B站在二级市场即将“两开花”。据腾讯新闻《一线》消息,B站已于3月11日通过港交所聆讯,募资规模预计30亿美元(230亿港元)。按照阿里、京东在港二次上市的历史时间表,最快在本月内,B站就将完成二次上市。

快手上市前后,B站一度被拿来做快手估值的参照物——它们同属(短/中)视频赛道,同样或多或少地具备社区属性,商业变现模式又有相似之处。如今B站在港上市,快手成了前者的参照物。

快手IPO时,散户部分超额认购1204倍,机构股获约39倍超额认购,这种超额认购的情况有相当大概率会在B站IPO时再次上演,因为与快手类似,B站同样是资本市场上的稀缺标的。

不过,美股ADR相对港股折溢价通常不超过5%,去年在港二次上市的网易、京东的发行价和后期市场定价莫不如此,因此,快手IPO当日股价上涨超160%的盛况,B站恐怕难以复制。

探讨B站二次上市是否值得打新、B站在港股获得的估值溢价情况,终归还是要回到对B站基本面的探讨上来。

当下市场对B站的估值判断,显然已出现分歧。看好B站者的理由是,至少在未来5年,视频化会是互联网发展大势;社区形成网络效应,会聚集更多年轻人,且会不断放大单位用户的价值;用户群体偏年轻,意味着LTV非常高。

这正是B站自上市以来反复讲述的资本故事——一个面向年轻人的视频社区;也是B站在亏损情况下,依旧能在资本市场获得高估值溢价的原因:只有B站堪称“三位一体”,即同时具备处于视频赛道、有强社区属性、用户基本盘是年轻人这三要素,而其对手则做不到三者兼备。因此,市场对B站是以一个拥有商业壁垒的龙头企业的标准来定价的。

投资者对B站股价的担忧则体现在两方面。

一是用户留存和增长的挑战性。B站董事长陈睿最近提出,2023年内B站MAU可达4亿。这一目标实现起来并不容易,代价可能会是长期亏损。

二是商业变现能力。因B站拥有游戏这一现金牛,在变现能力上,看上去B站与快手相差无多,但实际在与DAU、MAU相关性更强的增值服务、广告业务上,B站变现效率与快手还有不小差距。

除了对全球股市由牛转熊表示担忧等行情性因素外,投资者对B站股价的担忧可统归于投资者对B站持续增长的不确信,我们还是要探讨这样几个问题:

1、B站的高歌猛进能持续吗?

2、倘若B站高歌猛进能持续,会是以激进的市场策略为代价的吗?

3、B站的盈利能力能覆盖激进市场策略的成本吗?

A

在讨论B站未来能否继续高歌猛进前,首先要回答的问题是,B站股价在去年年内得以增长超300%,并在年初飙至157.66美元的基点是什么。

社区产品的估值锚点通常有两个:用户数和单用户贡献营收。在用户增长放缓后,社区产品会由用户扩张期进入到变现期,市场对公司的期待由日活、月活增长转向验证商业模式,即更看重单用户贡献营收。

对处在用户扩张期的B站来说,过去三年,市场对B站的主要期待是用户增长。

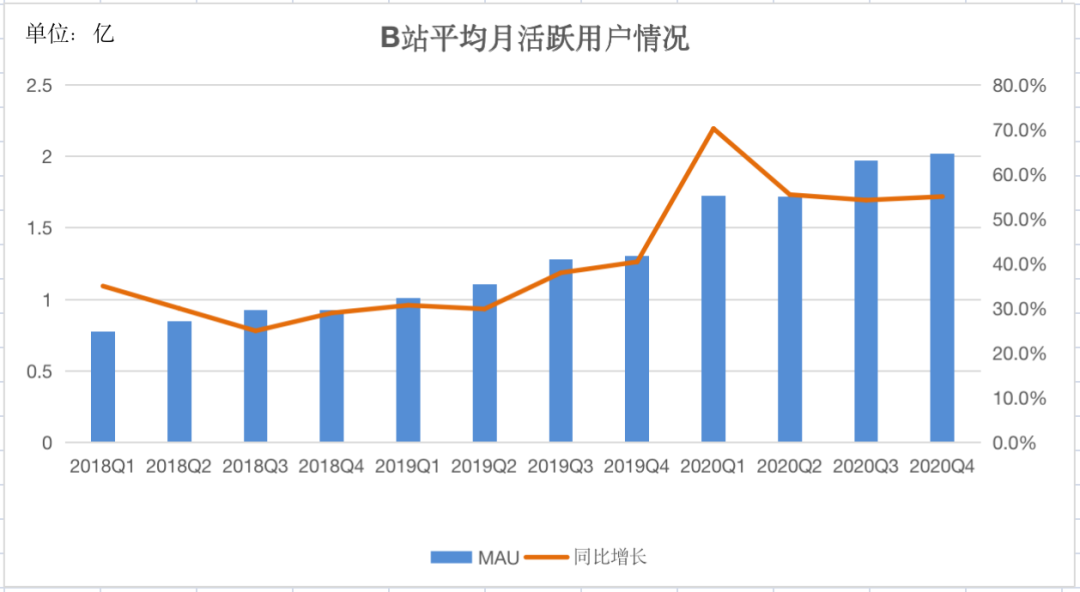

上市首年,B站用户增长曲线相对平缓,月活同比增长始终徘徊在30%左右,这是2018年B站在资本市场声量有限的原因。以后视镜视角,管理层当年定下的增长目标——三年内月活达到1.5亿相对保守,显然这一目标无法让投资者兴奋。

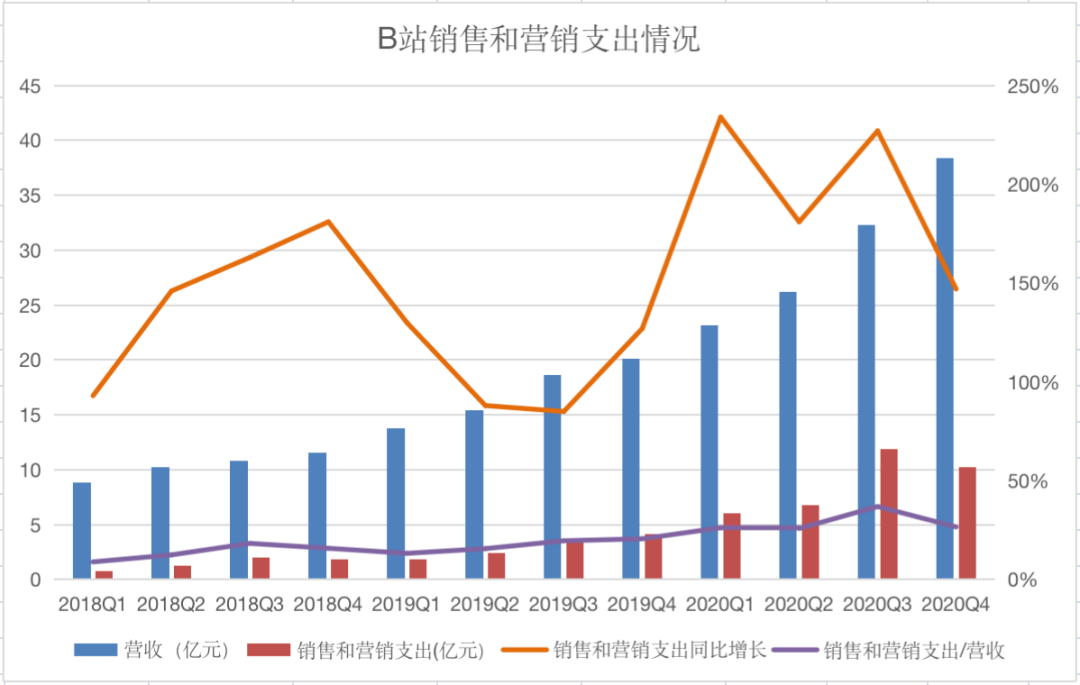

事实上自2018Q2起,B站销售和营收支出每季度同比增长都保持在100%以上、甚至逼近200%的水平,但这一支出在总营收中占比仍不算高。

此时的B站仍处于社区产品的自然增长阶段,这从另一个维度证明了社区产品网络效应的优势——在营销费用占比不高的情况下,社区可经由自我进化来完成用户增长。

从2019年第三季度,B站用户增长开始提速,月活同比增速迈入40%俱乐部。当年度,B站重新更新了月活目标:2021年达到2.2亿。

2019年年底的跨年晚会向外界释放出一个重要信号,B站即将迈入用户扩张的加速期,这对社区产品的标志性意义是,B站的网络效应将被放大化。网络效应是与规模效应相对的概念,规模效应是指当规模扩大,单位成本随之降低;网络效应是指随着用户的增加,单位用户的价值增大。

这里的价值增大,既指当社区进入用户扩张加速期,单用户能为社区贡献的营收处于增长态势,也指社区的网络效应会形成市场为社区未来增长的良好预期,单用户价值会获得更高的估值溢价。

要论证这一点很简单,2019Q4,B站月活用户数为1.303亿,2020Q4,B站月活用户数同比增长55%达到2.02亿,这期间,B站的股价已上涨不止300%。

论证到这里便可以回答,“B站股价在去年年内得以增长超300%的基点”正是社区,在用户扩张加速期,社区属性给B站提供了估值溢价,社区属性的网络效应的扩大化也加速了B站用户扩张的进程。

当然,社区并非独立存在,内核是内容和用户,为什么去年用户量爆发增长的是B站而非其他社区产品?因为视频。在未来至少五年,视频化都会是内容演化的主要方向。

陈睿在年初财报电话会曾指出,“内容平台用户增长,最终取决于平台内容质量,优质内容的维度包括内容数量和优质内容品类的宽度。”从这个角度,便可以理解去年年初,B站开设知识区,并在纪录片、综艺等品类大力扩张等动作了。

内容和社区可以形成良好的循环效应,陈睿对此曾有过一番阐述:B站构建了一套内容生态模型,这一模型能保证好内容越来越多,且内容是自然而然地从平台上产生;用内容吸引用户的同时,社区氛围让平台获得更好的用户留存,并提高活跃度和黏度。

支撑B站过去一年高歌猛进的是B站的社区属性和视频内容,面向年轻人的视频社区,是B站重复讲述了无数次的资本故事,B站的未来依旧要靠社区、视频内容和年轻人。

B

拆解B站股价能否继续高歌猛进,最终还是要落到B站月活用户数能否持续高速增长,且是良性增长——当营销费用同比增速放缓,月活用户增长的雪球依旧能滚动起来。

同为中概股明星公司拼多多曾面对同样的问题,即一旦停止百亿补贴,拼多多的月活和营收增长能否维持原有增速,如今问题也来到了B站面前。

B站2020Q4财报首次回答了这一问题,在营销支出同比增速放缓、环比降低的情况下,B站营收、月活用户数仍保持了高速增长。

当然仅仅一个季度的数据还不能完全证明B站良性增长的能力,B站依旧要用完成管理层定下的三年内MAU达到4亿来证明。

2020年年末,B站月活为2.02亿,倘若此后三年,B站月活能维持26%以上的复合增速即可实现此目标,这看起来似乎不难,B站上市后,仅有2018Q3一个季度没有达到这样的增长水平。

但实际上,实现这一目标并不轻松。根据2010年六普数据,我国15-35岁人口约占总人口31.92%,为4.27亿人。这意味着B站想达成月活目标,需要完成在15-35岁人群的极高渗透率,并在35岁以上/15岁以下年龄层有所渗透。

B站增长依旧要靠视频内容叠加社区效应拉动。“B站用户增长策略,一直是用优质内容吸引用户。”陈睿曾表示。

于是,寻找B站增长动力等同于探讨B站的内容数量、内容品类是否在持续增多,社区氛围是否依旧在良性发展。先探讨第一个问题:当下B站的内容质量(数量和品类扩张)如何,是否构筑了足够高的护城河。

内容平台的用户生态实际是双边用户生态,用户既包括内容消费方,也包括内容生产方,在内容社区,后者能产生的网络效应更强,B站在财报中也指出,PUGV(专业用户创作视频)是B站内容生态的基石,也是社区增长的核心驱动力。

单从财报数据看,B站内容池仍在快速膨胀,一组稍显乐观的数据是:2020年Q3,B站月均活跃UP主数量同比增长51%达170万,月均视频投稿量同比增长79%达560万。在2020年Q4,B站月均活跃UP主数量同比增长88%达到190万,月均视频投稿量同比增长109%达590万。

Q4的月均活跃UP主数量不仅保持着高速增长,且同比增速仍保持着上涨趋势,这意味着B站的内容生态模型正实现良性滚动,B站的破圈效应和资深UP主的示范效应,正吸引更多内容创作者带着更多内容入局。

从近期B站动作来看,这种趋势大概率会再延续一段时间。今年2月,22岁的B站UP主何同学,由于与苹果CEO库克视频连线,成为焦点人物,形成了新的示范效应。

观察B站内容质量是否在上升的另一维度是,B站的OGV(专业生产内容)是否在进行有序扩容。

去年8月,B站以5.13亿港元投资欢喜传媒,占股9.9%,这意味着未来欢喜传媒的独家影视内容将全部向B站开放;11月,B站宣布与宁浩导演的坏猴子影业合作,每年将打造30部短片作品,并对其中的优秀作品进行包含电影、动画、游戏在内的多维度IP化开发。

在综艺类目上,去年8月,B站曾推出自制综艺《说唱新世代》,今年将上线3档S+级综艺。

B站的影视、综艺战略曾被视作向优爱腾靠近,但从内容质量角度,这是B站补充OGV的必要步骤。B站相对于优爱腾的优势是,平台UP主会对OGV进行二次加工,生产出PUGV。

陈睿此前就曾指出这一点,“B站OGV品类,除了过去有优势的动画类和纪录片外,晚会、综艺、剧集也在慢慢丰富。随着PUGV生态的扩张和增长,OGV内容品类与PUGV产生了很好协同作用,它们也在共同增长。”

从内容质量来看,B站增长的基本盘还算稳固,目前仍处于加速扩张态势,至于另一增长动力,B站是否仍具有良性发展的社区氛围这一问题则稍显复杂。

B站是一个从小众人群、亚文化社区中生长壮大的社区产品,亚文化的泛化和融合的过程和难度客观存在,春节前,B站就曾因番剧《无职转生》引发的争议,爆发了一次强烈的文化冲突与价值观冲突。

从目前情况来看,B站口碑在部分人群中略受影响,但围绕B站的舆论争议已经渐渐散去,这侧面证明了B站作为社区的自我循环净化能力和B站运营社区的能力。

由此来看,支撑B站长期增长的视频内容和社区氛围尚处于良性循环态势。

C

自上市以来,B站始终只讲述了一个资本故事,关键词是视频内容、社区属性和年轻化的用户群,视频、社区属性是B站增长的核心动力,事实上,拥有年轻用户群体也是支撑B站增长关键因素。

B站用户年轻化与视频内容质量提升和社区氛围向好是相辅相成的,从年初跨年晚会到3月罗翔成为B站新网红,乃至其后B站财经区、知识区的崛起,无一不与B站用户年轻化相关,从这一角度,B站已经向媒体更进一步,它已经形成生产文化现象、乃至新闻的雏形。

年轻用户群体的价值更在于用户创造的生命周期价值会更高。

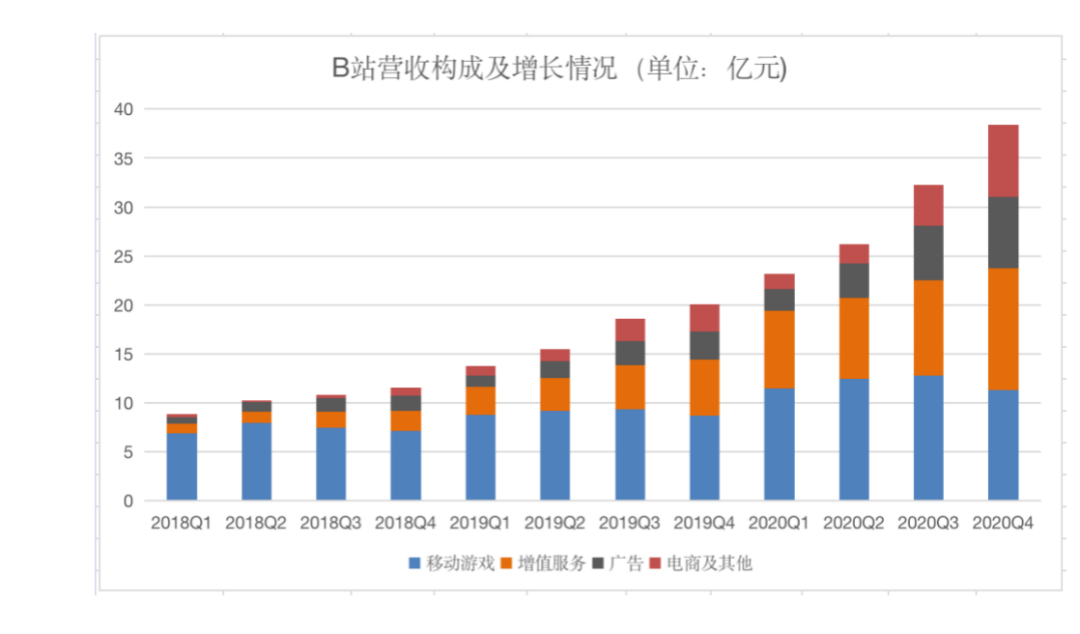

对比快手来看,2020年上半年,B站营收为49.176亿元,快手为253.2亿元,是前者的5.15倍;其中,B站的增值服务(即此前的直播和增值服务)的营收为16.189亿元,快手为173.49亿元;B站广告营收为5.629亿元,快手为71.62亿元;B站移动游戏收入为23.986亿元,电商及其他收入为3.529亿元,快手除直播、广告外的其他业务收入为8.96亿元。

以此计算,B站去年上半年的ARPU为28.66元,快手为32.63元,B站逊于快手。需要指出的是,游戏营收在B站总营收中占近50%,且随着B站扩张,二次元游戏用户的ARPU边际效应会有所减弱,看上去,B站在直播、广告、会员等业务上的营收需要更进一步。

不过一位分析师曾向字母榜指出,B站尚处于用户扩张期,以其所处周期衡量,如今的变现能力尚可,且随着B站用户年龄增长,B站商业化的难题会随之解开。

事实上,可以将B站的消费模型理解为一款大型游戏——即B站创造消费场景,拉长停留时长,在各个场景下埋入可以让用户花钱的场景。

陈睿在B站上市初期接受媒体采访时曾指出,B站不是一家游戏公司,游戏是B站商业化的一种模式。B站商业化模式思路是基于用户群,为用户提供服务。“比如用户喜欢娱乐消费、喜欢看直播,就给到直播服务,喜欢买动漫周边,我们就卖周边。”

视频内容、社区互动就是B站用来拉长用户停留时长的产品,游戏、直播、会员服务是B站创造的消费场景,这意味着与用户量级相关度更高的广告营收、增值服务在未来会随用户数增长及平台商业化基础设施的完善而增长。

B站COO李旎在今年年初曾表示,未来十年是中国消费爆发的十年,B站用户拥有新消费的话语权,所以B站一定会成为广告客户必投的一个平台。短期内,B站不会增加Ad load,“Ad load还是会保持在5%,今年的重点依旧是加强B站商业中台的能力,如果基础打好,其广告业务有望在未来获得较为乐观的增长。”

事实上,探讨B站继续高歌猛进的可行性有一个更为简单粗暴的解法:B站身上的三个标签,视频化内容、社区属性、年轻用户群体卡在了时代机会上,B站由此构筑了用户和内容两大商业壁垒,这正是B站得以成为资本市场上稀缺标的重要原因。