说起蓝月亮,大家应该都不会陌生。在电视广告以及各种场所,我们经常能看到蓝月亮洗衣液或洗手液的身影。

蓝月亮,是国内第一大洗衣液和洗手液品牌。

近日,蓝月亮向港交所递交了招股书。招股书数据显示,截止2019年底,以零售额计算,蓝月亮在洗衣液市场、浓缩洗衣液市场及洗手液市场的市占率均为第一,分别为24.4%、27.9% 及17.4%,稳坐清洁洗护领域的头把交椅。

蓝月亮能取得如此成就,离不开时间的沉淀。蓝月亮的历史,可以追溯到1992年。成立至今,蓝月亮已经走过漫长的28年。

28年,对人类来说,是一个尴尬的年龄。年近30,意味人生最好的时光已经过去。因为从这个时候开始,身体机能开始走下坡路,脑力和体力也大不如前。“中年危机”这一名词,往往会让人感到无力。

人有“中年危机”,步入中年的蓝月亮会有么?答案,是肯定的。

蓝月亮的成长史,几乎是洗衣液的成长史。随着洗衣液逐渐替代洗衣粉,膨胀的市场规模,支撑着蓝月亮如青少年般成长。

但如今,洗衣液市场已经进入存量市场。由于洗衣液市场技术壁垒并不深,所以市场很难形成一家独大的局面。这种情况下,竞争只会变得更加激烈。要想再像以前那样增长,就会变得很难。

某种程度上说,如今的蓝月亮正在面临“中年危机”。

毛利率64%,卖洗衣液是个好生意

与动辄生态化反的互联网企业相比,许多传统企业其实更加性感。

正如前不久公布招股书的农夫山泉,毛利率超过50%,卖水也能赚大钱。能赚大钱的传统企业,不仅有卖水的农夫山泉,还有卖洗涤用品的蓝月亮。

从收入来源来看,蓝月亮是一家传统到不能再传统的企业。

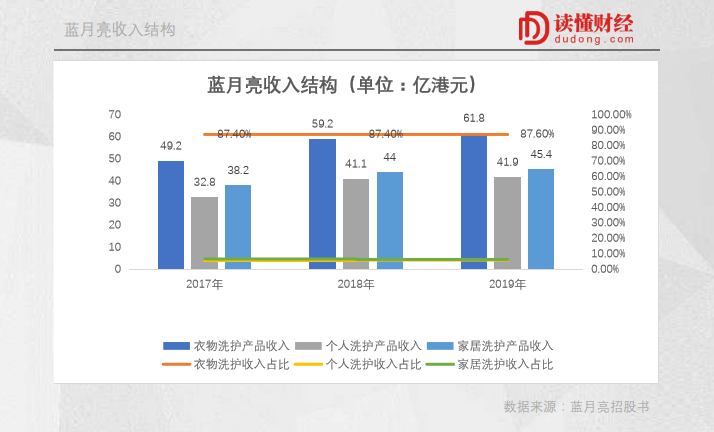

蓝月亮的收入来自衣物清洁护理、个人清洁护理、家居清洁护理的三大业务板块。

其中,衣物清洁护理产品收入,占总收入比重基本稳定在87%;个人洗护产品,家居洗护产品,合计营收占总营收比重不到13%。可以说,衣物清洁护理产品,是蓝月亮的绝对王牌。

衣物清洁护理产品,包括洗衣液和衣物柔顺剂等产品。由于衣物柔顺剂等属于洗衣助剂,用量不多,市场规模相对不大。所以,蓝月亮衣物清洁护理产品,主要还是洗衣液。

虽然产品传统,但蓝月亮的财务数据十分惊艳。

2019年,蓝月亮总收入为70.49亿元,毛利润为45.23亿元,64.15%的毛利率,足以与众多芯片股媲美。

扣除销售等费用之后,蓝月亮2019年净利润为10.79亿元,15.31%的净利率,依然足够亮眼。

与不少企业现金流吃紧、赚取的都是“假利润”的传统企业不同,蓝月亮是一头妥妥的现金奶牛。2019年,公司经营性现金流净额为10.32亿元。

怎么样,这样的蓝月亮,是不是比不少互联网企业更香?

洗衣液“价格战争”已经打响

不少传统生意,之所以不受投资者待见,很重要的一个原因是,行业发展时间过长,已经不是一个增量市场。这种情况下,行业内的企业,也很难获得高于行业的增长。

换句话说,这种行业已经很难诞生成长股。这也是洗衣液市场,面临的问题。

国内衣物清洁护理产品市场,主要以洗衣粉和洗衣液为主。2019年,国内衣物清洁护理产品市场为678亿元,其中洗衣粉市场为294亿,洗衣液市场为272亿。

相比洗衣粉,洗衣液能够深入衣物纤维内部发挥洗涤作用,去污更彻底。并且,洗衣液对肌肤的刺激更少,使用舒适。因此,洗衣液市场增长迅速。

2015年,国内洗衣液市场为166亿元,2019年已经高达272亿元,年复合增长率高达13.1%;相比之下,洗衣粉市场一直在萎缩。

但凡事都有度。经过持续增长之后,洗衣液市场渗透率已经达到44%,其中城市渗透率超过80%。

洗衣液价格要比洗衣粉贵不少。一大瓶洗衣液,市场价格可能要小一百元。要知道,我国还有6亿人民月收入不过1000元,洗衣液渗透率要想比肩欧美国家,暂时很难。

实际上,洗衣液市场增速也开始趋缓。2017年,国内洗衣液市场销售额同比增长18.42%,2018年为11.56%,2019年已经下降到8.36%。

而整个衣物清洁护理产品行业,增速更是缓慢。2019年,国内衣物清洁护理产品行业销售额同比增速为4.79%。

对于一个技术门槛并不高的行业来说,行业增速放缓,由增量市场进入到存量市场,往往意味着份额争夺战会异常惨烈。

高毛利的洗衣液,入局者自然少不了。目前,行业中不乏宝洁、联合利华、立白、纳爱斯这样的传统豪强,还有花王、洁霸、家安、白猫的新锐。

大战一触即发。竞争的激烈“惨烈”,体现在公司产品的价格当中。相较于2018年,2019年蓝月亮衣物洗护产品每公斤价格从12.8港币下降到12.1港币,同比下降5.46%。

实际上,不仅是洗衣液产品,蓝月亮其他产品也在降价。个人洗护产品价格从2018年每公斤13.5港币,下降至12.9港币;家居洗护产品价格从每公斤14.5港币,下降至12.3港币。

但即使降价,要想换得高增长也不容易。2019年,蓝月亮衣物清洁护理产品收入增速为4.39%,甚至没能达到行业增速。

盈利提升,主要因为成本下降

看到这里,你或许会有疑问,既然不能提价,为什么过去三年,蓝月亮毛利率增长迅速。

2017年-2019年,蓝月亮毛利率为53.2%,57.4%、64.2%,短短三年内,蓝月亮毛利率增加了11个百分点。

毛利提升不外乎两方面原因,销售成本下降与商品提价。显然,蓝月亮毛利率提升的关键,在于前者。

蓝月亮原材料成本主要是包装成本以及原料成本。包装主要是塑料,学名低密度聚乙烯;原材料主要是棕榈油。

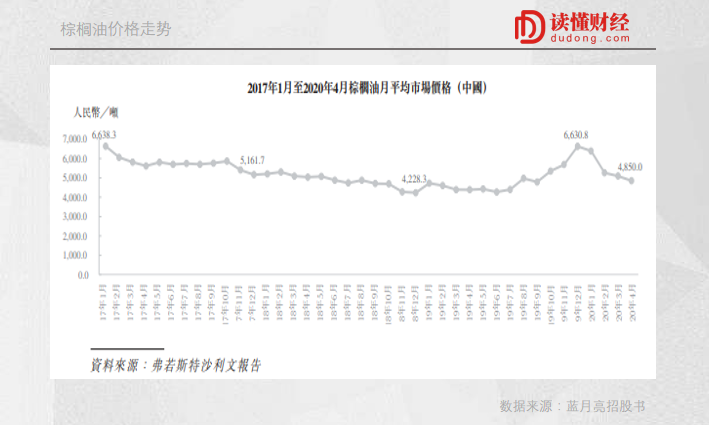

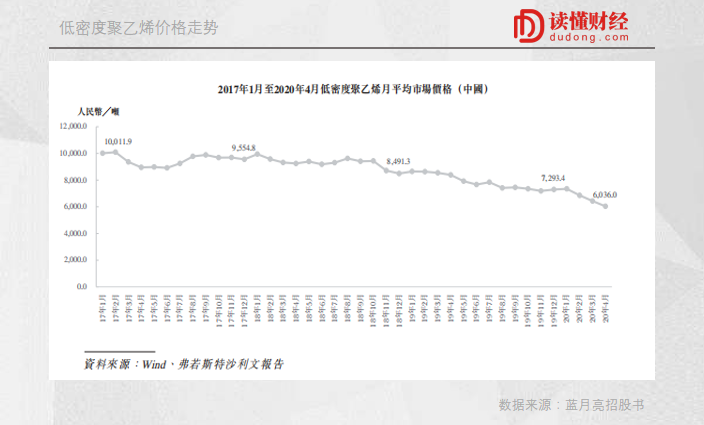

过去几年,中蓝月亮洗衣液原材料成本的两大部分——棕榈油与低密度聚乙烯大宗商品价格均在下滑中。

其中,占原材料成本45%左右的棕榈油价格自2017年初的6638元/吨,降至2018年底的4228元/吨。

低密度聚乙烯价格也由2017年初的10011元降至6036元,目前亦是价格低位。

那么,两者价格会持续下滑呢?长期来看,可能性不大。

过去两年,棕榈油价格下滑,主要是因为供大于求导致。但目前来看,棕榈油市场存在一定变数,基于主要生产国的减产预期,以及主产国生物柴油政策导致棕榈油消费量增长的预期,去年年底棕榈油价格走势强劲,只不过受疫情影响,2020年价格下滑严重。不过,即便受疫情影响,但依然要高于此前的低点。

低密度聚乙烯的价格,则是和原油价格息息相关。过去两年,正是因为原油价格下跌,大致低密度聚乙烯价格持续下跌。如今,原油价格已经处在低位,下降空间有限。

综合因素,蓝月亮通过原材料价格下降,带来的毛利提升,已经没有那么容易了。

重走线下,能否延缓“中年危机”到来?

增长困难摆在眼前,蓝月亮也在想办法。重走线下,就是其解决“中年危机”的办法。

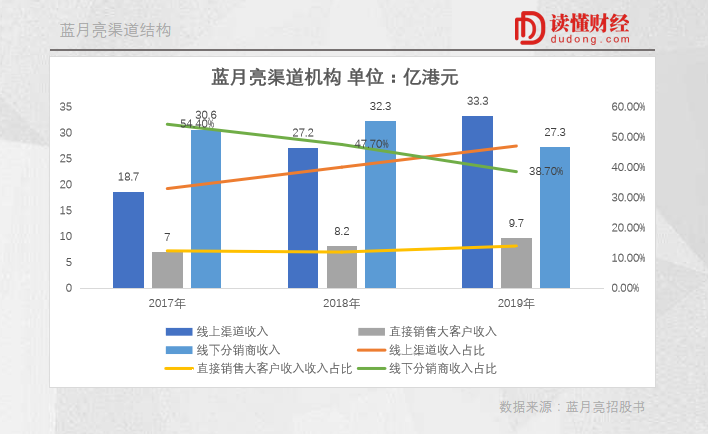

目前,线上渠道是蓝月亮的主要收入来源。蓝月亮的销售渠道,包括三部分:线上销售渠道、直接销售与大客户,线下分销商。三者的渠道销售贡献分别为47.2%,14.1%,38.7%。

虽然过去两年公司线上收入增长迅速,但其实线下市场才是洗衣液的主战场。

2020年凯度调研数据显示,洗衣液在传统商超为主的线下渠道销售金额占比高达85%。线上销售金额仅占15%。

不过,蓝月亮的渠道分布却是,线上强、线下弱。2019年,蓝月亮线上收入增长了5亿港币,而线下收入下滑了5亿港币。

线下收入不给力,可以说是任性的代价。

2015年,因不满商超高渠道扣点,蓝月亮撤出大润发、欧尚、家乐福、人人乐传统商超。为了弥补这渠道损失,蓝月亮打造社区小店“月亮小屋”尝试“O2O+直销”的自有渠道模式。

然而,对洗衣液这种日用品,基本都是逛超市时候的附加品。逛逛超市,拿一瓶显然更顺手。特地开一个门店,显然有点太自信。

由于门店租金的增长,运营成本居高不下等原因,月亮小屋在2017 年末被大批关停。至此,蓝月亮的自建直销渠道计划折戟。

线下渠道的探索让蓝月亮付出了沉重代价,同一时期,蓝月亮空出来的商超“坑位”被日化同行们瓜分,2017年,立白洗衣液以26%的市占率,实现对蓝月亮的反超。

即便线上再诱人, “放弃”线下渠道,都是极不明智的。去年12月,蓝月亮宣布在大润发、欧尚卖场重新上架。

并且,蓝月亮还采用地推的方式,加大了线下渠道的销售力度。

过去三年,蓝月亮广告费用基本没有增加,分别为7.13亿元、7.07亿元、6.99亿元;而销售人员的薪酬分别为8.67亿元、13.13亿元、10.62亿元。

当下晚上9点你去逛家乐福超市,或许还会遇到蓝月亮的促销人员,对你抛来热情的问候。

短期来看,“地推+促销”的确能够带来业绩增长。但长期来看,该模式并不稳固。某曾经的国产奶粉龙头,就是最好的例子。一旦减少“地推+促销”的力度,业绩马上回落。

那么,蓝月亮能否通过线下市场,延缓中年危机的到来么?