这些浓眉大眼的公司都在提供网贷:美图、顺丰、金山WPS……

出品|三言财经..作者|DorAemon

说起“网贷”,可能更多人想到的是曾经被央视315点名曝光的各种P2P高利贷。随着金融监管机构严厉打击,P2P产品逐渐清退。

于是,打着合规、低利息旗号的互联网金融借贷产品遍地开花,成为互联网金融巨头争相布局的领域。

近日,京东金融因多条有关互联网贷款的短视频广告引发争议,最终京东方面连续两次发表致歉声明,表示承担全部责任而且将相关短视频全部下架。

其实除了京东外,大众熟知的互联网巨头公司早就入局网贷领域,例如阿里巴巴系的支付宝花呗、借呗;百度系的有钱花以及腾讯系的微粒贷等产品全部都属于互联网贷款产品。

风口?

除了BAT三家外,参与并提供网贷服务的互联网公司几乎“多如牛毛”,三言财经调查发现,仅知名度较高的互联网公司产品涉足网贷业务的就多达十余家。

比如做外卖的饿了么和美团外卖、大众点评;提供视频服务的爱奇艺、腾讯视频、抖音;提供出行服务的百度地图、滴滴出行、携程旅行、去哪儿;还有和金融产品“八竿子打不着”的美图秀秀、金山WPS、顺丰等。

可以说金融产品的“互联网化”,使得网贷借助互联网力量渗透到人们生活的方方面面。涵盖了衣食住行,几乎无孔不入。

这些网贷产品,在宣传时往往打着“低利率”旗号,倡导人们踊跃借钱,不用愁还不起钱。那么,实际情况真是如此吗?

三言财经挨个对上述提供借贷服务的产品实际测试了一番,结果如下:

外卖饮食类:饿了么和美团系 产品:饿用金平台:饿了么

饿了么主打的网贷业务名称为“饿用金”,宣传称最高可贷10万元。该服务是和江苏银行合作,额度由江苏银行提供。

利息方面宣传页面中并没有提供明显利率信息,仅有“1000元用1天,利息低至0.3元”的描述。

除了和江苏银行的合作外,用户还可以在饿了么APP使用包括360借条、苏宁金融、还呗等8家互联网金融机构提供的网贷产品。

这些产品最高借贷额度从5万至10万不等,日利率则从0.05%至0.1%不等(借贷期限3-12个月)。

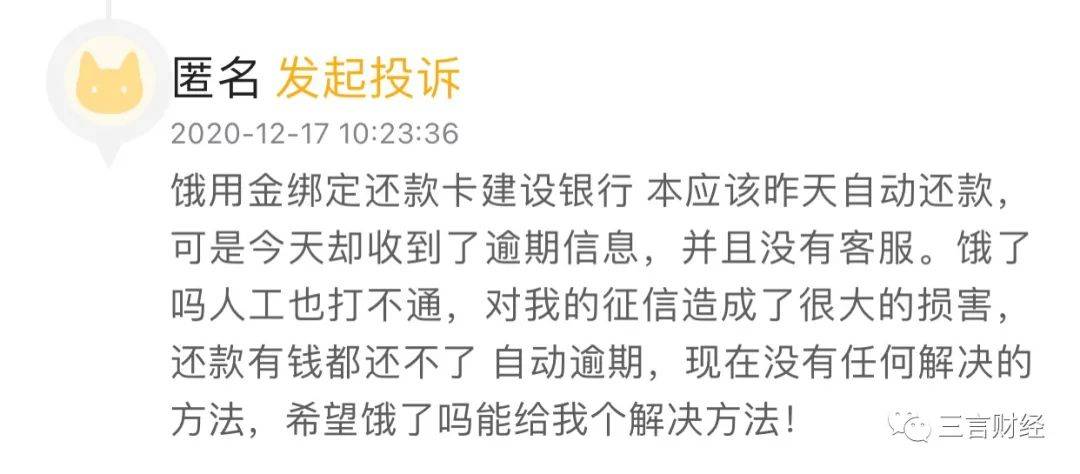

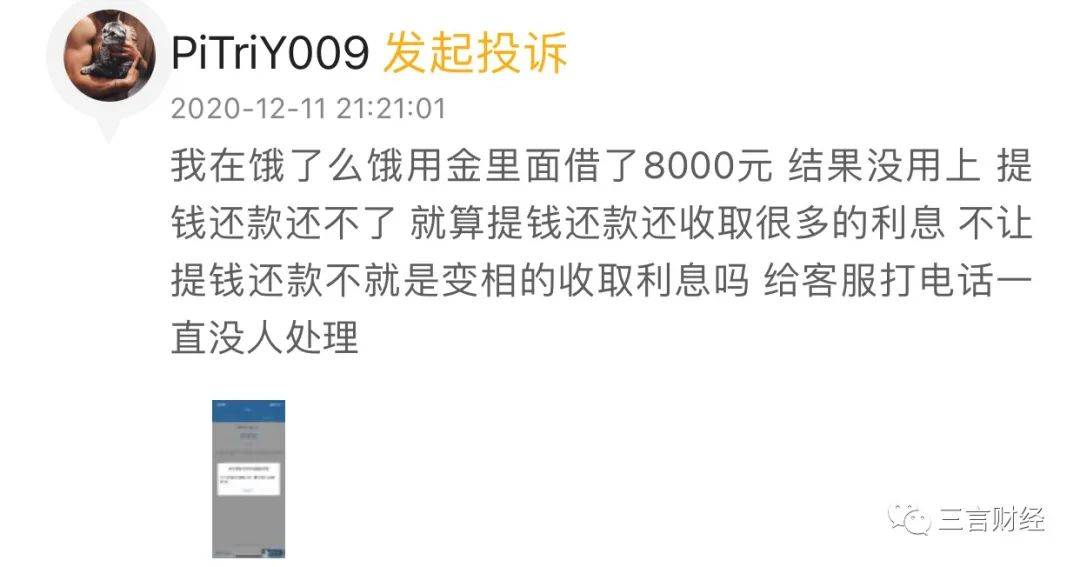

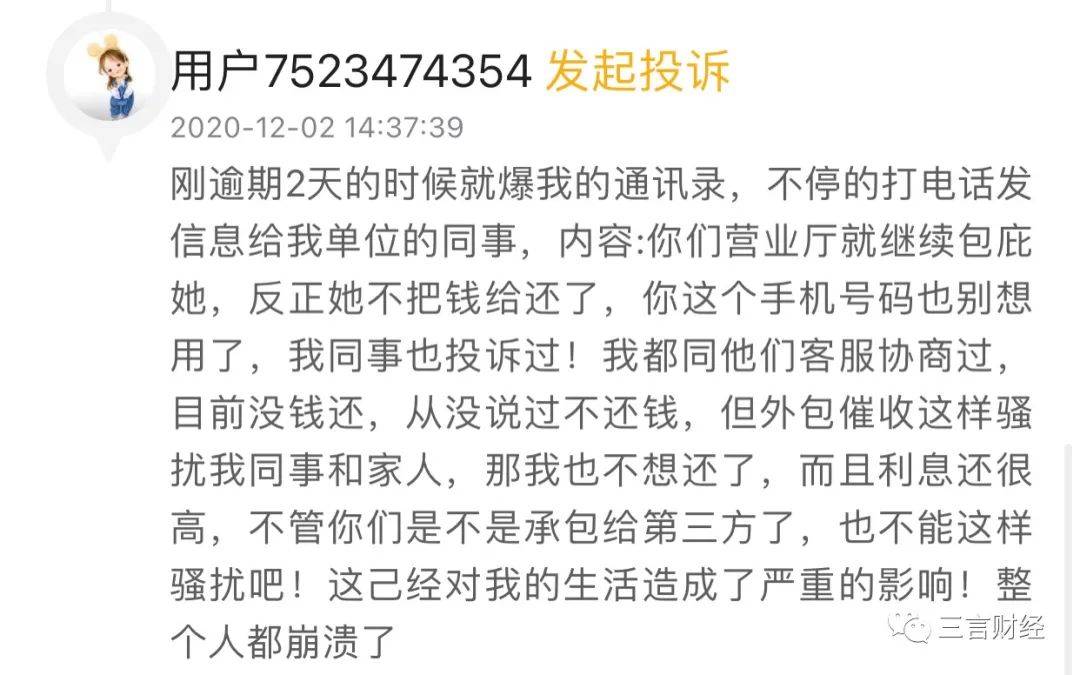

相关投诉

有多名网友在社交平台中投诉称,饿用金存在重复扣款、无法提前还款、提前还款后仍需支付分期利息、饿用金开通后无法取消等问题。

产品:美团生活费平台:美团、美团外卖、大众点评

“美团生活费”是美团公司旗下的金融产品,主要登录平台是美团系的几大APP,包含美团、美团外卖以及大众点评等。

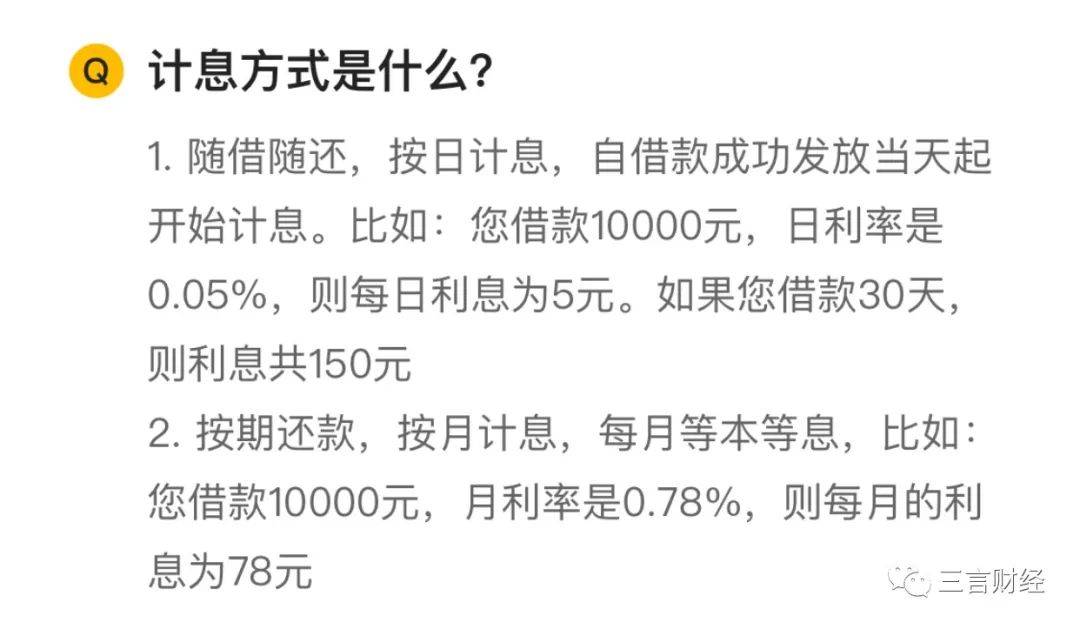

该产品合作银行包括但不限于亿联银行、中国光大银行。额度最高可贷20万元,计息方式为按日计息,若借款1万元,日利率为0.05%。

相关投诉

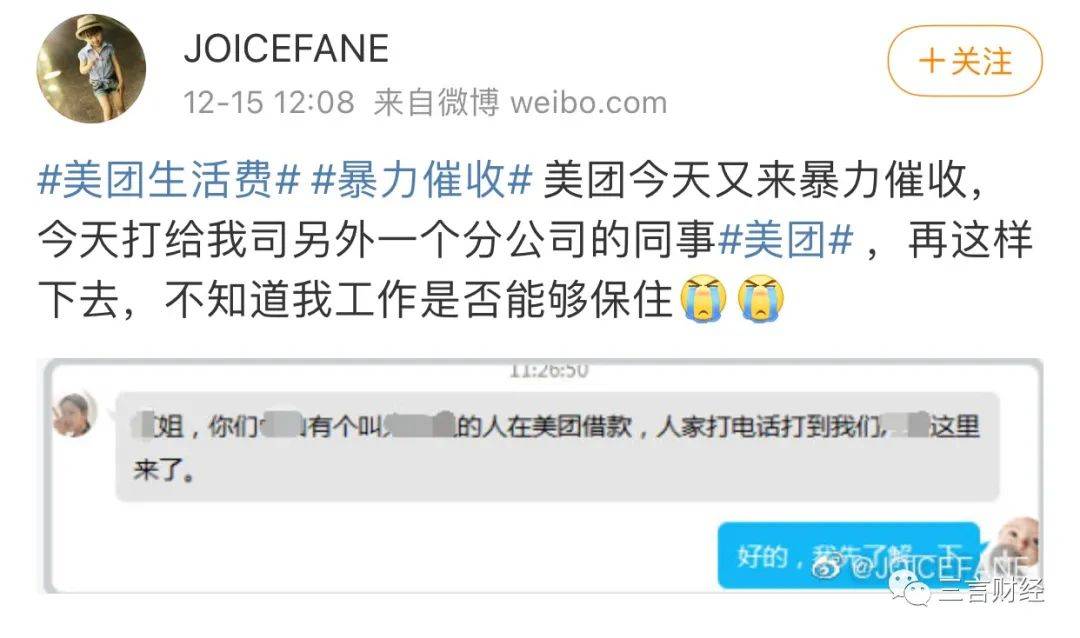

有网友在社交平台投诉称美团生活费存在暴力催收问题。

视频服务类:爱奇艺、腾讯视频 产品:小芽贷平台:爱奇艺

用户可在爱奇艺APP中使用爱奇艺旗下信贷服务平台小芽贷,该产品最高可贷30万元,宣传称1000元利息仅为0.2元。小芽贷合作银行包括百信银行、新网银行以及南京银行等。

除了小芽贷外,爱奇艺APP中还提供和包括360借贷、省呗以及众安小贷等第三方借贷平台合作的借贷服务。

相关问题

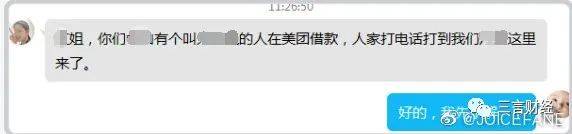

有网友投诉称小芽贷实际利率比宣传利率高,经计算实际利率达到36%。

产品:小鹅花钱平台:腾讯视频

小鹅花钱是腾讯视频提供的借贷产品,其宣传称可贷款最高额度5万元,并且赠送不同腾讯视频会员服务。利率方面,采取按日计息,宣传称年化利率为7.2%。

相关问题

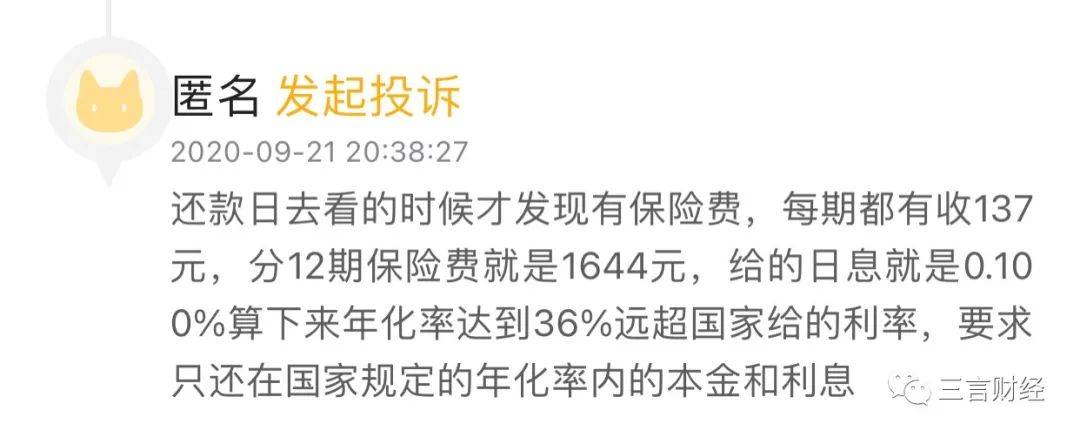

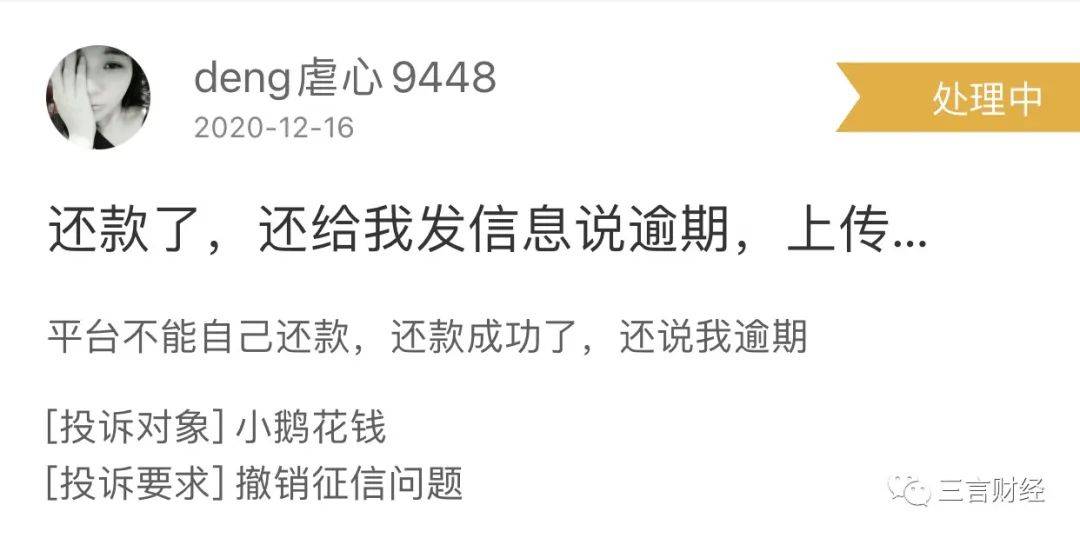

有网友投诉称小鹅花钱宣传利率和实际不符,此外有网友遭遇还款成功后仍然算逾期等问题。

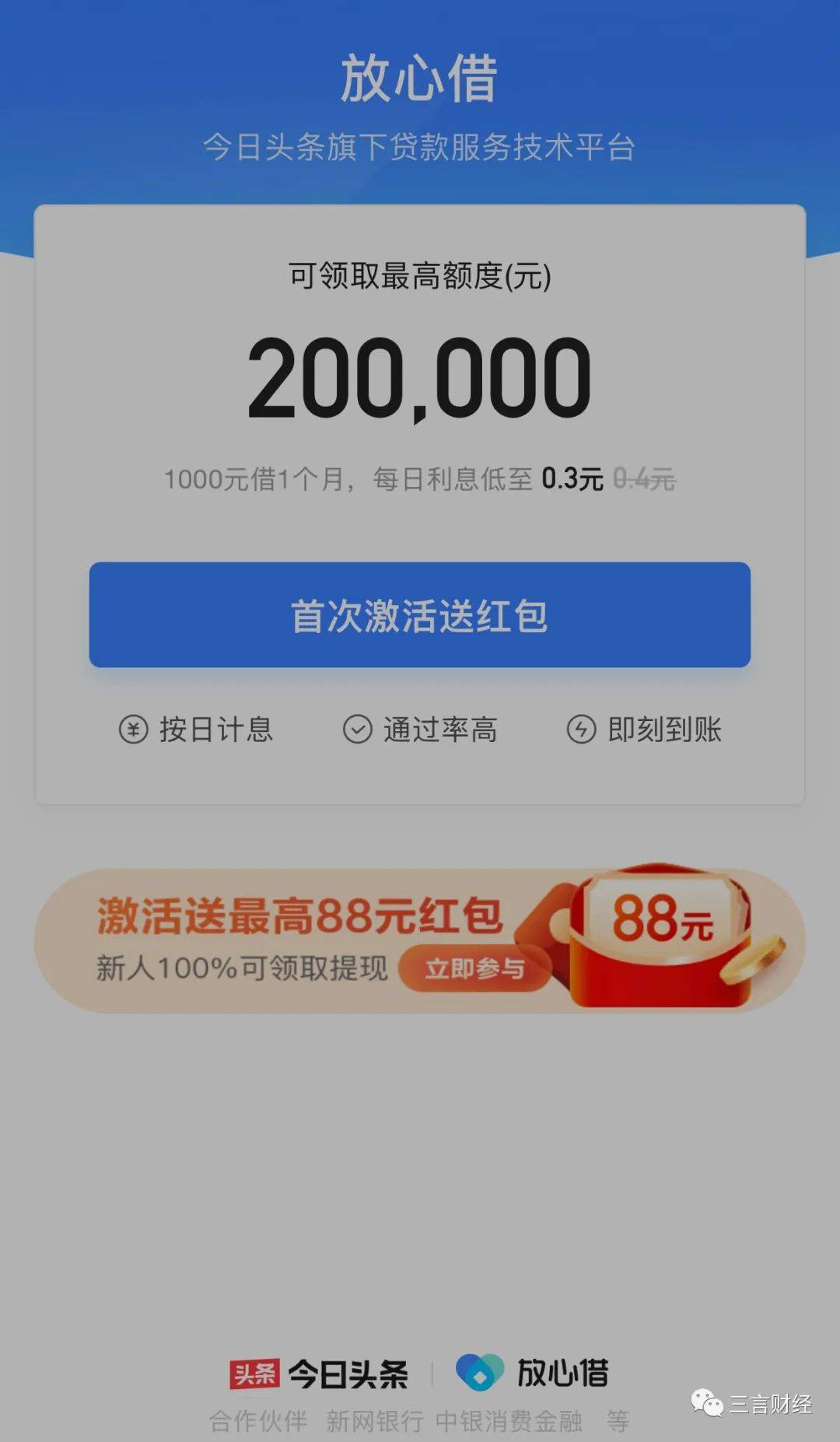

产品:放心借平台:抖音,今日头条

放心借是今日头条旗下贷款服务技术平台,用户可通过今日头条APP和抖音APP进入并使用该产品。产品宣传称最高可贷20万元,1000元借1个月,利息为每日0.3元。

其合作银行包含新网银行、中银消费金融等。

相关问题:

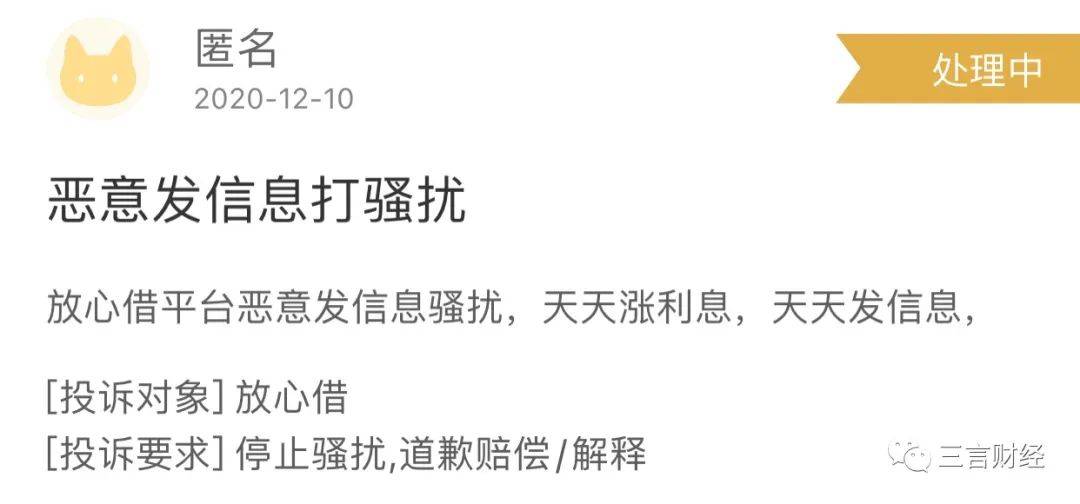

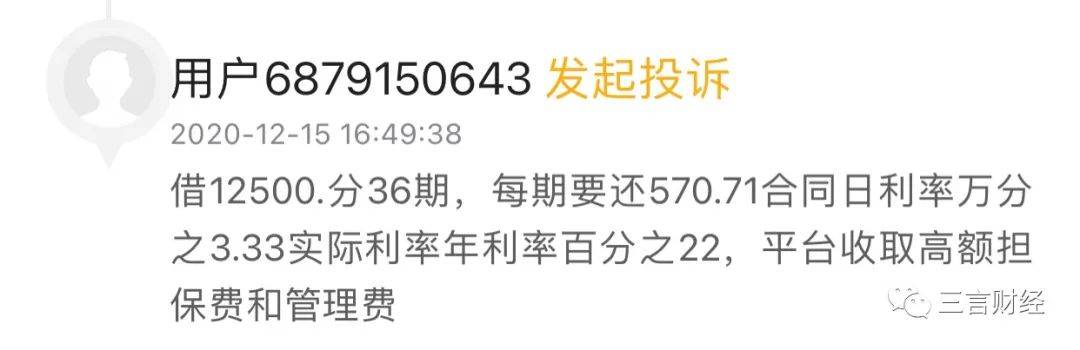

有多名网友投诉称放心借这款产品存在恶意发信息、暴力催收甚至辱骂家人等问题。

出行服务类:百度地图、滴滴出行、携程旅行和去哪儿旅行

产品:有钱花平台:百度地图

有钱花是度小满旗下信贷服务,用户可在百度地图中使用该服务。三言财经测试显示,最高可借6万元,日利率为0.049%。

根据其官方宣传,有钱花合作银行包括南京银行、天津银行、百信银行、农业银行、华夏银行等。

相关问题:

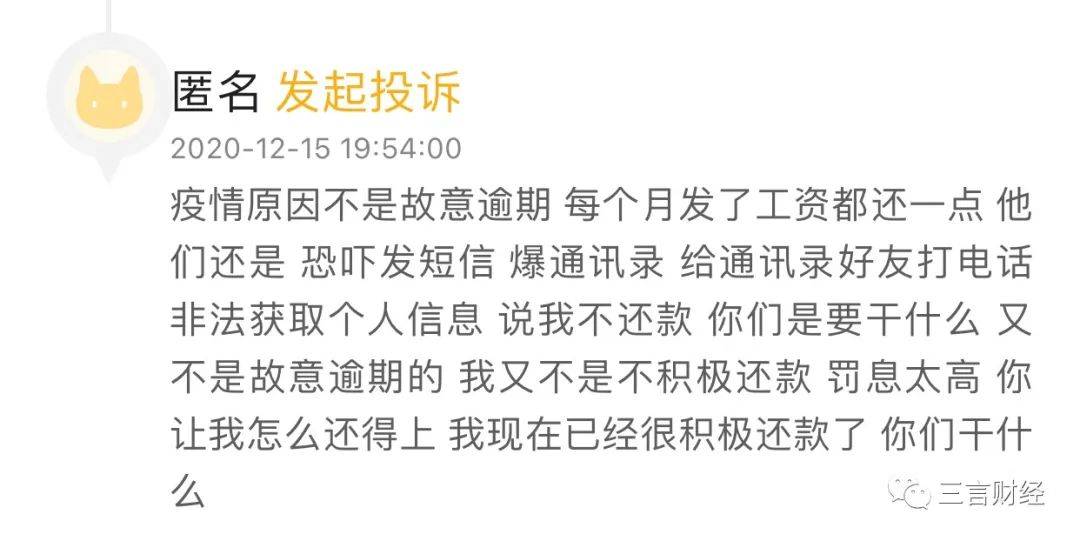

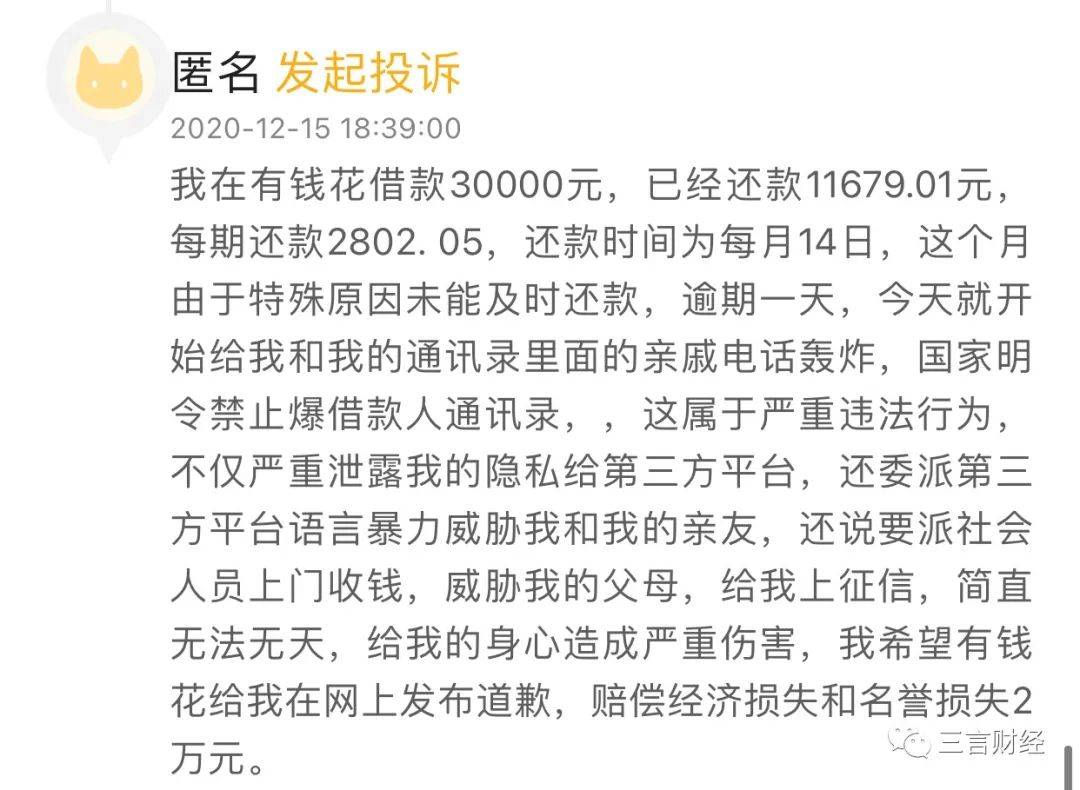

多名网友投诉称有钱花存在暴力催收,此外,宣传日利率和实际利率不符,平台收取高额保费和管理费。

产品:滴水贷平台:滴滴出行

滴水贷是滴滴金融旗下的借贷产品,其宣传最高可贷20万元,日利率0.02%起。公司合作银行包括上海银行、新网银行等。

相关问题

有多名网友投诉称滴水贷无法提前还款,因此滴水贷被指故意阻挠用户提前还款,以多收利息获取利润。

产品:借去花平台:携程旅行、去哪儿旅行

借去花是携程金融的借贷产品,合作方为宁波银行,用户可在携程APP和去哪儿APP中使用。产品宣传最高可贷20万元,借款1000元每日利息为0.2元。

相关问题

有网友投诉称借去花存在暴力催收问题。

产品:借钱平台平台:新浪金融

借钱平台是新浪金融提供的借贷服务,合作方包括新网银行、众邦银行、包银消费金融以及云南国际信托有限公司等。产品宣传称最高可贷10万元,日息最低为万分之三。

产品:微博借钱平台:微博,美图秀秀

微博借钱同样是新浪金融旗下针对微博的借贷产品,合作方包括百信银行、光大银行、众邦银行等。产品宣传最高可贷20万元,日息最低为0.02%。

同时,美图秀秀提供的借贷服务也是由微博借钱运营主体北京微聚未来科技有限公司提供。不过在美图秀秀中显示的最高可贷额度为10万元

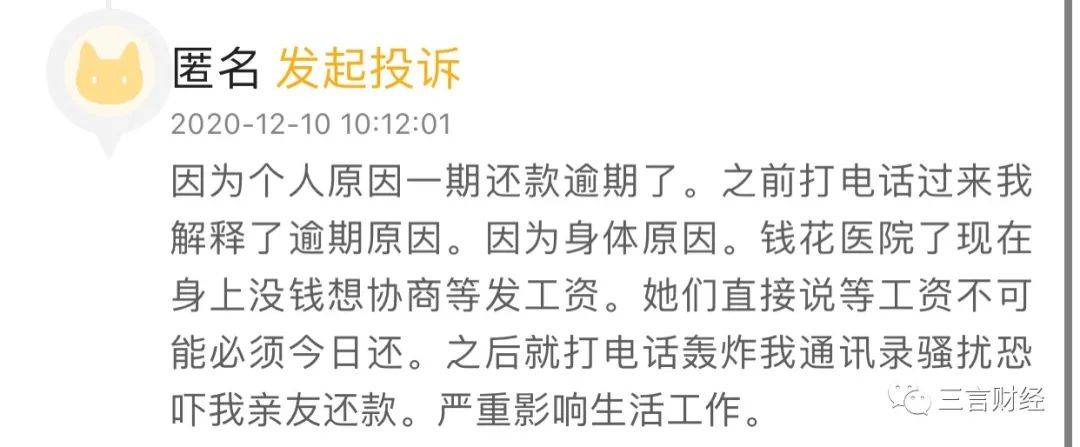

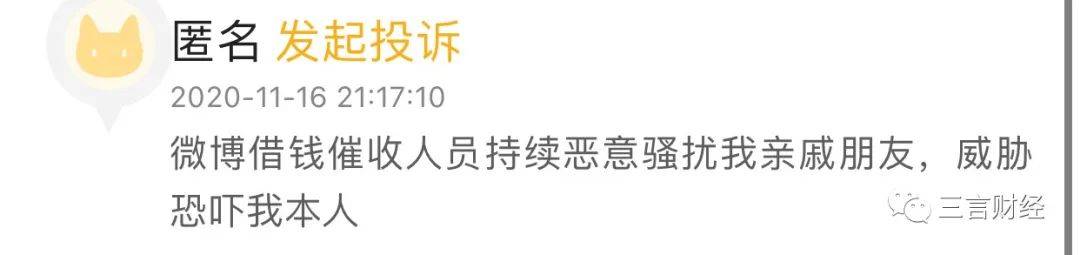

相关问题

有网友投诉称微博借钱存在暴力催收,逾期1400元后,遭到各种短信、电话骚扰和恐吓。

办公类产品:金山WPS 产品:金山金融平台:金山WPS

金山WPS APP提供了金山金融借贷服务入口,产品宣传称最高可贷20万元,1000元日息为0.2元。此外,用户借款后还可以获赠金山会员权益。

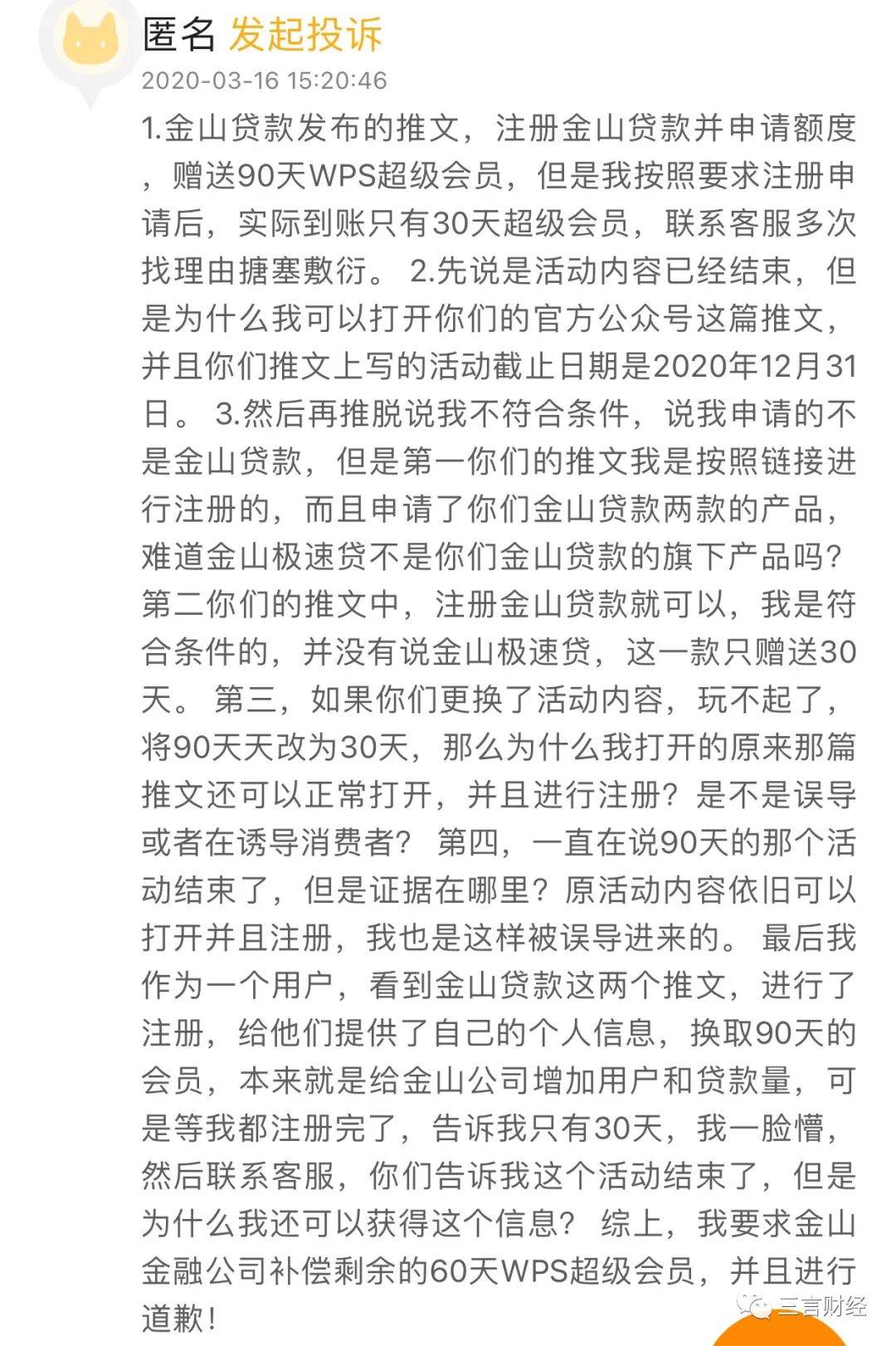

相关问题

有网友投诉称金山金融涉嫌虚假宣传。公司宣传称借款后获赠90天金山会员,但实际到账仅为30天会员。

快递物流类:顺丰 产品:顺丰金融平台:顺丰

顺丰金融提供的信用贷服务只面向企业法人或者大股东,宣传称最高可贷50万元,利息方面日利率为0.035%至0.065%。

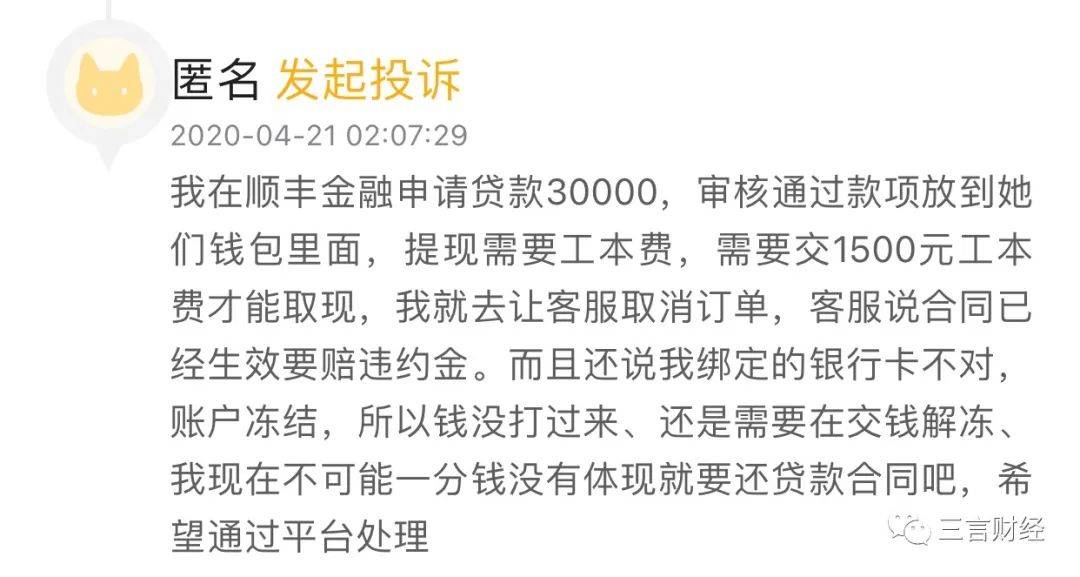

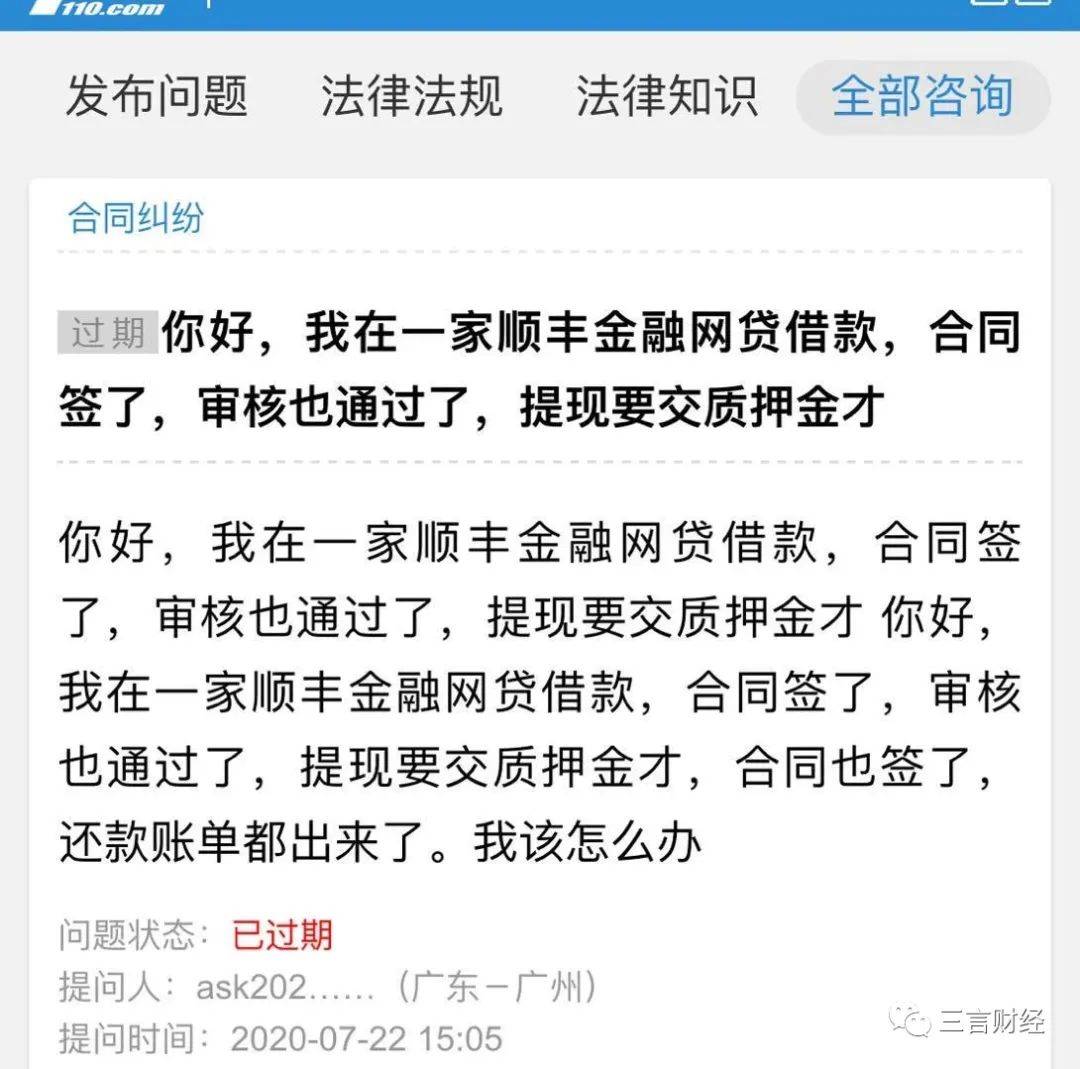

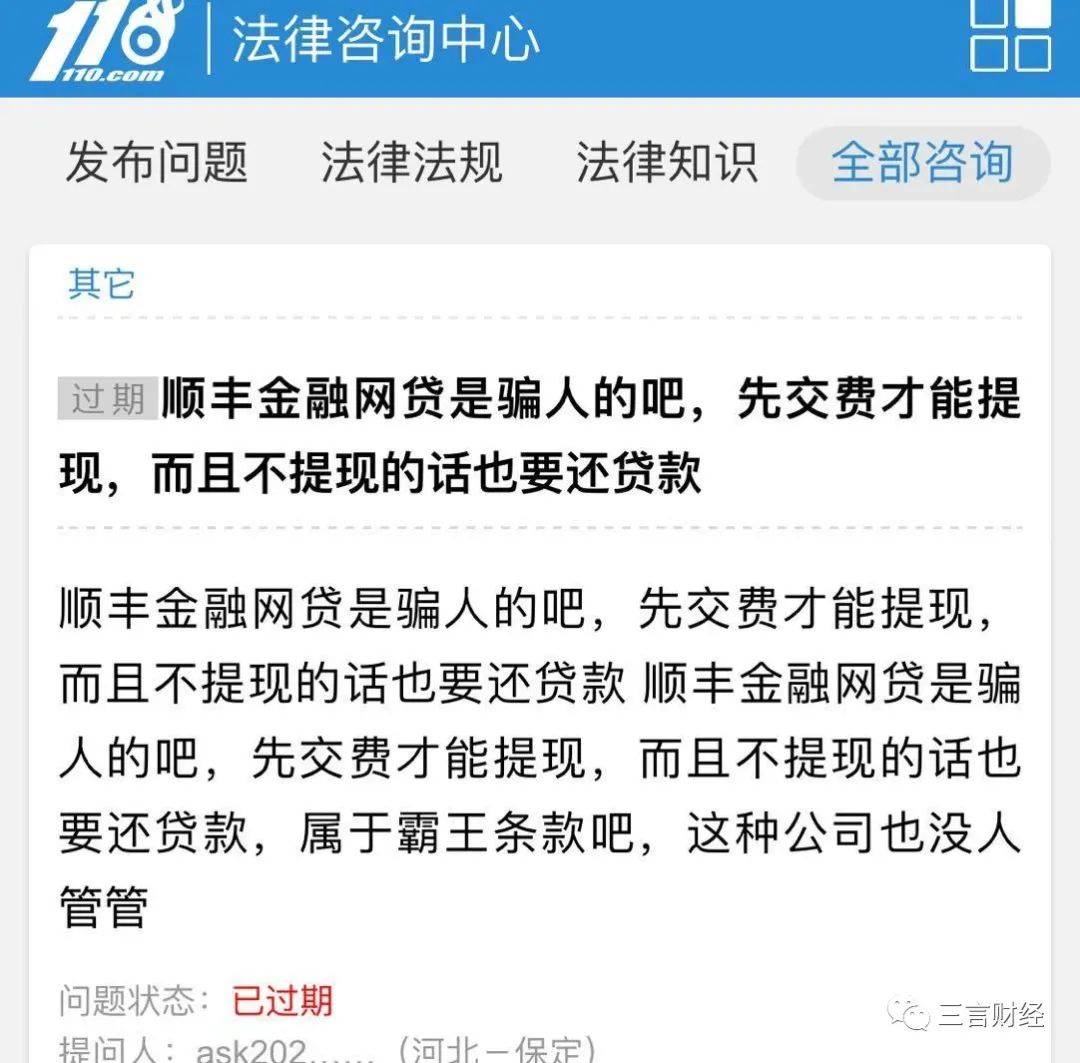

相关问题

2020年10月,广东省通信管理局发布App监管情况通报称,顺丰旗下“顺丰金融”存在侵害用户权益问题,包括未明确告知收集使用用户短信和日历权限的目的、方式、范围;

应用内集成多个可收集个人信息的第三方SDK,且未在隐私政策逐一说明以及是否向第三方共享信息;

未经用户阅读隐私政策,应用就申请获取位置信息、相机、存储、麦克风和电话状态信息权限。而这些问题导致存在Java代码反编译风险。

此外,有多名网友投诉称顺丰金融存在贷款无法提现问题,称需要先交费才能提现,而且如果不提现也仍然需要还贷。

利息真的低吗?

在浏览完上述这么多不同平台提供的借贷服务后,各家产品总的来说都有一个共同点——借款利息非常低。

这对于很多人来说自然是十分大的诱惑,但是,事实真的如此吗?

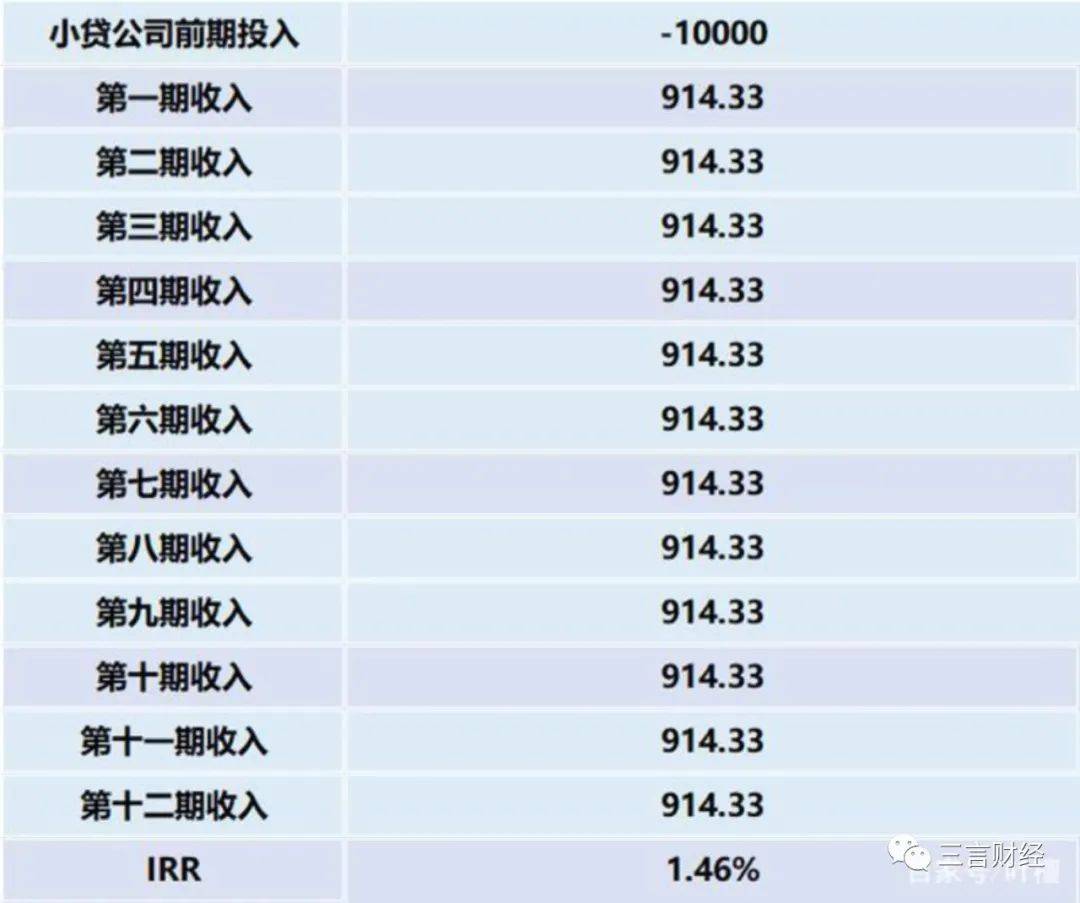

按照借款1万元,日息2.7元,期限1年的网贷计算:

即10000元本金/12=每个月需还本金833.33元;

日息2.7元X30天=每月需还利息81元;

那么81元X12个月=一年总利息972元。

通常情况,人们可能认为这笔贷款的年利率仅仅是972元总利息/10000元本金X100%=9.72%,于是以为利息很低,果断借钱。

但实际上,网贷平台采用的还款方式是等额本息。也就是说,即使用户每个月都在还款,所欠的钱也越来越少,但是每期需要付的利息仍然不变,不会因用户欠的越来越少而降低。

所以,用户每个月还款=本金833.33元+月利息81元=914.33元。

图源:网络

通过IRR公式计算,这笔贷款实际月利率为1.46%,折合年化复利高达18%。

12月19日,据新华社报道,一名消费者汪明(化名)根据社交平台广告借钱,但还钱时却“大呼上当”。

今年4月,汪明在某社交平台看到一则借贷广告,宣称日利率低至0.027%。汪明心动之下,通过该广告上的链接,成功借款6000元。如果按照宣传日利率,那么年化利率则为9.72%。

然而,汪明还钱时才发现问题所在:每个月需要还597.5元,12个月共还款7170元。实际年利率竟然接近20%,比广告宣传多了近一倍。最终,汪明在家人帮助下才还清贷款。

此外,三言财经去年报道《诱导粉丝网贷给明星打榜,借的越多点赞翻倍?微博借钱引争议》中也提到,有网友称自己通过微博借钱借得10000元,分6期还清。但经过换算,实际年利率高达36%,与宣传相去甚远。

今年8月,高院最高人民法院修订了《最高人民法院关于审理民间借贷案件适用法律若干问题的规定》,民间借贷利率的司法保护上限,从原来的24%和36%为基准的两线三区,修改为一年期LPR的4倍。按11月最新一期LPR利率3.85%的4倍来算,上限只有15.4%。

也就是说,上述这个几个例子按照最新规定已经是高利贷了。

因此,各大平台打着“低利息贷款”的幌子,但实际上却在做高利贷的生意,和那些被清退的P2P网贷产品并无不同。

人民日报、新华网评论:切勿引导年轻人超前消费

更严重的是,这些互联网金融产品放贷条件宽松,对借贷人审核不严。并且由于互联网对市场的渗透,鼓吹消费主义,导致越来越多的没有足够还款能力的年轻人负债过度。

人民日报近日发文称,目前,互联网消费金融产品具有申请门槛低、手续简单、使用便利的特点,成为很多年轻人首次尝试信用消费的首选。但因部分平台过于宽松的审核流程与过量的放贷额度也为年轻人还款时埋下隐患。

人民日报在文章中举例称有大学生在超前消费影响下,借贷次数越来越多,最后导致自己没有生活费,只能找亲朋好友借钱;还有学生通过“以贷还贷”方式周转资金,抵还网贷。

人民日报指出,放开网络小额贷款业务初衷时满足小微企业融资需求,但部分网贷公司违法违规运营问题频发,暴露出行业正处于鱼目混珠、良莠不齐的状态。

新华网也于近日发表评论文章,批评目前网络平台中频现的借贷短视频广告。

新华网指出,这些低俗的借贷广告采用的营销方式是歪曲的价值观导向,这不是“土”而是“恶”,不仅“辣眼睛”,更“毒害”心灵和社会,需要严加管理。

前不久,中国银保监会会同中国人民银行等部门起草《网络小额贷款业务管理暂行办法(征求意见稿)》(下称:《征求意见稿》),旨在为网络小额贷款戴上“紧箍咒”。

《征求意见稿》第十三条明确规定,经营网络小额贷款业务的小额贷款公司应当根据借款人收入水平、总体负债、资产状况等因素,合理确定贷款金额和期限,使借款人每期还款额不超过其还款能力;对自然人的单户网络小额贷款余额原则上不得超过人民币30万元,不得超过其最近3年年均收入的1/3。

有专家分析称,《征求意见稿》的出台就是要求网贷平台应当更加合规化,积极承担社会责任,建立完善的借贷风险测评与监控体系,杜绝误导、引诱消费者过度超前消费。

在使用互联网借贷产品时,应当树立正确的价值观和消费观,消费者应当依据个人经济能力决定是否借款,切勿过度超前消费。