纽交所迎来了“中国宠物电商第一股”。

9月30日晚,国内最大的宠物生态平台——波奇宠物正式登陆纽交所挂牌上市。投资界从上市仪式现场获悉,此次IPO发行价为10美元,波奇宠物市值达到9亿美元,约合61亿元人民币。

创业12年,三位80后创始人终于走到了敲钟舞台。2007年底,从腾讯出来的唐颖之与另外两位创始人相识。一位是对于产品、技术、互联网都有很强前瞻性的梁浩,另一位则是经验丰富的兽医陈迪。虽然来自不同领域,但三人都对宠物情有独钟,仅一顿饭的时间,便一拍即合决定创办波奇宠物。

“养了十多年的宠物,知道互联网能给这个行业带来什么,也了解一个宠物主人需要什么。加之本身对宠物独有的偏爱,就做了这样一个行业,也算是机缘巧合。”回忆当年的创业初衷,唐颖之曾如是说。

波奇宠物成功IPO背后,“它经济”来势汹汹。近几年,包括高瓴资本、达晨财智、GGV纪源资本、启明创投、晨兴资本等知名机构纷纷出手,其中高瓴从 2016年到 2018年在宠物行业砸下至少10亿美金,投了100余家宠物企业,一年前更与瑞鹏集团联手组建了国内首家门店规模超1000家的宠物医疗“航母”。

三位80后创始人敲钟,由宠物结缘开始创业

这是三位80后创始人12年的创业故事。

唐颖之与梁浩、陈迪初次相识,是在一个三人组合的QQ群里。2007年底,唐颖之、梁浩刚刚从腾讯出来,两人一个对产品、技术、互联网有很强的前瞻性,一个则对财务、资本运作很有经验。与他们不同的是,兽医出身的陈迪,已经是一家宠物网站的产品经理。

看似八杆子打不着的三人,因为热爱宠物而紧紧地联系在了一起。养宠多年,这三位年轻人深刻地认知到当年中国宠物市场的痛点,敏锐地发现这个行业里没有被挖掘的巨大潜力。

当时三人在QQ群里聊了各自对宠物行业未来的发展、想法和潜力,越聊越投机,很快就约了见面一块儿吃了个饭。一顿饭之后,三人就定下了波奇网初期、近期、中期的目标和远期的规划,也想清楚了到底要把波奇网做成一个什么样的企业,想给用户解决哪些问题,哪些业务可以作为主要的收入来源等等。想法达成一致后,三个人决定搭伙一起干。

三人的创业之旅是从一间仅八十多平米的办公室开始。在这间不大的办公空间里,容纳了包括产品、开发、采购、客服多个部门近二十人的团队。网站上线的第二天,波奇宠物收到了第一份订单。

做电商,少不了租场地做仓储。为了节省资金,三位创始人在办公室中间劈出了四五十平米做仓库,从收到订单到打包,所有的一套流程都在这一间办公室里完成。彼时,波奇宠物刚起步,不多的订单量还不足以与快递公司达成合作,因此快递员并不愿意上楼,团队只好自己推个手推车坐电梯送到楼下。

“我们是当时业内第一家铁了心要做电子商务的,当很多宠物网站还在讨论市场规模、仓储、配送、供应链的时候,我们就已经想清楚了,所以才有了今天。”唐颖之曾感叹,“我们团队内部有一句话:用户永远会告诉你方向,你需要解决的是方法。方法是适应能力的问题,这应该是中国创业者的强项。”

波奇宠物联席CEO、CFO唐颖之

十二年过去,波奇宠物已经成为国内最大的宠物生态平台。从递交招股书到IPO敲钟,波奇宠物只用了23天。今晚,随着波奇宠物的成功IPO,“中国宠物电商第一股”正式诞生。

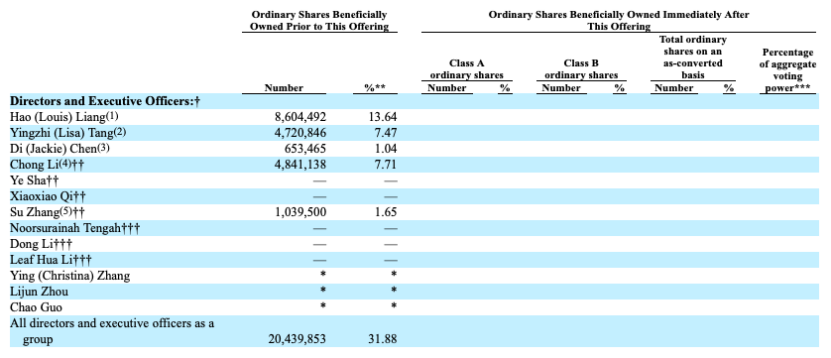

伴随着波奇宠物成功IPO,三位创始人身家也随之水涨船高。根据招股书,IPO前,梁浩持股13.64%,唐颖之持股7.47%,陈迪持股1.04%。以此计算,三人共持股22.15%,累计身家高达13.51亿元人民币。

一年营收7.7亿,多家VC/PE陪跑

回顾12年成长史,波奇宠物背后有着不少VC/PE机构的身影。2013年1月,创立5年的波奇宠物第一次引进来自点亮资本和中路资本的外部资金。在这之后,波奇宠物陆陆续续吸引了包括高盛、KIP中国、伯恩资本、鼎锋资产等多家投资机构的加持。

其中,高盛是参投波奇宠物轮次最多的一家机构。2013年6月,高盛首次参与投资波奇宠物,并在2014年跟投2500万美元的B轮融资。两年后,波奇网宣布总金额1.02亿美元的C轮融资资金全额到账,由招商银行领投,原有投资者高盛等及管理层均跟投。今年6月,波奇宠物完成了超过6000万美元的境外融资,这是其IPO前的最后一轮融资。

而作为波奇宠物的早期投资人,KIP中国一路伴随着其成长。2015年,尽管中国宠物市场还未发展成熟,甚至被认为是一个做不大的生意,但嗅觉灵敏的KIP早已看到了这个领域的无限潜力,最终以近千万美元投资了波奇宠物。

回忆当时的投资逻辑,KIP中国管理合伙人扈景植告诉投资界:“波奇团队是腾讯背景出身,做事情非常扎实,在KIP投资之后,我们也看到了波奇对于创新概念的尝试与探索,他们不仅研发了自有品牌,拓展新零售领域,更做了医药服务站这类提供宠物健康服务的线下渠道,逐渐建成了完整的生态链,并且稳健推进,所以我很喜欢这个团队。”

“看着美国成功的上市企业Chewy的发展,国内也急需走出来这么一家庞大的宠物公司,希望波奇也能成长为国内最好的宠物品牌。”扈景植补充表示。

迄今为止,波奇宠物已经实现了“全渠道供应链+新零售+内容生产商”三位一体的全方位互联网平台,旗下拥有目前国内规模最大的宠物垂直线上零售业务,中国用户最多的线上宠物社区,以及覆盖中国宠物赛道的全渠道生态体系。

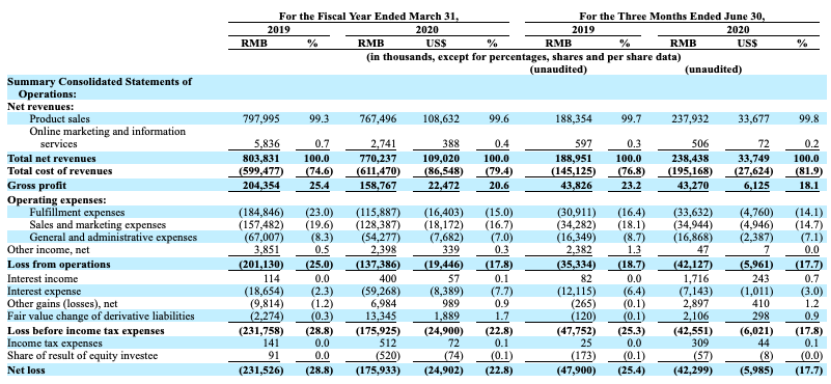

招股书显示,波奇宠物2020财年(2019年4月-2020年3月),波奇宠物GMV为15.6亿元人民币,营收为7.7亿元人民币。2021财年一季度(2020年4月-2020年6月),波奇宠物GMV为5.54亿元人民币,较上年同期增长56%,营收为2.4亿元元人民币,较上年同期增长约30%。

在用户规模上,波奇宠物拥有约2300万注册用户,线下网络合作宠物门店和医院超过15,000家,遍布全国超过250个城市。

上半年融资至少40亿,撸猫撸狗背后是一门千亿生意

波奇宠物赴美IPO,揭开了中国宠物生意的冰山一角。

如今,“吸猫撸狗”已经成为高压生活里的解压神器,疯狂的宠物主们养活了一个千亿级的消费市场。Frost & Sullivan预测,2019年至2024年,国内宠物数量复合增长率约为8.1%;宠物行业市场规模复合增长率约为17%;国内宠物食品和宠物用品市场复合增长率约为15.4%;宠物服务市场的复合增长率约为19.6%。

整个行业散发着巨大的潜力,高瓴资本、达晨财智、GGV纪源资本、启明创投、晨兴资本、顺为资本等一众知名VC/PE早已入场布局。

数据显示,从各宠物赛道看,2020年上半年,宠物医疗累计注入15.12亿元;宠物食品领域获得11.66亿元融资,宠物店获得8.19亿元融资,宠物用品获得2.75亿元融资,宠物智能获得1.96 亿元融资,宠物电商获得1.45亿元融资以及宠物服务获得1.44亿元融资。以此计算,仅2020年上半年,在宠物行业共产生近40亿元的融资金额。

尤其是日前,新瑞鹏宠物医疗集团完成金额达数亿美元的战略融资,这轮融资集结了腾讯领投,碧桂园创投与勃林格殷格翰战略投资,雪湖资本、OrbiMed、Aspex Management、清池资本(Lake Bleu Capital)等多家海内外一线机构跟投。

瞄准宠物医疗,腾讯投资董事总经理夏尧表示:“我们对中国宠物经济及宠物医疗方向长期看好。在连锁宠物医疗行业处于领先地位的新瑞鹏集团通过‘医疗+服务+科技’的创新模式,为广大养宠、爱宠人士带来了全新的用户体验。”

此轮融资完成后,新瑞鹏宠物医疗集团的估值约300亿人民币。据悉,新瑞鹏本次融资备受众多国内外一线机构关注,收到确切投资意向超原定计划5倍以上,实现超募融资。

谈及中国宠物市场前景,扈景植的观点很朴素:“随着中国GDP的发展增加,我们认为宠物的陪伴已经是一个很重要的需求,宠物也会逐渐成为家庭生活中非常关键的一个角色。因为我们能看到,在所有的发达国家,都是走了这个路径;第二个点是,中国老年化和单身家庭的数量增加,对宠物角色的需求也迫切起来。”

一级市场早早布局,二级市场也已出手。今年以来,A股市场“宠物双杰”表现颇为亮眼。佩蒂股份年初至今涨幅24.17%、中宠股份涨幅57.12%。美股市场同样偏爱宠物行业,美国最大的宠物零售电商Chewy今年累计涨幅高达82.76%。

这个新群体,正诞生了无数新消费,撑起一门庞大的生意。