除了莫言和屠呦呦外,其他诺贝尔奖得主你可能都记不住,但这个你应该能够记得住——Good enough(足够好)。

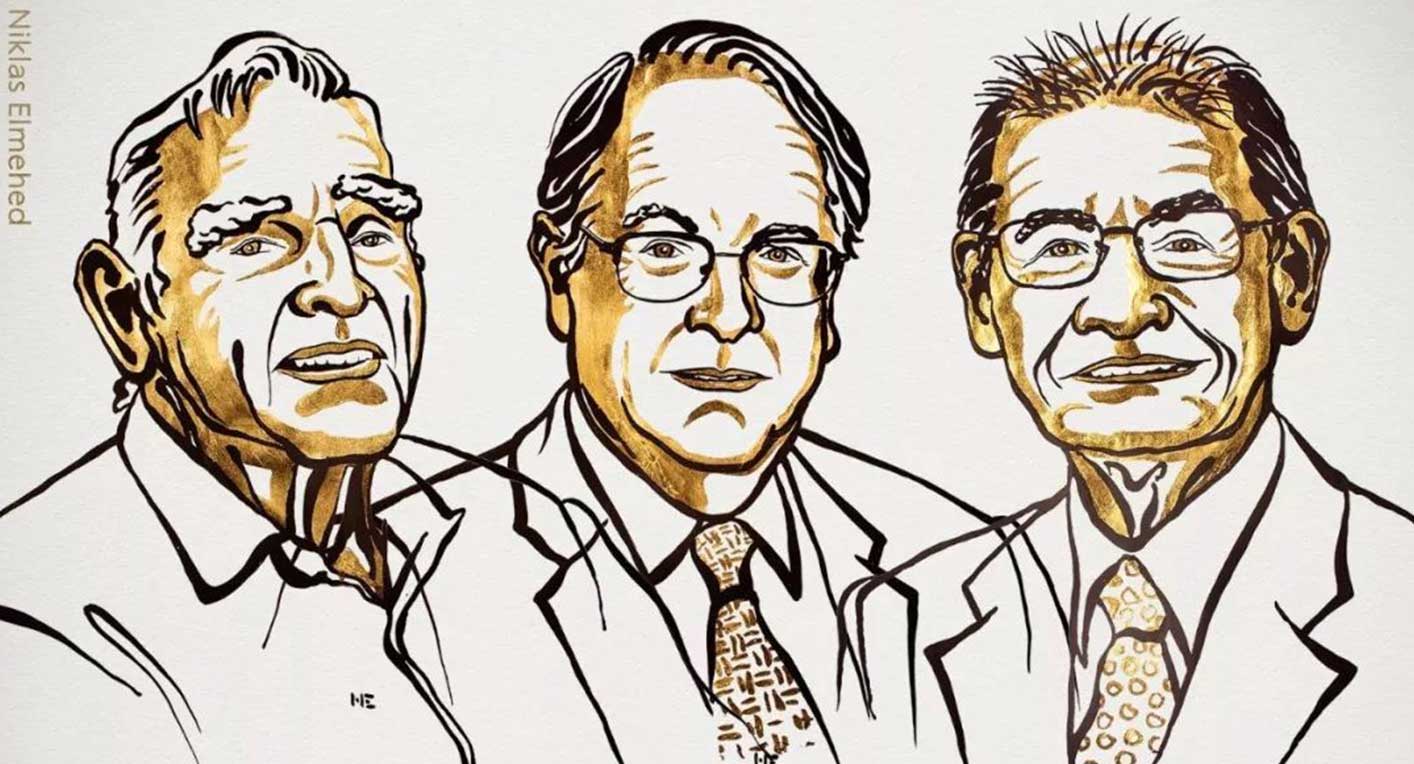

10月9日,诺贝尔委员会宣布2019诺贝尔化学奖获得者为John·B·Goodenough(美国)、M·Stanley·Whittingham(英国)和Akira Yoshino(日本),以表彰他们在锂电池领域做出的重要贡献。

尽管三位获奖的科学家都和中国无关,但事实上,中国已经和日本韩国一并,成为锂电池产业链三强争霸中的一员。

中国目前拥有全球最大的锂电池产业链,据外媒数据,目前全球7成以上的锂电池产能来自中国。

国泰君安电新团队近期发布《诺奖背后蕴藏的锂电池投资机会》,聚焦锂电池产业链中上游——原材料和制造商,而结合前段时间国泰君安有色团队发布的锂钴深度报告来看,我们可以对这个产业链拥有更深入的理解。

01电池革命

也许你并不熟悉Goodenough其人,但是你对他的发明一定毫不陌生。

他是“锂电之父”,是钴酸锂、锰酸锂、磷酸铁锂等正极材料的发明人,我们日常离不开的各种电子产品中所使用的锂电池,无一不嵌套着他的理论——“嵌入、脱出”的工作机制。

1980年,Goodenough在Japanese Journal of Applied Physics杂志上发表“Solid-Solution Oxides for Storage-Battery Electrodes”一文。

该文开创性的讨论了电极脱嵌锂离子电极材料的电化学模型,从此拉开了锂电池研发的序幕。

随后,Goodenough研发出钴酸锂正极材料,并在20世纪90年被索尼所采用并制造出第一款商用锂电池。

此后,锂电池行业的发展进入了快车道。

如今,锂电池已经成为日常生活中不可或缺的一部分,但仍未能跳出Goodenough的理论框架。

按照不同的电池正极种类和应用阶段,我们可以将锂电池的历史分为三个阶段:

▼锂电池正极材料主要分类

数据来源:容百科技招股说明书,国泰君安证券研究

1、受消费电池驱动,正极材料以钴酸锂为代表

钴酸锂电池拥有最好的体积能量密度,但由于钴属于稀有金属,因此造价颇高,目前较多用在手机、笔记本电脑等消费3C电子产品中。

2、随着新能源汽车市场放量,磷酸铁锂快速增长

磷酸铁锂电池能量密度较低,但安全性能非常好,国内比亚迪、宁德时代、国轩高科等企业均有生产,也是国内大巴普遍采用的动力电池品种。

3、受新能源乘用车对长续航里程需求与国家政策的推动,三元材料已成为市场需求主导。

三元电池采用三种或三种以上金属合成的正极材料。比如镍钴锰酸锂三元、镍钴铝酸锂三元电池等等。

目前,中国电动车主要采用的是镍钴锰酸锂三元正极材料(NCM),而美国的特斯拉则采用的是镍钴铝酸锂(NCA)作为正极材料。

具体来看,镍钴锰酸锂三元正极根据其中镍、钴和猛三种金属元素配比的不同又可以细分为333、523、622、811等系列,其中镍的含量逐步上升;电池能量密度也逐步提升。

由于特斯拉电池正极活性高,控制难度大,所以国内目前能生产NCA正极及电池企业偏少,而三星、LG、比亚迪、宁德有大量的NCM电池产能。

02智能手机更新换代,拉动钴原材料需求

手机续航时间是如今很多人心中的痛,甚至因此创造出一个产业——共享充电宝。

事实上,并非不想,实为不能,包括苹果、华为在内的各大手机产商,都在竭尽全力提升手机的电池容量。

以华为最新发布的Mate30 Pro为例,其电池容量高达到4500 mAh,通话时间达到35小时。

▼华为两款新手机电池容量均超过4000 mAh

数据来源:华为官网,国泰君安证券研究

2010-2018年,手机单机带电量逐步从1500mAh提升至3500mAh。而2020年之后,随着耗电量更大的5G手机逐渐普及,手机带电量还会呈现较大幅度的增长。

▼单机带电量将在2020年后继续提升一个台阶

资料来源:DrCobalt,国泰君安证券研究

在此背景下,决定带电量多少的“小金属”钴也早早地迎来了它的风口。

不同于储量丰富的锂,钴是一种相对稀少的金属。在此前国泰君安有色团队的报告《嘉能可独“钴”求败》中曾经提及,全球大部分的钴资源集中在少数几家公司的手里。

如下图所示,嘉能可/洛阳钼业/欧亚资源基本上占比全球钴供给的一半以上。

▼钴行业集中度很高

资料来源:公司公告,国泰君安证券研究

同时,中国也是全球最主要的钴冶炼加工国。刚果金约有80%以上的钴原材料,以钴精矿或粗制氢氧化钴的形式运至中国,冶炼成精炼钴或钴盐,进入到下游应用(电池生产)。

▼钴产业链

资料来源:国泰君安证券研究

因此,我国生产钴酸锂电池所必需的钴元素大部分依靠海外进口。从制造成本上来看,受到市场价格波动的影响非常大。

自2018年一季度,钴价涨至70万/吨高点之后,受到行业去库存影响,价格一路下跌至2019年7月的20万/吨,跌去了70%。

▼过去4年钴价情况

资料来源:Fastmarket,国泰君安证券研究

2019年8月,大宗商品巨头嘉能可宣布,自2019年底至2021年起将暂停全球第一大钴矿山Mutanda生产。

业内人士分析,此举将影响全球2020-2021每年约2.5万吨钴供给,占比全球钴供给17%,使得钴行业供给大幅下调。

▼钴价2019上半年持续下跌至底部区间

8月触底反弹

资料来源:Fastmarket,国泰君安证券研究

受嘉能可关停“M矿”事件预期催化,钴价自20万/吨反弹至28万/吨。

此外,钴行业的其他供给也不达预期。如嘉能可另一个钴项目KCC(远景3万吨产能)和欧亚资源RTR项目(两期合计3.4万吨产能)是未来1-3年最大的供给增量,但我们都看到两个项目在2019年上半年产能不及预期。

因此,我们推测,2020-2021钴行业仍将出现缺口。

若5G换机潮带来的需求超预期增长,看好钴价在未来一年内上涨至35万/吨。

03 电动车重新定义锂行业需求

钴酸锂电池的成本的居高不下,带出了三元锂电池的普及。

由多种材料聚合而成的三元锂电池,原材料供应相对更为充足,价格稳定,成本也更低,因而目前已经成为新能源电动汽车电池中的主流选择。

受益于新能源汽车销量的快速增长普及,动力电池的装机量同样快速上升。

▼动力电池成为拉动锂电池需求的主要动力

数据来源:GGII,容百科技招股说明书

▼锂行业需求假设

注:以上述模型预测,2022E锂市场到49万吨,2028E锂市场到106万吨。

注:锂市场需求预测模型对于子行业增速假设非常敏感,必须要不断跟踪,不断修正。

资料来源:国泰君安证券研究

从全球范围来看,锂资源的总量丰富,且分布集中。

根据美国地质调查局2018年发布的数据,全球锂资源其中有大约60%集中在南美的“锂三角”地区,20%在中国,17%在西澳大利亚。

▼全球锂资源储量丰富且分布集中

数据来源:USGS,国泰君安证券研究

其中,南美盐湖和西澳锂矿,是最重要的原材料来源,两者合计供给了全球90%的锂盐资源供给。

▼全球锂资源供给量(万吨LCE)

数据来源:各公司公告,国泰君安证券研究,暂未完全考虑高成本供给出清

从全球锂贸易来看,中国是最活跃的锂盐贸易市场,且全球维度,中国锂盐生产量和消费量均占到一半左右。

▼全球供给分企业市场份额

今年的诺贝尔化学奖藏着一整个产业链的投资机会

数据来源:各公司公告,国泰君安证券研究

2014年开始,西澳锂矿行业就离不开中国资本的帮助。

这是因为在锂行业中,存在着一种特别的合纵连横的商业关系——西澳锂矿和中国冶炼厂的绑定关系。

这种绑定关系的背景主要有两点:

①保证冶炼厂原材料的稳定性,如2016-2017年锂矿极度紧缺。

②由于锂盐生产线技术因素,中国冶炼厂若需要生产稳定的高品质锂盐产品(尤其是进入电动车产业链),特定的生产线需要绑定特定的锂矿山来供应。

▼西澳各锂矿山锂精矿的包销/绑定情况

数据来源:公司公告,国泰君安证券研究

根据对全球锂资源公司的调查,我们推测,未来3年锂资源增量主要来自西澳锂矿。

▼西澳锂矿贡献全球最大的锂资源供给,且未来供给增量仍将逐步增加

数据来源:各公司公告,国泰君安证券研究

04锂钴共振,产业再起

从以上分析不难发现,未来一段时间里,3C设备和新能源汽车仍然是拉动锂、钴需求增长的主要因素。

先看看钴。

2018年钴行业全球的需求大致在11.7万吨,约400亿人民币左右的市场规模。

国泰君安有色团队认为,预计2019/2020/2021钴市场规模为12/13.4/14.4万吨,年需求增量在0.36/1.32/1.03万吨,钴行业未来5年需求复合增速在8%,到了2025年,钴行业市场规模将接近20万吨。

▼钴行业预计2025年市场规模接近20万吨

资料来源:DrCobalt,国泰君安证券研究

2018年钴行业下游应用中,消费电池(3C)用钴占比最高,2018年达到46%,其背后主要原因是3C领域2020-2021年将迎来5G换机潮,单手机带电量的提升将大幅拉动3C钴需求增长。

EV用钴占比虽然目前不高,仅为12%,但随着电动车行业的向暖,未来5年复合增速18%,将成为钴需求中增速最快的子板块。

▼2018年钴下游应用领域

资料来源:DrCobalt,国泰君安证券研究

再看锂。

2018年锂行业全球需求27万吨,电动车用锂占比37%。近三年来看,预计2019/2020锂市场规模为31/37万吨,年需求增量在3.8/5.6万吨,其主要放量来自新能源车市场的爆发,真正爆发可能在2020年下半年左右。

▼锂行业需求重新定义

资料来源:DrLithium,国泰君安证券研究

根据国泰君安有色团队的分析,未来五年锂行业的复合增速将维持在18-20%,到了2028年,锂行业市场规模将超过100万吨的LCE,单单锂行业将有望达到千亿市场,成功完成从“小金属”向“大金属”的成长,并持续高速增长。