哈药股份砸钱买广告成过去式,轻研发或背离行业趋势

2019年3月16日,哈药集团股份有限公司(以下简称“哈药股份”)发布《2018年年度报告》,报告期内,公司实现营业收入108.14亿元,同比减少10.02%;实现归母净利润3.46亿元,同比减少14.95%。

哈药股份于1993年6月登陆上交所,是全国医药行业首家上市公司,也是黑龙江省首家上市公司。公司主要专注于医疗健康产业,主要从事医药研发与制造、批发与零售业务。

报告期内,公司的阿莫西林胶囊、罗红霉素分散片等抗感染类主导产品,葡萄糖酸钙口服溶液、葡萄糖酸锌口服溶液等补益类主导产品,双黄连口服液、双黄连粉针、丹参粉针等中药类主导产品,以及前列地尔注射液、拉西地平片等心脑血管类主导产品的市场占有率稳居同类产品领先地位。

重金砸广告成过去式 业绩全线下滑

从1999年开始,除非不看电视,不然任何一个人对哈药股份的广告都耳熟能详, “新盖中盖”、“蓝瓶钙”等广告语更是伴随着很多人的成长。“轰炸式的广告投入+明星代言”的哈药模式获得了销售收入上的成功,在广告界也受到了追捧。

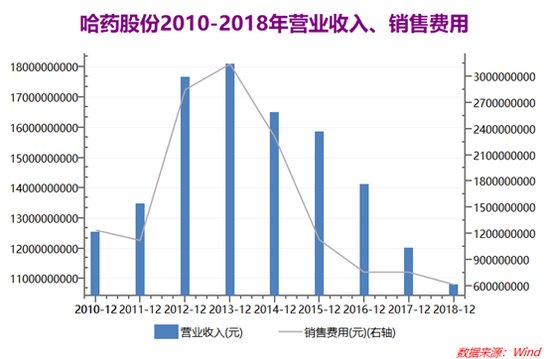

如下图所示,2010年-2018年的营业收入和销售费用形态基本吻合,在2013年哈药股份的销售收入达到了顶点,销售费用率达到17.34%,同时也取得了181亿元的营业收入,随后销售费用一路下滑,营业收入也连续5年下滑。根据2018年年报,哈药股份实现营业收入108.14亿元,仅相当于2013年巅峰营业收入的60%,近乎腰斩。

当年重金砸广告就真的取得了良好的业绩吗?恐怕并非如此。2010年-2013年,哈药股份销售费用和营业收入急速上升阶段,而相反的是,公司净利润处于下降通道,在2013年达到了低谷,实现归母净利润1.69亿元,净利率仅0.75%,而随着公司削减销售费用,归母净利润在2013年-2016年获得了一定的增长,总体来说业绩增长滞后于销售费用的投入。

2016年-2018年,销售费用的进一步下降并没有带来业绩增长,归母净利润反而掉头向下,2018年哈药股份实现归母净利润3.46亿元,同比减少14.95%。

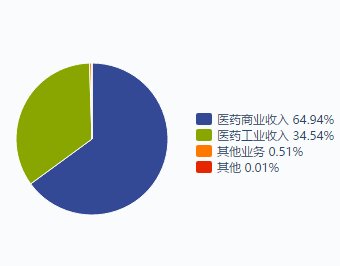

分行业看,2018年,哈药股份化学原料药、化学制剂、中药、生物制剂、保健品等医药工业收入全线下滑,医药工业毛利率为54.66%;批发、零售等医药商业收入也全线下滑,医药商业毛利率为12.44%。受医药商业毛利率的影响,公司综合毛利率较低。

哈药股份在2018年年报中称:

1)细分行业情况说明:

① 原料药:报告期内,受上游原辅料供应紧张(如 7ANCA)、下游制剂需求量下降以及环保限产等原因,化学原料药产量、销量下滑,从而导致销售收入下降。

②生物制剂:报告期内,由于贵州、黑龙江、四川等销售大省主销规格未中标,竞品企业抢占终端市场,主导品种重组人促红素注射液销售收入较同期下滑。

2)细分产品情况说明:

①抗肿瘤:报告期内,受二票制、抗肿瘤药降价谈判以及竞品企业抢占终端等因素影响,重组人粒细胞刺激因子注射液、紫杉醇注射液和注射用奥沙利铂等品种销售收入较同期下滑。

研发费用持续下降 押宝保健品能否强势逆袭?

2018 年,对医药行业来说是具有历史意义的一年,重磅政策和大事件层出不穷。医保控费、带量采购、一致性评价、两票制、药品上市许可持有人制度试点等政策将持续加码,国内创新药经过多年的培育将迎来发展机遇期,仿制药替代原研药的步伐将不断加快。

风向逐渐转到了创新药,医保资金愿意为创新药买单,而公司的发展方向似乎与政策有些相悖。

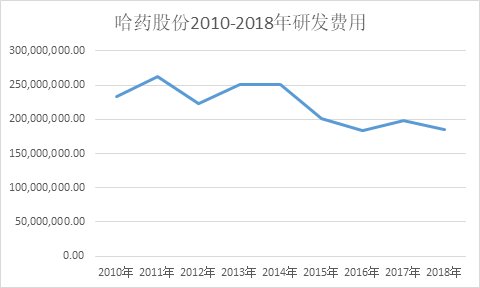

如下图所示,2010年-2018年,研发费用处于下降通道,2018年研发总投入1.85亿元,其中资本化4804万元,费用化1.37亿元,研发投入总额占营业收入比例1.71%。

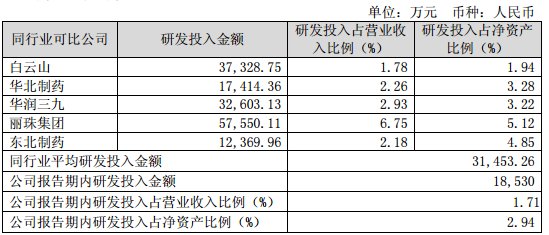

将白云山、华北制药、华润三九、丽珠集团、东北制药作为同行业可比公司,其研发投入占营业收入比例平均为3.18%,高于哈药集团的1.71%;研发投入占净资产比例平均为3.68%,也高于哈药集团2.94%。

报告期内,哈药股份也在积极的寻找利润增长点。哈药股份与国际知名保健品企业 GNC开展合作,公司以现金 299,950,000 美元认购 GNC 发行的 299,950 股优先股,优先股可以按照每股 5.35 美元转换为 GNC 发行在外普通股,转换完成后,公司将持有 GNC40.1%的股权从而成为其单一最大股东。

随着人口老龄化和健康生活方式进一步普及、人均可支配收入提高以及药食同源概念的深入,近年来我国保健品市场整体发展潜力巨大。多重政策下使医药行业面临洗牌,未来行业会出现分化,重创新将成为医药公司的大方向,公司不断削减研发费用的同时能否借助保健品逆袭,还需关注公司接下来的行动。(公司观察/小飞鼠 文)