疫情给美团点评带来大挑战?十年成长,该如何看美团的2020?

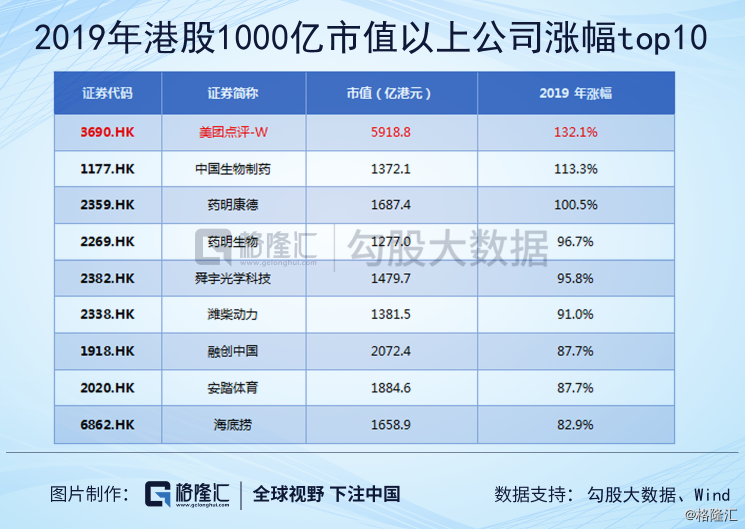

2019年,香港市场市值大于1000亿港元的“大公司”中,表现最好的当属美团点评了。当年上涨了132.1%,让看衰美团的人大跌眼镜,让看好美团的人赚的盆满钵满。

时间再拉长一点,美团是在2018年9月10日登陆港交所的。对于这样一家处于高速发展但并不盈利的互联网企业,市场是有分歧的。主要的分歧在于美团何时盈利,这决定了其商业模式走不走得通,分歧之二在于如何给公司估值。

当时美团所面临的问题也是大部分登陆港交所的“新经济”公司所共同面对的问题。港交所对上市规则的一系列改革,令“新经济公司”纷纷投入港交所的怀抱,这些备受期待的公司上市后却并没有为投资者赚取理想的回报。

正是因为市场存在分歧,美团在上市后,也有过一段时间的下跌,并于三个月后触及历史最低的40.25港元。不过,进入2019年,美团强劲的财报数据让大部分分歧消失了,市场观点统一后拉开了单边上涨的序幕。

那么,在美团最新的四季度财报中,这种向好的趋势是否持续,在2020年这个特殊的年份,我们又应该如何看待美团呢?

1

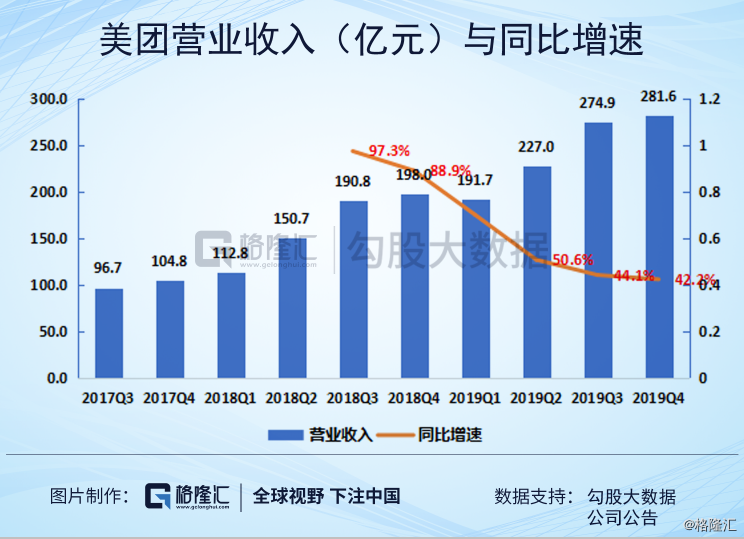

根据美团最新的财报,其2019Q4实现营收281.6亿元,同比增长42.2%,超过市场预期的267.24亿元。

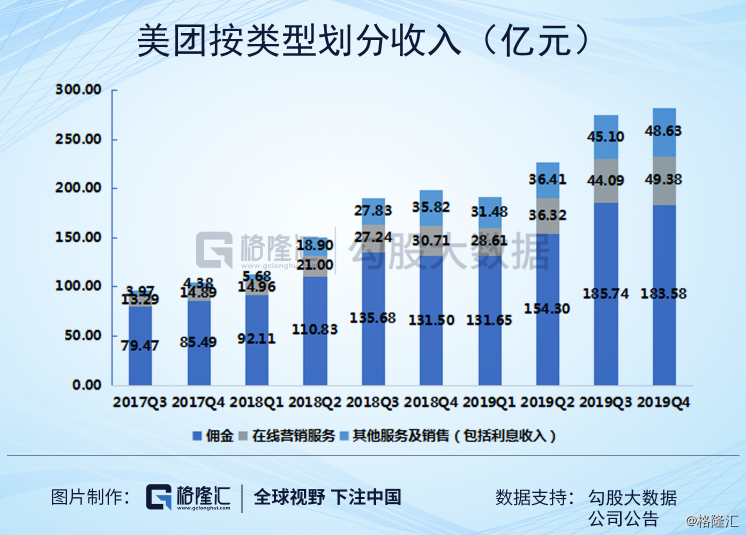

按照收入类型划分,2019Q4佣金收入183.58亿元,占营收的比例为65.2%。来自在线营销收入为49.38亿元,同比增长60.8%,在营收中的占比进一步提高至17.5%,随着活跃商家的增加以及商家对于营销需求的增加,在线营销收入在总收入的比重会越来越高。来自其他服务及销售(包括利息收入)为48.63亿元,占营收比例17.3%。

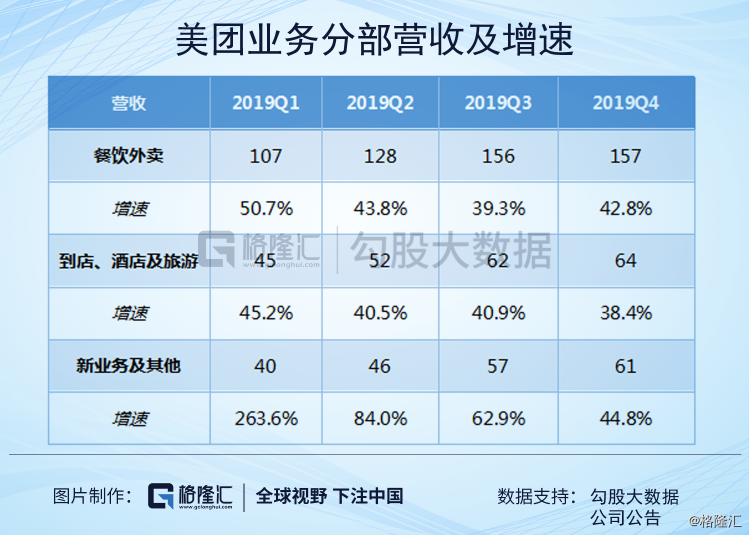

美团的收入按业务分为三部分,餐饮外卖、到店酒旅、新业务及其他。根据财报,公司2019Q4餐饮外卖收入157亿元,同比增长42.8%,主要由餐饮外卖用户基础及其购买频率增加,和更高的平均订单金额所推动;到店、酒店及旅游收入64亿元,同比增长38.4%,主要由于1)活跃商家数量以及每名活跃商家的平均收入增加,2)国内酒店消费间夜量增加所致;新业务及其他收入61亿元,同比增长44.8%。主要是由于B2B餐饮供应链服务、小额贷款业务、美团闪购及聚合支付服务的收入增长,部分被网约车服务收入减少所抵销。

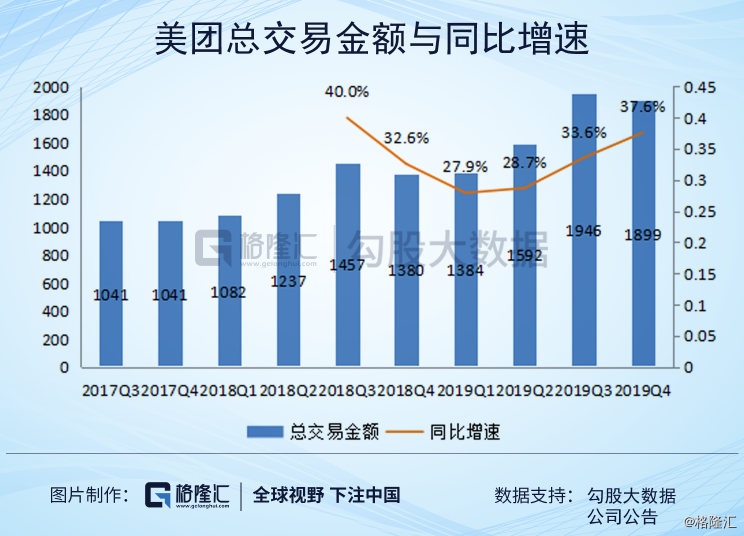

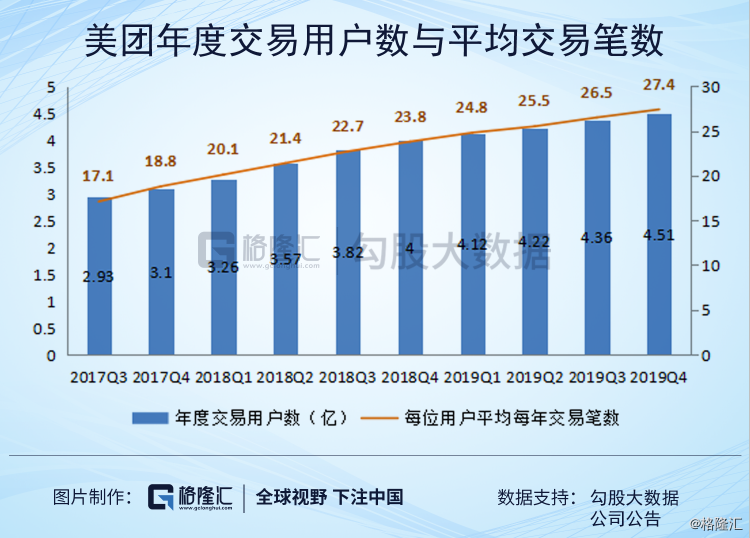

2019Q4美团平台总交易金额为1899亿元,同比增长37.6%。年度交易用户数目同比增长12.5%至4.51亿。每位交易用户平均每年交易笔数由2018Q4的23.8笔增长至2019Q4的27.4笔。年度活跃商家数目为620万,同比增长7.1%。

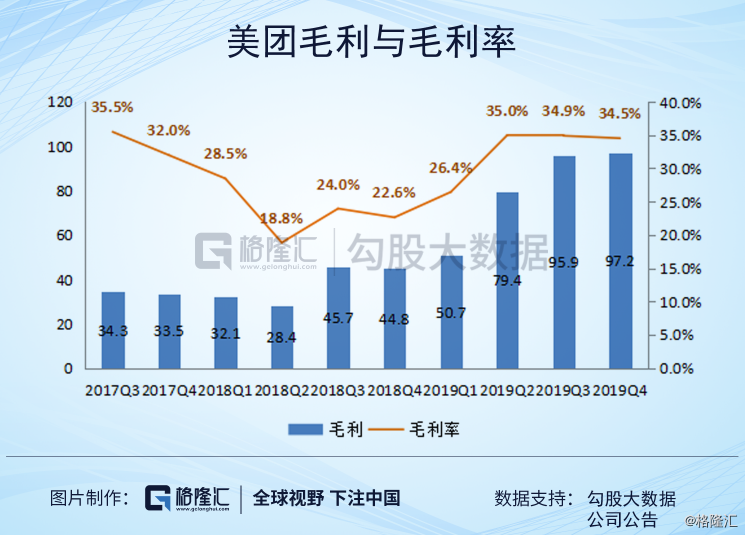

2019Q4美团实现毛利97.2亿元,同比增长116.9%,毛利率为34.5%。其中新业务的毛利率改善格外靓眼,由去年同期的-23.3%增至2019Q4的21.2%,有多方面的原因:1)摩拜提价,去年摩拜相继调整了全国各城市的收费标准,提价后客单价上升;2)单车折旧大幅降低。部分单车的使用期限于2019年第三季度已到期,而替换的新美团单车也有助于降低折旧。3)高毛利率业务上线。主要是金融业务,如借贷等。4)网约车激励降低,上线“聚合模式”,“轻资产”运营等等。

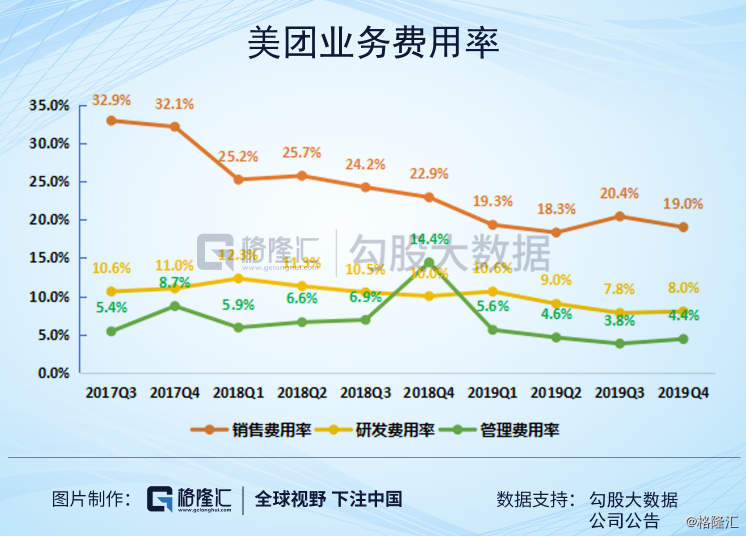

2019Q4美团的费用控制得当,期间费用率进一步下降。其中,销售及营销开支由2018年同期的45亿元增加至2019年Q4的53亿元,费用率由22.9%降至19.0%;研发开支由2018年同期的20亿元增至2019年第四季度的22亿元,费用率则由10.0%降至8.0%。一般及行政开支由2018年同期的27亿元减至2019年第四季度的12亿元,费用率由13.8%大幅降至4.4%。

得益于毛利率的上升和费用率的下降,美团点评在该季度经调整净利润达到22.7亿元,经调整净利润率为8.1%。

2

从美团的Q4财报可以看出,四季度延续了前几个季度的趋势,持续验证美团得益于规模效应与效率提升的反转逻辑。2019年股价上涨,其背后是基本面的支撑。美团的财报中所透露的关键信息让市场达成了共识,即增长的确定性。

美团的三大主营业务中,外卖餐饮的增长主要是靠外卖渗透率的提升,也就是外卖交易笔数的增长。2019年交易笔数增速高于30%,单均价格基本稳定在45块左右。另外每个用户的每年平均点餐量为27.4单,远未达到天花板,还有很高的渗透空间。

美团的到店服务持续扩品类,利用高频带动低频,在休闲娱乐、丽人美发、亲子乐园、结婚摄影等细分领域持续渗透。美团点评所打造的基于LBS的本地生活平台,可以精准的定位客户,为商家创造价值。线上广告营销服务ROI要高于传统渠道,随着越来越多的商家入驻,以及商家对O2O广告营销越来越认可,这块业务的变现率还有很高的增长潜力。

新业务代表了美团未来的发展方向,非常具有想象空间。2016年美团推出了快驴进货和云端ERP系统,开始了to B的供应链布局,2017年推出了小象生鲜和美团打车,进军生鲜市场和网约车市场,2018年收购了摩拜,推出了美团闪购,2019年推出美团买菜APP,探索社区生鲜零售服务模式,成立了快驴进货,布局B端商家的供应链。2019年5月宣布成立美团配送新品牌,即时配送网络布局趋于成熟。

美团围绕本地生活服务,不断完善B端和C端的生态链条。2019年,美团新业务GTV达174亿元,同比增长31.8%。新业务的变现率由2018Q4的31.8%增至2019年的35.0%。

基于增长的确定性,市场对美团的看法前所未有的统一,是2019年美团上涨的基石。不过,进入2020年,由于众所周知的疫情影响,这一基础开始动摇,美团跟随市场深度回调。我们很想知道,疫情对美团产生了怎样的影响,哪些是短期的,哪些是长期的,哪些是可逆的,哪些是不可逆的。以及,现在是美团的“黄金坑”吗?

3

疫情对线下消费的抑制较为明显。据国家统计局副局长盛来运估算,1—2月份受疫情影响,社会消费品零售减少超1.5万亿元。但我们认为,消费抑制主要集中在一二季度,目前中国疫情控制良好,部分消费已经明显回暖。长期来看,本地生活服务线上化趋势不改,在疫情推动下,线上化率进一步提升,消费人群进一步扩大。

在最新的财报中,管理层提到,疫情对包括餐饮、本地生活服务、酒店等商家的日常营运造成了严重影响,对于2020年第一季度的业务产生下行压力。

我们认为,疫情对美团的影响是多方面的:1)疫情导致在家办公,人们更倾向于在家做饭。并且疫情与春节的双重影响下,饭店营业率低,骑手紧缺,外卖订单量下降;2)到店、酒旅业务短期影响最大。疫情隔离导致到店、出行、旅游这些线下消费大幅滑坡,商家营销需求降低;3)美团平台综合补贴上升,对商户的专项扶持等举措,短期内将削弱美团的经营利润;4)疫情期间,大量消费从线下转移到了线上,生鲜等非餐配送强势崛起。美团新业务中美团闪购、美团买菜以及B2B快驴业务等业务迎来爆发。

不过,疫情对于美团餐饮外卖、到店、酒店及旅游业务的负面影响是短期的,并且是可逆的。疫情过后,以上业务将逐渐恢复到疫情前的水平。

长期来看,疫情产生的不可逆影响均是正向的:1)疫情对于服务型消费的线上化趋势的正向推动;2)外卖业务恢复速度明显好于到店餐饮,商家纷纷拥抱外卖平台,外卖商家覆盖率提升;3)疫情期间生鲜零售、非餐配送渗透率大幅增加,加速了消费者使用习惯的改变。触达了渗透率较低的70、60后人群,受众更加广泛;4)对商家的补贴与支持,美团与商家共度难关,增强商家的平台粘性。

从过往的发展历程看,美团是一家坚持长期主义的公司,在研究美团的时候,我们也应该坚持长期思维。美团所深耕的本地生活服务领域,重服务、相对饱和,先发者构筑了极高的进入壁垒和护城河。生活服务是非常大的场景,也决定了流量优势和补贴不能压倒一切。生活服务要求对消费者需求、商家供给、履约能力进行全链条、全流程的服务和高效运营,这些都需要长时间的积累、经营、打磨。

4

尾声

美团是一家非常类似亚马逊的公司,王兴曾说,亚马逊CEO贝索斯是他的榜样。亚马逊从来不把盈利放在第一位,在1999年的致股东信中,贝索斯这样写道“公司所做的一切决策都立足于长远的发展而非暂时的利益”,这句话贯穿了亚马逊二十余年的发展历程,用在美团身上也同样适用。

短期内美团股价下跌,是市场情绪与公司一季度基本面利空等因素的共同作用。公司股价调整何时触底,我们无法预料,这是由疫情走向与疫情对公司的影响所决定的。我们所知道的是,公司价值是未来现金流的折现,一两个季度的业绩下滑对公司内在价值影响相当有限。所以,为什么要让这些短期因素改变我们的价值投资逻辑呢?