三问爱奇艺龚宇:是否依靠融资而活 转型苹果园能否成功?

作者:李珠江

来源:GPLP犀牛财经(ID:gplpcn)

2019年,依靠融资而活的Wework在上市前夕作为极品独角兽震惊了市场。

而成立于2010年的爱奇艺也一直依靠融资而活,十年未见盈利。

2020年2月28日,爱奇艺发布截至2019年12月31日为止的2019年第四季度财报及2019年全年未经审计的财报显示,爱奇艺第四季度总营收为人民币75亿元(约合11亿美元),同比增长7%;净亏损为人民币25亿元(约合3.582亿美元),2019年全年亏损达到103亿元,超过2018年的91亿元,亏损进一步扩大。

爱奇艺到底有没有盈利能力?爱奇艺对此如何评价?

对此,截至2020年3月12日,GPLP犀牛财经并没有收到爱奇艺相关回复。

一问龚宇:爱奇艺是否是依靠融资而活?

2019年爱奇艺全年亏损再创新高,然而,其市值却达到143.66亿美元,(截至2020年3月11日),属于典型的互联网模式,通过资本投入不断通过免费获取用户模式,一直依靠融资而活,高度依赖资本,属于典型的资本催生的。

公开资料显示,爱奇艺(前身名为奇艺)是由龚宇于2010年4月22日创立的的视频网站,获美国私募股权投资基金Providence资本5000万美元投资;

2012年11月2日,百度与美国私募资本公司Providence达成协议,将收购Providence所持有爱奇艺公司(iQiyi)的股份,届时百度将成为爱奇艺公司的控股方。

2013年,百度收购PPS视频业务,并与爱奇艺进行合并,形成新的“爱奇艺”公司,百度成为爱奇艺单一大股东;

2014年11月19日,爱奇艺获得小米和顺为资本18亿元人民币(3亿美元)投资;

2016年6月16日,爱奇艺完成亿元及以上美元C轮融资,投资方为襄禾资本,出让股权20%;

2017年2月,爱奇艺完成15. 3亿美元可转债认购,参与可转债认购的除百度外,还有高瓴资本等,这笔可转债已转化为爱奇艺股权。

2018年3月29日,爱奇艺登陆纳斯达克,通过上市融资22.5亿美元;

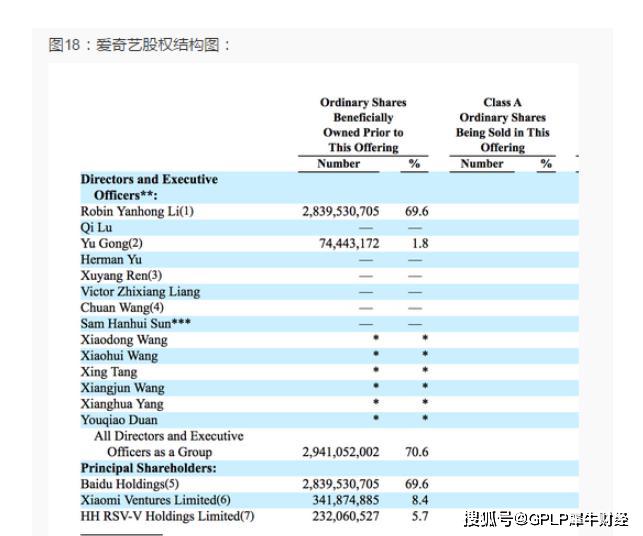

而据爱奇艺招股书披露,百度当时持有爱奇艺69.6%股权,为爱奇艺最大股东,爱奇艺创始人、CEO龚宇持股为1.8%;小米持股也披露出来,持有爱奇艺8.4%股权。

由此可见,爱奇艺是一个典型的以投资机构为主要股东的公司,一路依靠投资人的融资发展而来,尽管拥有不菲的用户及流量,然而,流量并不等于收益。

上市当晚,之后一段时间,爱奇艺一直被当做“中国版奈飞”,在资本市场一度备受二级市场投资人追捧,股价从IPO价格18美元/股,一路攀升,最高时高达46.23美元/股。

对此,华尔街分析师普遍认为,2017年爱奇艺营收将达到171亿元,且亏损将不断收窄,最终在2019年将实现盈亏平衡。

然而,两年之后,爱奇艺用事实证明,爱奇艺并没有成为“中国版奈飞”,同时爱奇艺也让华尔街分析师普遍失望,并未在2019年实现盈亏平衡。

那么爱奇艺何时能够盈利呢?

曾在央视访谈节目《遇见大咖》中,龚宇回应爱奇艺何时盈利的问题时称,盈亏平衡点是动态的,不去预测。

或许,作为爱奇艺创始人及CEO,龚宇也并不清楚爱奇艺何时盈利。

然而,作为全球最大的流媒体服务提供商,奈飞早在2013年就已经实现盈利。2013年7月22日奈飞发布的财报显示,2013年第二季度,奈飞营收为10.7亿美元,同比增长20%;净利润为2950万美元,较去年同期增长380%。

2020年1月22日,奈飞公布了截至2019年12月31日的该公司2019年第四季度财报显示,奈飞2019年第四季度营收为54.67亿美元,较上年同期的41.87亿美元增长31%,超出分析师预期;净利润为5.87亿美元,比上年同期的1.34亿美元增长338%,每股收益为1.30美元,远高于上年同期的0.30美元,超市场预期。

在此背景下,上市后的爱奇艺不得不再次融资:

2018年12月,爱奇艺在上市后曾发行7.5亿美元可转债;

2019年3月26日,爱奇艺又通过发债的方式来补充弹药,其宣布计划发行10.5亿美元的6年期可转换票据,并允许初始购买者购买为期13天的额外1.5亿美元本金票据,总规模规模达12亿美元;

最终,让华尔街分析师失望的爱奇艺在二级市场也遭到了投资机构的减持,截至2019年12月31日,公开资料显示,共有99家投资机构选择减持爱奇艺。

二问龚宇:营收疲软 爱奇艺200亿内容产出比差谁之过?

截至2019年6月30日,爱奇艺成为首家付费会员数超过1亿的视频网站。截至2019年底,爱奇艺的订阅会员规模达到1.07亿。

对此,爱奇艺龚宇将其归结为“我们不仅拥有正确和稳定的战略,还在企业文化的基础上建立起了行业内最优秀的团队。”

爱奇艺的成功并不能仅仅说是团队的功劳,只能说是资本驱动而成的一个拥有一定流量的视频网站。

并且,如今为了维护这些会员,爱奇艺依旧需要持续付出巨额资本:

2019年1月,国金证券曾在《2019年传媒与互联网年度策略》报告当中公开质疑,“爱奇艺可能在2019年率先出现资金危机”——据悉,国金证券以爱奇艺的现金流和融资数据为支撑。报告称,从2015年开始,爱奇艺的现金流缺口(经营性现金流+投资性现金流)不断扩大,2017年为负66.5亿元。国金证券预计爱奇艺2018年的现金流缺口增速为50%,达到99.8亿元。

也就是说,如果一旦停止融资,爱奇艺将面临生存难题,因为,即便亏损了十年,然而,爱奇艺依旧没能找到自己的发展方向。

当前的爱奇艺尽管依旧在模仿奈飞,然而,爱奇艺的模仿并不成功——在“用内容让用户收费”这个商业模式面前,与奈飞所不同的是,爱奇艺的路却尚未走通,并且越走亏损。

公开资料显示,目前的奈飞在全球超190个国家拥有1.58亿订阅用户,储备原创剧集超过250部,目前奈飞会员权益主要分为三种,对应价格分别为60、90、120元每月,而且,其90%的内容成本可以在四年之内平摊成本。

显而易见,奈飞的盈利主要依靠会员收入,其主营业务的核心商业模式为:收入=用户数x会员费。通过投入优质内容吸引用户,用户付费,收入增加,再继续投入内容,增加用户粘性,获得更多用户,获得更多收入。

然而爱奇艺重金投入的内容并没有产生相应的回报,在内容成本和收入一直背离却越走越远,并在2019年创出亏损新高。

爱奇艺历年财报显示,爱奇艺在内容的投入上逐步加大。据了解,只是外购版权这一项,2016-2018年,爱奇艺外购版权的成本从近50亿元上升至超过150亿元。

2019年这个数字持续增加当中——在爱奇艺2019年的财报中显示,2019财年爱奇艺的内容成本为222亿元人民币,占收入成本的73%,同比增长6%。

然而,内容的巨额投入爱奇艺却没有收到相对应的回报。

首先从财报方面来讲,爱奇艺2019年财报显示,在2019财年,爱奇艺投入在内容上的成本有222亿元,但是会员服务营收为144亿元,其他收入为37亿元,刨除广告收入,爱奇艺的内容产出比较差。

其次,爱奇艺的巨额投入并没有诞生多少爆款经典内容作品。

数据显示,爱奇艺每年支出约200亿成本采购的内容,然而其90%在一年左右就迅速淘汰:

在自制剧方面,自制爆款几乎无几;

在综艺方面的爆款虽不少,《奇葩说》,《偶像有你》,《中国新说唱》等,但是却没有一个持续的输血源头。

据爱奇艺发布的《2019网络电影报告》,爱奇艺在年度内共有24部影片票房达到1000万以上。但是与投入相比,投入产出比就不是那么可观了。

这与奈飞截然不同。

举例来讲,奈飞曾投入1亿美金制作《纸牌屋》,然而,该据不仅为奈飞带来了超过1000万的新增付费用户,更是获得了金球奖和艾美奖的提名,这让奈飞的自制内容一战成名。

2018年,奈飞自制内容投入超过120亿美元,平台的原创内容超过700部,然而其旗下作品一共入围了112项艾美奖,首度超越艾美奖历年大赢家HBO的108项。

更令人担忧的是,除了内容产出比差之外,爱奇艺的营收也开始增长乏力。

从广告收入来讲,爱奇艺广告收入验证下滑,面临广告困境。

2019年,爱奇艺在线广告服务营收为人民币83亿元(约合12亿美元),同比下降11%;2019年第四季度,爱奇艺在线广告服务营收为人民币19亿元(约合2.705亿美元),同比下降15%;2019年第三季度,爱奇艺在线广告服务营收为人民币21亿元,占总营收的28%,且同比下滑14%。

从会员付费来看,爱奇艺的会员增长也开始疲软。

公开资料显示,虽然爱奇艺会员规模持续增加,截至2019年第四季度末,爱奇艺的订阅会员规模达到1.07亿,订阅会员规模同比增长22%。

然而,其会员板块的整体增长率却在明显下滑。

数据显示,爱奇艺的用户付费率在2017-2019年分别是12.06%、15.69%、17.88%。不难看出,爱奇艺的付费率在逐步增长,但增长势头已初现疲态。

可以说,爱奇艺“用内容让用户收费”模式可以说是并未成功,营收增长乏力,内容产出比差,爱奇艺的亏损到底谁之过呢?

三问龚宇:转型“苹果园” 爱奇艺能否成功?

如果说走“中国版的奈飞”模式不行的话,那么爱奇艺将如何继续走下去呢?

2015年11月,龚宇第一次提出苹果树的商业模型,这个模型与迪士尼的商业模型如出一辙,即内容IP可以衍生到电影、动漫、游戏等多个文娱领域,简称“Disney+”模式。

2019年5月9日,在爱奇艺世界大会上,龚宇提出了一套包含了IP开发全链条的“苹果园”商业模型,即构建一条可循环的生态IP链路,让源头IP小说、漫画等上游业务孵化出中游的视频内容,再通过下游产业的游戏等业务实现IP变现的最大化。

按照龚宇龚宇的规划,爱奇艺做内容产业,核心围绕着IP进行,将爱奇艺读书领域的优质作者的作品拍成影视剧,影视剧火了以后,再根据该影视剧内容做成游戏、动漫还有周边产品,形成一个流程全体系的开发应用,从而形成完整的内容生态。

然而,爱奇艺的这个规划能否成功吗?

我们看一下“Disney+”的做法:

“Disney+”是依托迪斯尼发展而来的一个线上流媒体平台,旗下拥有Disney+、hulu和ESPN+三个主要流媒体平台,原创内容及IP包括迪士尼原创、漫威宇宙、皮克斯动画、星球大战、国家地理频道,适合家庭和儿童观众,6.99美元/月;hulu,早期Netflix的跟随者,适合成年观众,5.99美元/月(含广告),11.99美元/月(不含广告);ESPN+,适合体育观众,4.99美元/月。

2019年第四季度,“Disney+”(“Disney+”、HULU及ESPN+)实现收入39.9亿美元,同比大幅增长334.3%。自11月12日上线至12月28日,订阅用户已经超2630万,超出预期水平。截止2020年2月3日,总订阅用户达2860万。

“Disney+”能够迅速崛起,这与其依托迪斯尼集团,拥有“IP+全球线上线下分发渠道+资金(自制内容需要巨资投入)”三大核心竞争力密不可分。

首先,在IP上面,迪斯尼及Disney+拥有众多知名IP:

2006年,迪士尼通过收购了皮克斯公司,获得了《玩具总动员》在内的诸多动画IP;

2009年,迪士尼以 42.4 亿美元收购了漫威,拥有了漫威旗下5000多个IP版权;

2012年,迪士尼又以约40亿美元的价格收购了卢卡斯影业,从而拿下了“星球大战”系列版权。

2019年3月20日,迪士尼收购了21世纪福克斯公司,福克斯影业,电视部门,FX有线频道、国家地理频道等落入迪士尼口袋。随后更名为TFCF,收购之后,TFCF业务和Hulu合并。不仅“猩球崛起”、“异形”、“阿凡达”等IP收归囊下,也意味着X战警、神奇四侠等漫威角色回到了“漫威电影宇宙”,迪士尼获得了漫威旗下的所有IP。

然而,对比爱奇艺来看,无论其IP还是其线上线下的分发渠道,包括资金方面都与其不能相比。

首先,毋庸置疑的是,爱奇艺经典IP太少。

其次,尽管爱奇艺多元化布局,然而,其仍缺乏系列线上线下传播的渠道:

从目前公开的资料来看,爱奇艺开始涉足动漫、游戏、音乐、影视、在线书籍等;从内容工具载体形式来看,分为直播(奇秀直播)、短视频(晃呗)、长视频、内容社区、VR等;从进入行业来看,涉足直播、短视频、在线教育、网剧游戏、电商、自媒体等多领域。

并且这个布局依旧在扩张当中——爱奇艺于2020年1月推出了新产品——“斩颜”。根据爱奇艺对产品的定位,斩颜是一个“专注潮流彩妆的独立内容电商平台”。用户可以发布图文,短视频和直播等内容,最后可以直接在平台购买;

除了“斩颜”,爱奇艺还推出了全景短视频“晃呗”,定位于潮流音乐视频。以及在2019财年的电话会议中,龚宇表示计划推出对标YouTube的“随刻”。据了解,随刻的内容一类是PUGC内容,另一类是爱奇艺的长视频内容,形成“长视频+短视频”的战略。

然而,缺乏IP的渠道能够成功吗?

从爱奇艺的这个苹果树模型当中我们可以看出,爱奇艺所有业务的核心以及是围绕内容生态而展开,然而,在内容生态方面,那么爱奇艺如果不能展现其实现内容上的优势,显然其以内容生态为核心展开的渠道及产品也将面临挫折。

从爱奇艺的财报当中可以看出,爱奇艺的一系列布局都包含在其他收入当中。

据财报显示,爱奇艺的其他收入中包含内容发行和游戏,文学,动漫等垂直业务线。而垂直业务线的收入便与爱奇艺产品的产品矩阵有关,然而数据显示,这一表现并不乐观——据爱奇艺的财报数据,2018年第四季度,爱奇艺其他收入为11亿元,占总营收的16%,而2019年第四季度这一数据则是下降至8.74亿元,占总营收的11.6%,同比下降21%。

2019年,爱奇艺整个其他收入增长共计37亿元,然而,可以看到,这部分的增长除了内容分发之外,还包括由多个垂直行业的增长驱动的增长,尤其是收购Skymoons之后游戏业务带来的强劲增长,单就爱奇艺自身的多个产品来讲,目前并没有实现多少突破。

因此,可以说,爱奇艺“苹果树”的构想可以说遭到了现实的打击——未来几年,爱奇艺能否成功转型苹果树,并且验证自己的成功吗?

我们且拭目以待。