作者|Eastland,虎嗅研究总监

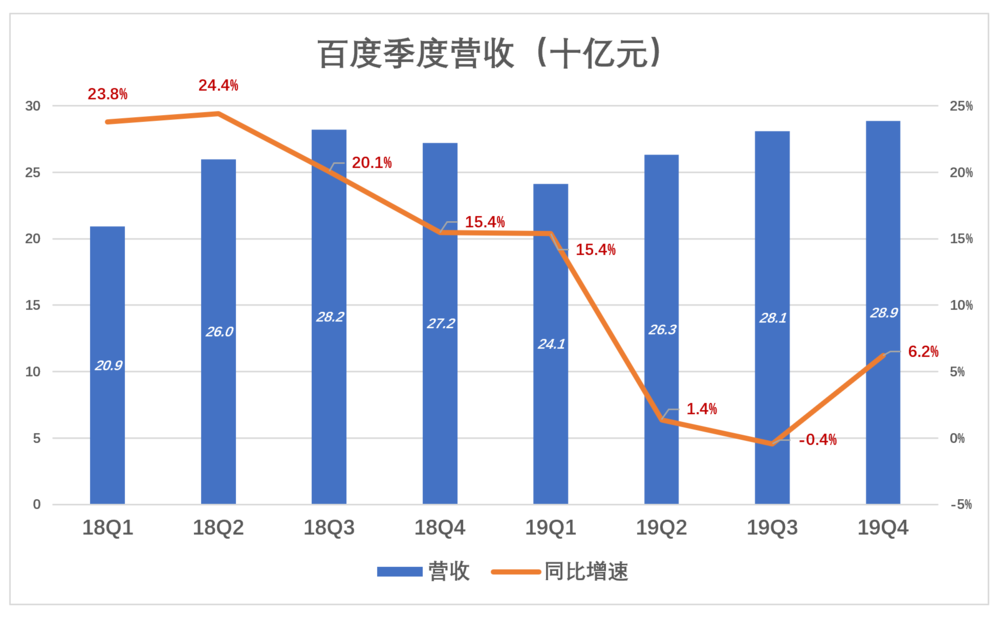

2020年2月28日,百度发布了2019年Q4及全年业绩。Q4营收、净利润分别为289亿和50.5亿,净利润同比增加789%。

2019年Q4财报公布后,百度走出一根中阳线,收盘价对应市值416亿美元。

营收结构演变进行时

由于实体经济增速放缓对广告行业的负面影响,2019年Q1、Q2营收同比增速分别为15.4%和1.4%。Q3营收280.8亿,同比下降0.4%(剔除已剥离业务)。Q4营收289亿,同比增长6.2%,重新回到上升通道。

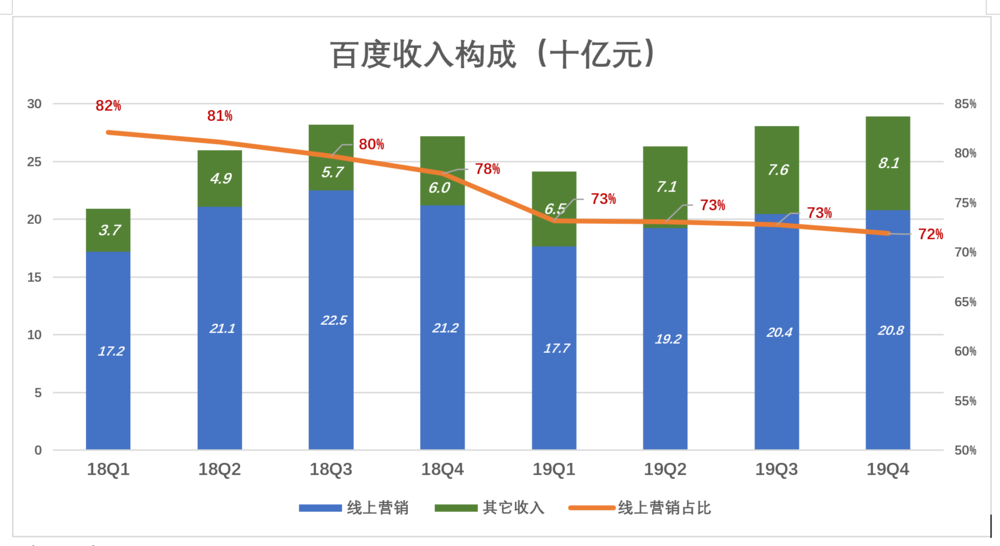

百度将营收分为两大块——“线上营销”及“其它收入”。“线上营销”即广告收入,主要来自大搜及爱奇艺,“其它收入”包括爱奇艺会员费、百度云等。

近年百度线上营销收入(即广告费)占比下降,多元化趋势明显:2016年Q1,广告收入占总营收的94%;2018年Q1降至82%;2019年Q1降至73%。2019年Q4,线上营销、其它收入分别为208亿和81亿,广告收入占比72%。

2019年Q4,百度“其它收入”达81亿,同比增长35.4%,爱奇艺付费会员业务是主要因素。

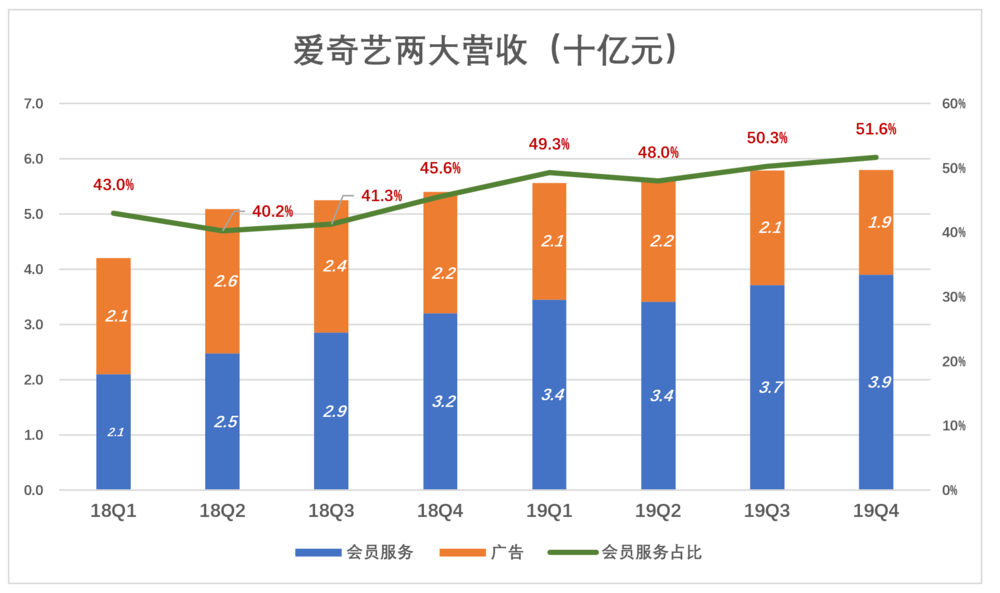

爱奇艺营收按金额依次为:付费会员、广告、内容分发等业务,合计约占百度营收的四分之一。

2019年12月末,爱奇艺付费会员突破1亿,全年会费收入144.7亿,同比增长36.2%。2019年H2,付费会员业务收入占比超过50%。

2019年,爱奇艺广告收入82.9亿,同比下降11.2%。2019年,爱奇艺内容分发、其它收入(如天象互娱的游戏业务)分别为25.2亿、37.7亿。

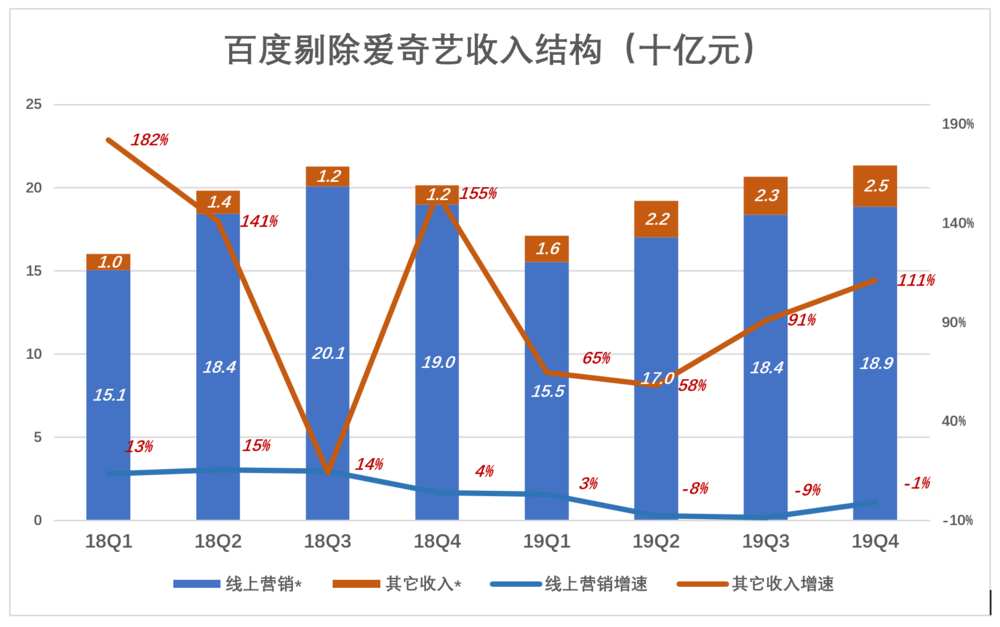

从百度线上营销收入中剔除爱奇艺广告收入,“线上营销*”约等于“大搜”收入;从百度其它收入中剔除爱奇艺会员、分发及其它收入后,“其它收入*”主要来自云计算和AI商业化。

2018年以来,大搜业务季度收入在150亿至200亿间性波动。2019年,除第一季度外,各季收入均低于2018年同期;全年收入698亿,同比下降3.8%。大搜业务仍然是“现金牛”,但增长已逼近极限,且受经济景气程度制约。

2019年,“其它收入*”(百度地图、阿波罗自动驾驶、鸿鹄芯片、昆仑芯片、小度音箱等)总额85.6亿,同比增长81.2%。

2015年百度营收中约有95%来自大搜业务的广告收入。

2019年大搜、爱奇艺广告收入分别为699亿和83亿,合计占总营收的72.7%;爱奇艺会员收入145亿、合计占总营收的13.5%;其余13.8%来自云计算、AI商业化。

四年间,大搜业务收入占比从95%降至67%。百度营收结构的变化还将持续下去。

求人不如求己的绝地反击

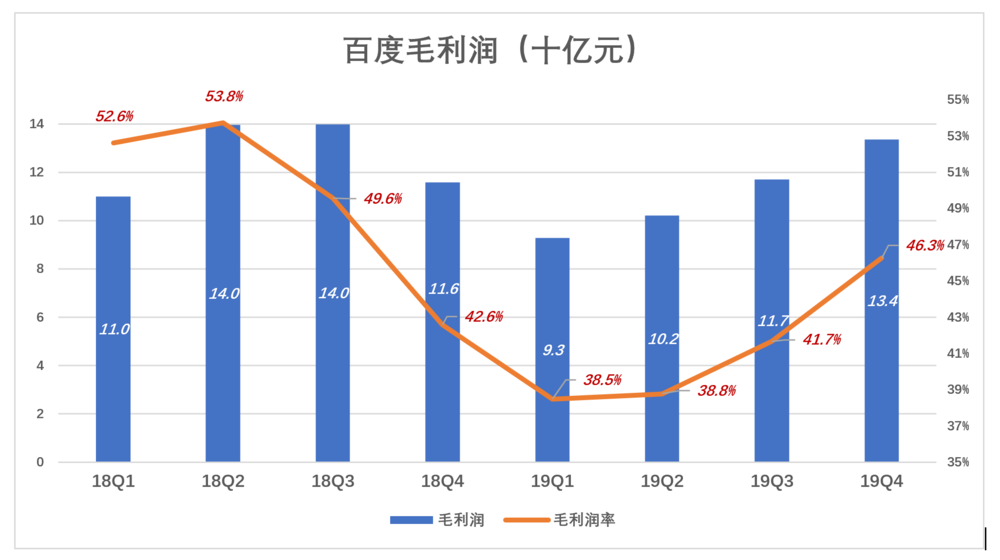

百度毛利润率曾经长期保持在60%以上。2018年Q4,百度毛利润率跌至42.6%,经营利润仅为11.1亿,同比下降77%;2019年Q1跌至38.5%,经营亏损9.36亿。

2019年Q1出现上市以来首个季度亏损,Q2营收增速跌至个位数。不到半年,百度股价从180美元以上跌至100美元以下。

2019年Q4,经营利润46.6亿,“蓝筹百度”又回来了。

绝地反击的关键有两点:毛利润率回升,费用率被有效控制。

1)毛利润率回升靠内部挖潜

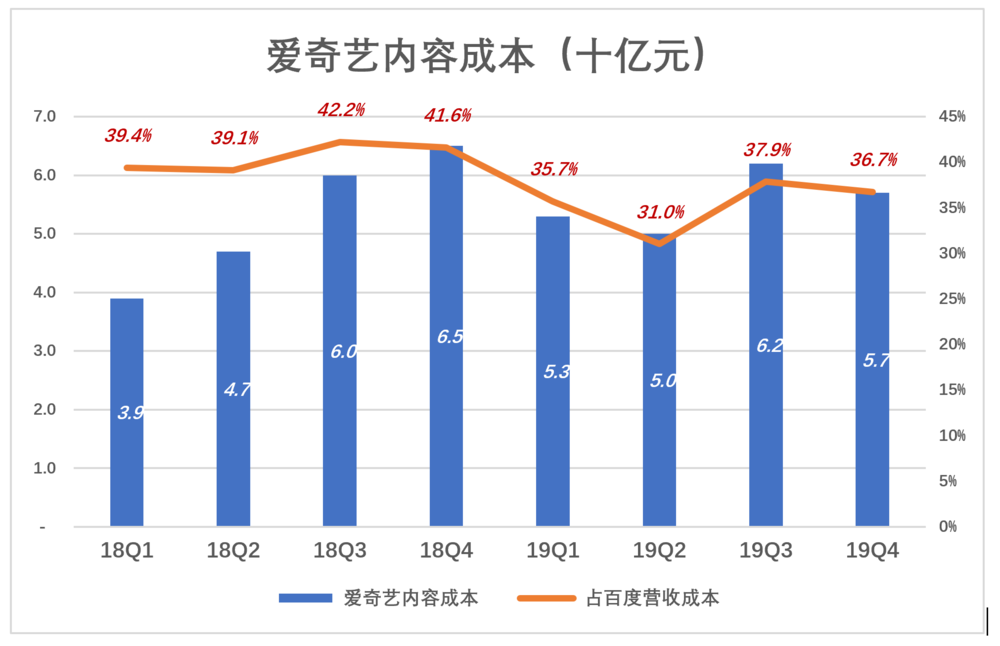

2019年Q4的毛利润率为46.3%,比Q1高7.8个百分点。大家都知道爱奇艺高昂的内容成本拖累了百度,但此番毛利润率回升却与爱奇艺无关。

2019年Q1,爱奇艺内容成本53亿,占百度营收成本的35.7%,百度毛利润率为38.5%;2019年Q4,爱奇艺内容成本57亿,占百度营收成本的36.7%,百度毛利润率为46.3%。

爱奇艺是推动百度营收增长的主要动力,压缩内容成本“副作用”显而易见,百度靠“内部挖潜”使毛利润率回到45%以上,难能可贵。

2)控制费用率

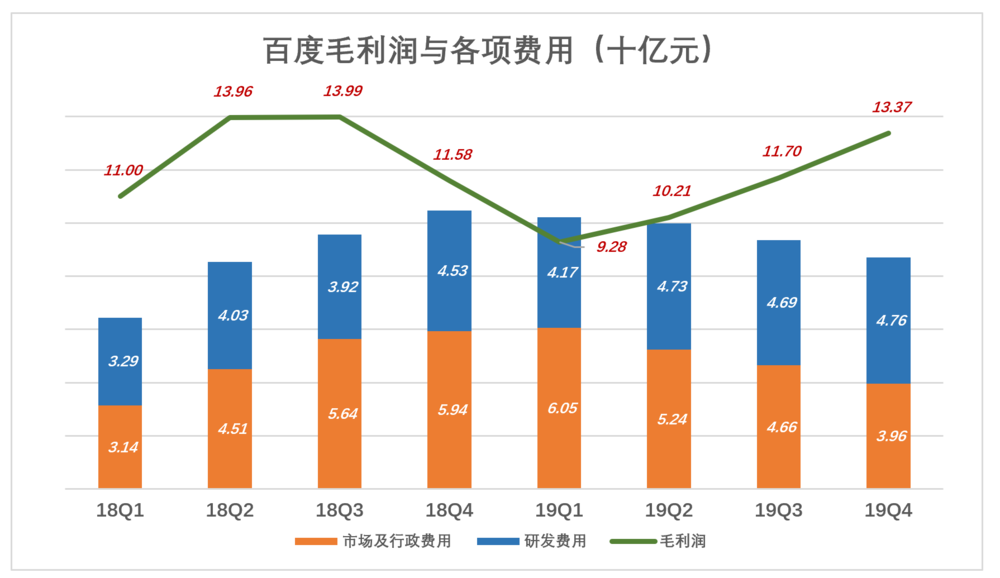

2019年Q1,毛利润跌破100亿至93亿,费用合计102亿,破天荒地出现9.4亿经营亏损。

随后三个季度,百度在保持研发投入同时,着力压缩市场及行政费用。2019年Q1、Q4研发费用分别为41.7亿和47.6亿,市场及行政费用分别为60.5亿和39.4亿。Q4研发费用增加5.9亿,市场及行政费用费用减少21.1亿。

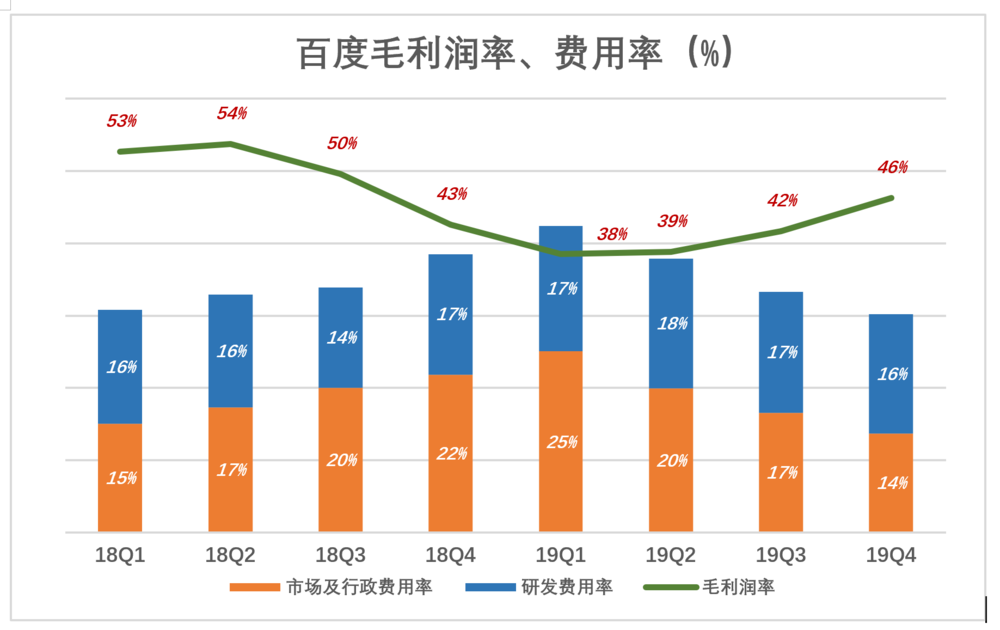

将图中数据全换成百分数,看得更明白:毛利润率从2018年Q2的54%下降到2019年Q1的38%。同期,市场及行政、研发费率合计上涨9个百分点,结果经营亏损3.9%。

2019年Q4,毛利润率回升到46%,费用率合计下降12个百分点,经营利润率16.1%。

想当年赚钱容易,舒服日子过惯了。如今想压缩成本、控制费用就是“反人性”,有可能会“犯众怒”,遭遇“非暴利不合作”。比如新东方,纵观其历史,其市场费用、行政费用加起来动不动就占营收的40%、50%,而且刚性十足、怎么也压不下来。

外不卡爱奇艺脖子,内不饿研发肚子,十几个点的经营利润率不算高,但得之不易。

江湖地位

百度很在意BAT身份,当新秀有赶超苗头时难免焦虑。

既然资本市场看中增长,百度就着力保持“高速增长”,以免市值“掉队”。直到2019年Q1出现单季经营亏损,股价大幅下挫,百度才明白“只盯GMV、无视巨亏损的投资都去炒PDD了”,百度上市15年吸引的是“蓝筹爱好者”(注:过往四个季度,PDD经营亏损133亿)。

当京东、美团、拼多多、网易、小米纷纷超越或接近,百度心态反而放松了。说白了就是“虱子多了不咬人”。

从2019年下半年的业绩来看,百度已摆脱市值焦虑——增速高可喜、市值高可贺,但与赚到手的真金白银相比,那些都是浮云。

不知从何时开始,BAT的提及频次也已大不如前,但百度“江湖地位”不应小觑。

评价互联网公司,市值是最方便的指标,认识阿拉伯数字就行。但市值不是唯一,更不是最重要的指标,比如互联网服务收入、自有流量。

中国互联网服务收入达到千亿的公司只有三家,这就是所谓的BAT。

在可比的四个季度(2018Q4、2019Q1~Q3),百度营收1057亿、美团营收892亿、网易营收716亿、京东互联网服务收入598亿、拼多多营收250亿、小米互联网服务收入182亿……与百度有较大差距。

石油巨头炫耀年产X亿桶原油、钢铁大王骄傲的是产量达到Y千万吨。互联网公司做的是流量生意,自有流量是王道。阿里不需要腾讯倒流、腾讯不会向百度买流量,这是BAT成为“三极”的根本原因。百度市值落后于AT,不是自有流量不够多,而是线上营销“天花板”低。好在线上营销收入占比已降至70%一线。

按照收入、自有流量两个指标,百度仍是中国互联网“三极”之一。