大多数事物都是周期性的,真正消亡的东西很少。A股港股跌跌不休,美股摇摇欲坠,但凡有投资经验的人都知道,这些都将过去,光明早晚到来。一个要解决的问题是,在市场的底部,究竟埋伏哪类公司,方可以抵达光明的彼岸?

每个女人都愿意在自己的脸上下各种昂贵的赌注,并且,愿赌服输,越挫越勇。

也正因为这样,化妆品护肤品是一门好生意,并且生生不息,可以打败它们的,只有女人都不爱美了。

但是这明显是不可能,女性不爱美,除非男人不爱色不爱钱。

如果有一天,有女性朋友跟你说:“我不爱美,我对美一点追求都没有。”就像马云跟你说:“我不喜欢钱,我对钱一点兴趣都没有。”

你内心只会想说:

每个人成功的男人背后都有一个女人,那么成功的雅诗兰黛背后有一群女人,也正是这群女人,成了雅诗兰黛股价居高不下的纤纤“推手”。

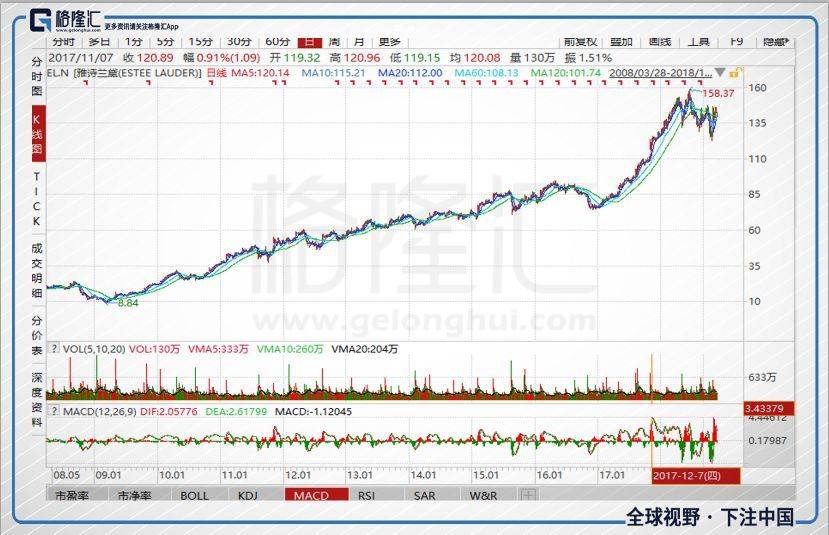

相信看了雅诗兰黛股价走势的女性朋友们,最后悔的是:用着雅诗兰黛的东西,却没买雅诗兰黛的股票。

而同样有老婆或女朋友的男性朋友心里也必然是十分难受:钱是花了,容颜还是没留住。

1

其实业绩一般般

如果从08年金融那波跌下来抄底了雅思兰黛的话,到目前为止涨幅远远不止十倍,不过世界上没有这么多如果。

大部分十倍股都有一个超强的业绩增长或者是处于行业的大哥地位,基本没有人能跟它抢饭吃。

问题是,这两种情况,在雅诗兰黛身上都没有。

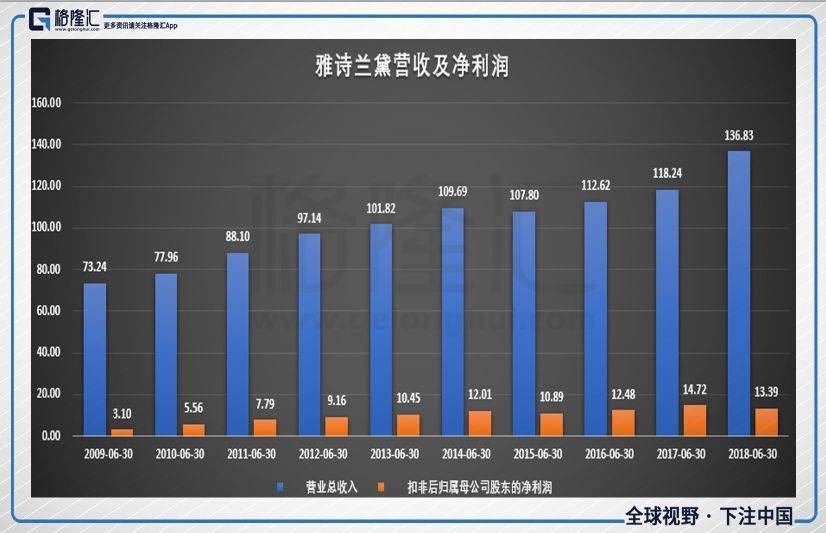

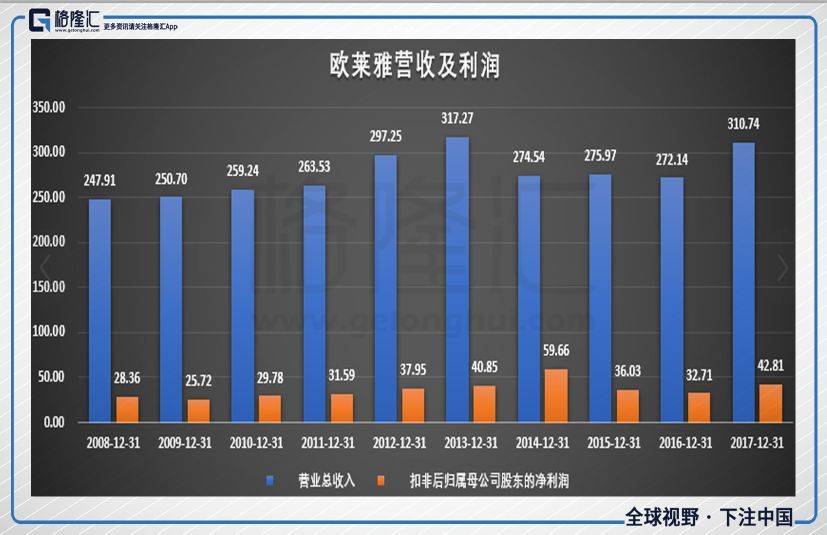

首先说一下业绩,雅诗兰黛的业绩只能说得上是稳,业绩增速基本维持在个位数,只有2011年、2012年以及2018年营业收入有双位数的增幅。另一方面,由于是全球性消费企业,雅诗兰黛接近有60%的营业收入来自于欧中非地区以及亚太地区,所以汇率波动对于雅诗兰黛的净利润有很大的影响。

在这样的情况下,竟然也不影响雅诗兰黛成为一个十倍股。

手痒,复盘了护肤品这个行业,赫然发现:全球的几位龙头型企业,基本上都是十倍股。

比如日本的资生堂。

法国的欧莱雅。不过严谨来讲,欧莱雅只能算是打折的十倍股,它五倍左右吧,但也很不错啦。

而同样,它们的业绩状况跟雅诗兰黛也是比较相似的,并没有很强的业绩增长,像资生堂,甚至有些财年是负增长的。

股价涨,要不就是EPS涨,要不就是估值涨,从它们几位的业绩来看,这种增速,一般股价涨成这样,毫无疑问都是估值带动的。

以雅诗兰黛为例,除了08年金融危机那波跌下去估值处于较低水平之外,雅诗兰黛有将近8年时间,估值都处于20~30倍之间,今年估值去到40多。

这个估值,哪怕在消费行业来说,也算比较高了。

除了雅诗兰黛,欧莱雅也是有较高的估值,约38倍的PE。

是什么让这个行业的龙头型企业都享受这样一个高估值呢?

2

从渠道来讲

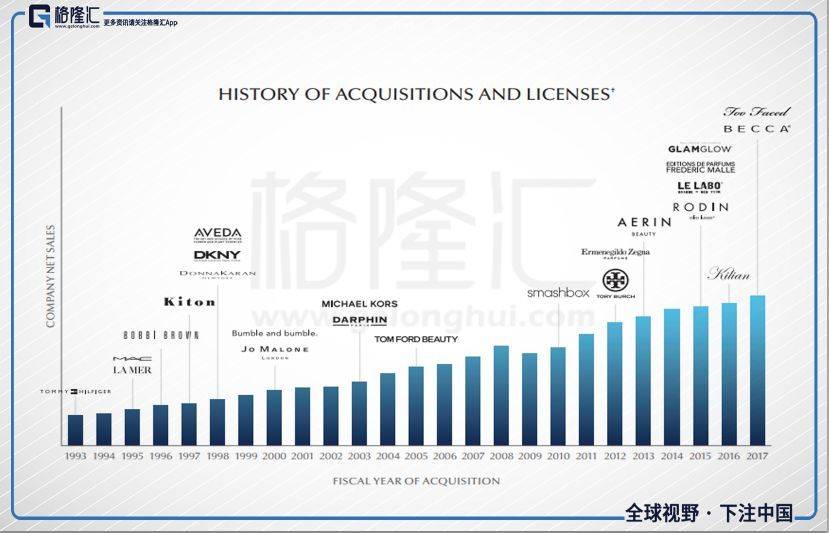

雅诗兰黛由雅诗兰黛夫人跟她的丈夫在1946年创立,一直到了1987年雅诗兰黛夫人的长子莱纳德开始执掌公司,他对于公司最大的贡献除了是收并购品牌之外,还有将整个集团的事业版图扩张出美国,将集团旗下的品牌铺满全球的货架。

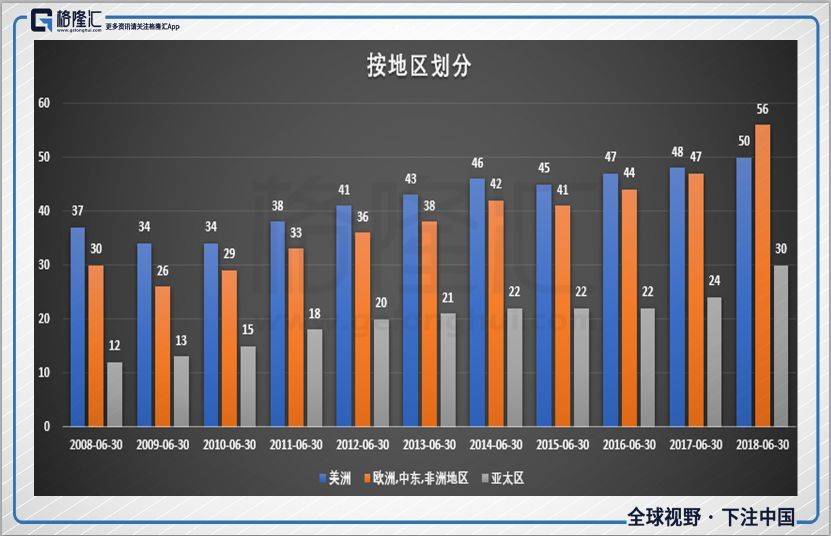

以销售地区来看的话,雅诗兰黛集团划分为三个,美洲、欧中非以及亚太地区。

大部分外国消费企业开始打开亚太地区市场,尤其是进入中国市场之后,增速都是十分明显的,有的甚至是翻倍的增速,但雅诗兰黛并没有。

雅诗兰黛亚太地区的营业收入翻倍,用了差不多10年的时间。而这三个地区中,欧中非的潜力也十分大,在2018财年的时候直接超越了一直都处于第一的美洲地区。总体来讲,雅诗兰黛的营收增长是属于全地区一同带动的,并没有说哪个区增速特别明显从而拉动整体的增长。

所以从渠道的布局以及发展来讲,雅诗兰黛是比较平衡的。

欧中非市场有个比较特别的地方,它属于多国航班的枢纽中心,雅诗兰黛很早起就看中这个市场,一直致力于打通机场这个销售渠道,2011财年,机场销售收入占整个欧中非地区的76%,为3.06亿美元,到了2018财年机场销售占欧中非收入为16%,为9.06亿美元,对比2011财年翻了差不多三倍。

美洲地区可以说是雅诗兰黛的老战场,尤其是美国,所以雅诗兰黛对于美洲地区的增长,总是要搞点新系列或者新品牌的加入才能拉动起来。

2018财年美洲地区有4%的增长,算是很不错的啦,而且在2018财年的报告中,特别指出了美国地区有很高的增长,而增长主要原因是2017年新入了两个化妆品牌,TOO FACED 和 BECCA。

要是没有新品牌,或者新系列的推出,美国地区基本都不会有很明显的增长,这个情况在2010财年的时候就表现出来了。2010财年的时候,整个美洲地区只有1%的增长,这里面还是拉丁美洲以及加拿大地区带动的。

其实对于雅诗兰黛这样的企业来说,它的销售渠道已经算是铺得比较成熟的,而且它不同于服装行业,开店能带来很明显的增长。就以深圳的商场为例子,其实现在很多深圳新开的商场都已经不会设有化妆品专柜了,比如华润万象天地,或者宝安壹方中心,它们都没有一大片的化妆品专柜。

现在电商发达,专柜多不仅带不来多少销售增长,反而会使成本增加很多;另一方面,这个行业也逐渐意识到,化妆品、护肤品这样的消费,女性只要需要你,一定能找到你,不需要你真实地出现在她眼前晃悠。有的时候卖几支广告或者找个明星带带货的效果,比开几个专柜还强。

雅诗兰黛在销售这个方面也取到了一个传统的突破,比如它2017年收购的新品牌TOO FACED就是一个主要以网上销售的品牌,是ins的网红品牌。

3

从品牌来讲

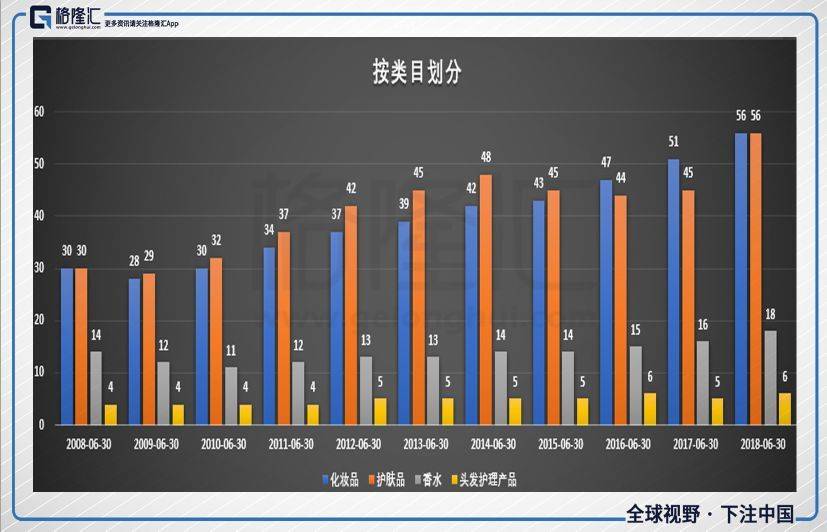

雅诗兰黛集团收入按类目划分,可以分为护肤品、化妆品、香水以及头发护理产品。

头发护理收入十年保持一致,占比较少,所以我们忽略讨论。下面主要以其他三个类目进行分析。

雅诗兰黛自2009年财年开始,护肤品的收入就一直超过化妆品,到了2016财年化妆才开始反超护肤品,这个其实已经是全球的女性消费趋势了。

下图是雅诗兰黛的品牌版图。

雅诗兰黛这个集团的经营模式有点像是游戏打怪任务一样,早几年,雅诗兰黛集团卖得最好的是主品牌雅诗兰黛、倩碧,后来这两个卖得不咋地,就派出Lamer,再后来Lamer增长乏力,雅诗兰黛就派出Tom Ford,以及为雅诗兰黛推出新系列。MAC曾经一度是雅诗兰黛化妆品增长的主要来源,到了2015年,MAC增长开始乏力,雅诗兰黛赶紧计划去收两个化妆品牌,BECCA和TOO FACED。2018年财年的增长来看,雅诗兰黛的策略总是很管用。

护肤品行业广义上来讲也属于消费型行业,对于某些群体来说它是重复性消费品,其实跟服装行业是有点类似的,但是它又跟服装企业有很大的不同。服装行业增长乏力或者负增长的时候,新推出一季全新设计的衣服或者新收一个品牌,它都是需要很长时间去消化的,而且付出的成本还很高,它要为这个新的品牌去铺渠道,开门店。

但是化妆品行业就不一样了,它业绩增长乏力,推出一个新系列、新品牌,收获效果是十分显著的。

翻看一下雅诗兰黛过去十年的财报,有个地方其实挺有意思的:2010财年的时候,雅诗兰黛的香水类目只有1%的增长,是由于雅诗兰黛一款名叫Sensnous的香水销量下滑导致的,然而到了2011年的时候,雅诗兰黛推出了一款叫Pleasure bloom的香水,立马带动了整个香水类目有9%的营收增长。

同样是雅诗兰黛的香水,只是不同系列的产品,就使整个类目产生了这么大的变化,某种程度上除了反映出女性的消费力、尝新力很强之外,更重要的是这个行业独有的灵活性。

4

结语

雅诗兰黛过去十年的业绩虽然不像一些带头大哥企业那样有很好的增速,但是它所处的行业真的是一个比较特殊的行业。

它面向的消费者是一群比较特殊的消费者,是不理智的消费者,这也是大家平日所说,为什么女人的钱好赚。

这一群消费者决定了这个行业的灵活性和忠诚性。你可能很快会厌倦我这个系列的产品,没关系,我赶紧生产出一个新产品满足你;你可能很快会厌倦我这个品牌,喜欢上别的品牌,没关系,我把别的品牌买下来,照样赚你的钱。

而忠诚性就是,女人不会轻易拿自己的脸去做试验品,大部分都会选择值得信赖的品牌。而雅诗兰黛集团就有这样一种魅力让她们去信赖,而资本看中的,则是这种大品牌超级稳定的现金流与增长,哪怕这种增速其实一点也不性感。

所以,对股价而言,增长(Growth)其实真的没有那么重要,稳定的ROE,才是稳稳的幸福。

长期来讲,只要女人还是爱美,这个行业就会生生不息,剩下的,就是看某个品牌如何去变着戏法陪她们玩了。

岁月催人老,但女人从不接受这个事实,为此她们必须付钱:要么付给资生堂,要么付给欧莱雅,要么付给雅诗兰黛。