5月22日,荔枝发布了截至2020年3月31日的第一季度财报。与市场的判断有所出入,受疫情影响在线业态多数受益,需求猛增下,数据增长大多都十分亮眼,但作为在线音频第一股,身处小众赛道,荔枝增长相对受限,且作为UGC的代表,变现模式单一的问题突出,自它上市起,市场直接用脚投票了。

整体来看荔枝本季度财报,营收增加的同时,亏损进一步扩大、运营成本在提高、毛利率降低:净营收3.7亿元,同比增长42%,环比增长1.3%;净亏损达到4820万元,与去年同期的净亏损1140万元相比扩大了300%;运营支出为1.206亿元,同比增长37%,环比增加了25%;毛利率为19.7%,去年同期这一数字为31%。

不过受疫情影响,在线音频行业受益,荔枝的活跃用户和付费用户增幅扩大:荔枝第一季度月活跃用户数增至5450万人,同比增长了34%;付费用户总数同比增长60%,达到了45.03万人。

荔枝在财报和业绩报告电话会中,重点标注了营收和用户数的增长,但这家公司更为外界关注的是,上市短短四月,市值从超5亿美元跌落至不足2亿美元,或因此在财报发布当日,其股价未增反减,盘后下跌1.47%。

当然,也有美国参议院5月20日通过的《外国公司问责法案》对中概股的影响。这一议案被指专门针对中概股的审计问题,受此法案影响,5月22日中概股整体受挫超过4%,阿里市值蒸发2380亿元人民币,京东跌幅超5%,百度、爱奇艺、搜狗、荔枝等跌幅超6%,微博、陌陌、斗鱼、虎牙跌幅超9%。

这对上市以来股价一直走低的荔枝无疑是雪上加霜。22日当晚,荔枝股价下跌8.42%收至4.35美元/股,不足发行价11美元的50%。

荔枝股价走势

连年亏损、负债高企,变现能力单一

根据艾瑞咨询发布的《2020年中国网络音频行业研究报告》显示,综合性音频平台中,喜马拉雅、荔枝和蜻蜓FM是行业内头部音频平台。估值不及喜马拉雅和蜻蜓FM,却第一个成功赴美上市,作为在线音频第一股,荔枝就因连年亏损,负债高企,在上市之初饱受争议,这一情况在上市后并未改善。

来源 / 艾瑞咨询报告

从其招股书来看,2017年-2019年负债率连年攀升,在2019年达到了130%;同时亏损自2018年的9342万元扩大到2019年的1.33亿元。2020年第一季度财报显示,净亏损达到4820万元,同比扩大了323%。荔枝方面解释称,该部分亏损扩大是认列了由于公司IPO上市而生效的股权奖励支出。然而,刨除股权奖励支出,荔枝本季度的亏损仍高达2870万元,以这一数据计算,净亏损同比扩大152%,基本与上一季度的亏损额持平。

另外,荔枝本季度的毛利润为7290万元,同比下降了6%;非美国通用会计准下,毛利润提升为7800万元,同比只增加了1%,毛利率为21%,同比降低了9%。

究其原因,运营成本持续走高,打赏分成支出占大头是核心要素。

本季度音频娱乐营收(即来自用户的直播打赏费用)同比增长了41%,占总营收的98%以上,贡献了3.664亿元的营收,其中接近60%(2.189亿元)作为打赏分成费支付给主播。而其他商业化收入实在微薄,播客、广告及其他等的营收全部加起来是380万元,同比增长了171%,但整体占比仍不足1%。

对此,荔枝创始人兼CEO赖奕龙的解释是,作为偏UGC、分众化的平台,更多收入来自互动类项目,如直播、游戏和电商。从财报来看,赖奕龙的说法是乐观的。

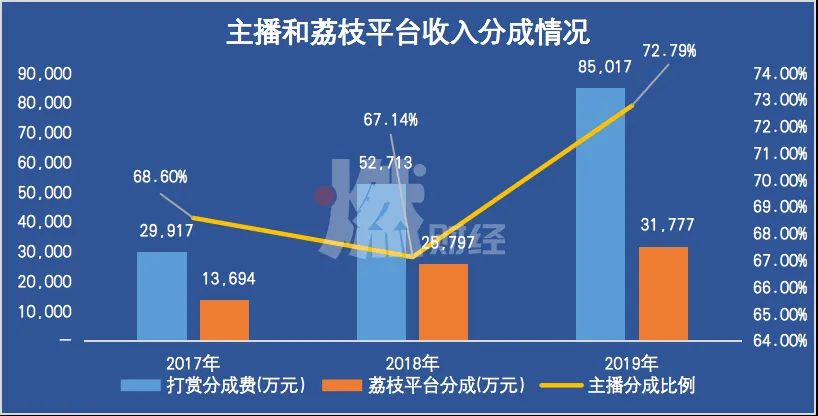

一来为了保住直播打赏的收入,二来,随着在线音频行业UGC入局者增多,竞争加剧之下,整个行业的主播分成比例一直被抬高。根据2019年年报显示,荔枝的主播分成(从收到的拟礼物或货币的销售额中抽成)比例高达72.79%。

数据来源 / 荔枝财报制图 / 燃财经

事实上,竞争不只来自音频平台,荔枝还面临着来自视频平台的竞争。虽然荔枝平台上主播的分成比例远高于视频直播类的分成(大多在50%以下),但相比之下,两类平台的主播收入虽都以PK形式获取打赏费为主,但因视频直播的视觉冲击感更大,礼物打赏量更大,月流水要远高于音频主播。

Third Bridge高临咨询访谈专家表示,在音频行业,月流水在15-20万就属于头部主播了,而视频直播头部秀场主播的月流水动辄百万;时间成本上,音频直播需要2-4个月才能做起来,而视频直播快的只需要1-2个月,因此很多主播选择做视频直播。

研发费用飞涨,盈利难题未解

运营成本持续走高,另外的原因是研发费用飞涨。

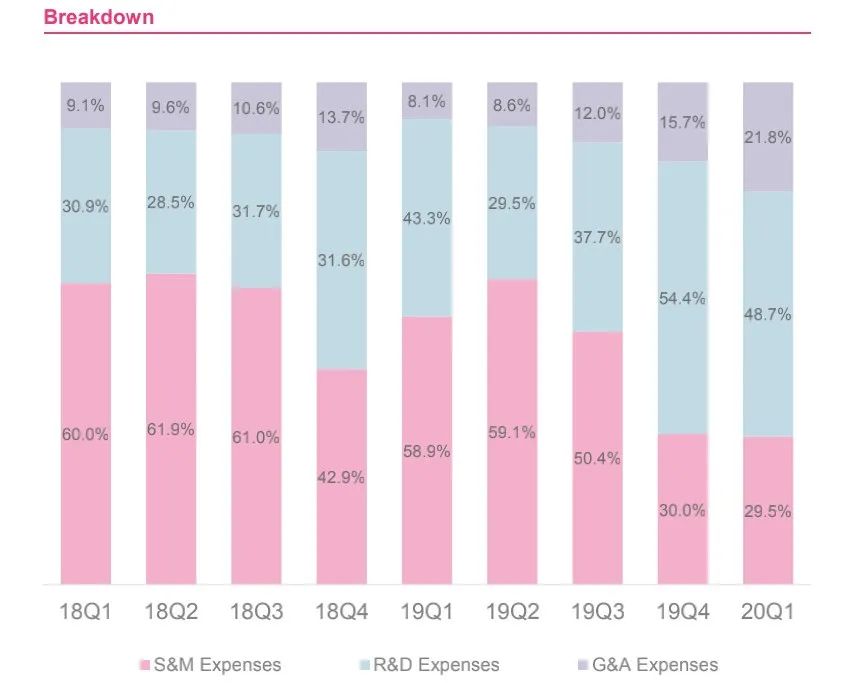

财报显示,荔枝第一季度整体运营费用为1.206亿元,与去年同期的8800万元相比增长了37%,与上一季度的9620万元相比增长了25%,其中研发费用占比,从2018年第一季度至本季度自30.9%扩大到了48.7%,本季度5840万元的支出与去年同期的2900万元人民币相比增长101%。

各季度销售、研发、行政费用(从左到右依次)

支出占比情况来源 / 荔枝季报

疫情期间,荔枝推出了荔枝的Rlog(声音日记),意在吸引更多用户使用荔枝的录音和剪辑工具,记录和分享生活,换来的是活跃用户和付费用户增幅扩大。财报显示,荔枝本季度累计上传的音频内容数量创了新高,达到1.96亿,同比增长了52%;月活跃用户数增至5450万人,同比增长了34%;与此同时,用户的付费意愿也在增强,付费用户总数同比增长60%,达到了45.03万人,付费率达到了8.3%。

但代价是,研发费用飞涨。荔枝解释称,主要因其在开发人工智能应用和增强数据安全性方面做了较多投入。

在上市现场接受新浪财经专访时,赖奕龙曾谈到,荔枝和喜马拉雅、蜻蜓最大的区别是,荔枝专注于分发大众内容,坚持用AI技术让每个普通人都有机会在这里获得粉丝,而不是像其他平台由明星、头部主播主导,从内容形式来说有点像“音频界的快手”。

UGC平台对内容生产者的要求较低,大多并非是专业制作团队,因此对平台的底层音频制作技术考验较大,荔枝平台在向主播提供声音优化、继续录制、实时剪辑等技术模块进行了技术优化,并在语音识别和对用户的个性化推荐上投入较大。

荔枝的盈利困境要从在线音频行业的变现路径说起。这一行业主要分为UGC和PGC两种,成立于2013年的荔枝走的是以UGC为核心,即用户生产内容为主的网络电台模式,社交生态更多元化,但问题是变现模式单一,广告营收杯水车薪可以不计,主要靠虚拟礼物的售卖,同时主播打赏费用依赖的是用户基础的扩大;且由于用户制作门槛较低,内容合规方面存在一定风险。2019年6月,平台曾因传播不当内容,被下架一个月。

喜马拉雅和蜻蜓FM走的是PGC模式,内容大多由专业团队完成,内容更成系统性,但这两个平台如头部的有声书和相声评书的IP版权费、制作成本高,导致其内容成本过高。2019年12月在喜马拉雅上线的广播剧《三体》,投入费用达到千万级。PGC变现是指IP变现、知识付费,靠的是用户的付费意愿。

但整体市场的情况都不太客观。其一,音频较直播、视频而言相对小众,在线音频行业用户增长率下降已是一个不争的事实。根据艾瑞咨询发布的报告,中国在线音频行业从2016年的36.9%增速一路下滑到了2019年的15.1%,同时预测2020年将持续下滑至10.8%。

其二,音频行业目前付费转化率普遍较低。根据荔枝、B站2020年第一财报,两家的用户付费率分别是0.78%、7.8%,相差十倍。

无论是UGC、PGC,在线音频营收的天花板都显而易见,面对这样的现状,行业如何破局依旧是个谜团。