近日,蛋壳公寓公布2019年第四季度及全年业绩。对于业绩表现,蛋壳联合创始人兼CEO高靖表示:“我们对本季度以及全年的进展感到非常满意。”

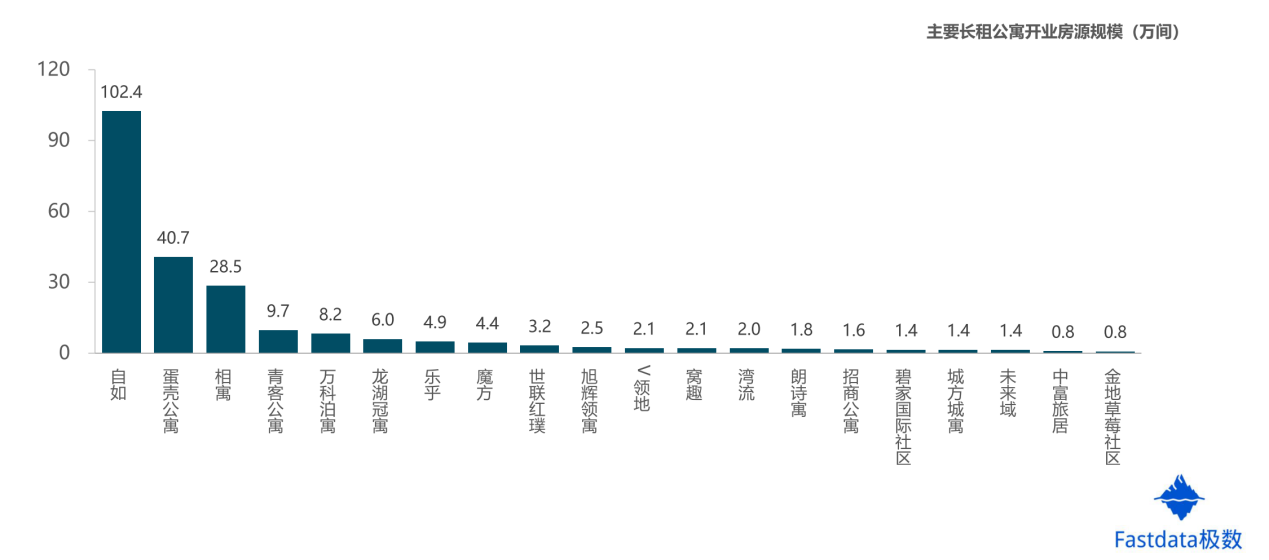

并不奇怪,2019年蛋壳的运营规模迅速增长。截至2019年12月31日,公寓单元的数量同比增长85.4%至43.8万套,仅次于自如,牢牢占据长租公寓市场规模第二的宝座。

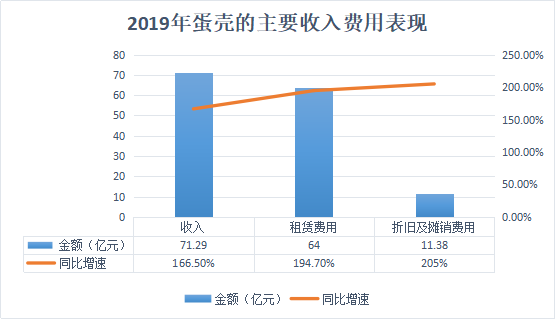

从收入的角度来看,四季度蛋壳收入同比增长112.5%至21亿元,整个2019年,蛋壳收入同比增长166.5%至71亿元,翻倍增长的收入,更突显出蛋壳的2019年,是一个硕果累累的丰收年。

但在丰收背后,代价是什么呢?

蛋壳公寓疯狂扩张

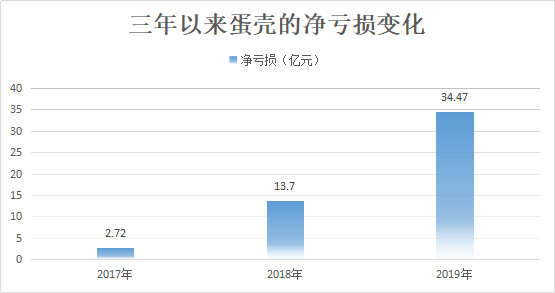

亏损,是隐藏在蛋壳2019年丰收之后最直观的代价。

不同于万科泊寓这样房地产开发商旗下的长租公寓,独立发展起来的长租公寓品牌蛋壳,本来手里并没有掌握房源。

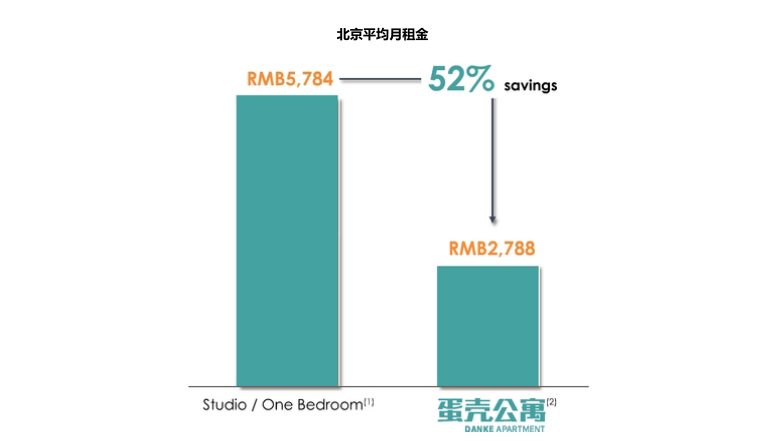

因此竞争激烈的房屋租赁市场中,“高收低租”的二房东模式成了蛋壳的必然选择。蛋壳招股书中披露,北京的平均月租金为5784元,而蛋壳公寓的出租价格为2788元,比市场价能低52%。

蛋壳固然有能力把收房的平均租赁费用控制在2000元以内,但高昂的租赁费用,依然对蛋壳的营业费用带成了巨大的压力。

而且房子也不是租来就完了,还得装修。在与业主签署新的租赁合同之后,蛋壳需要投资进行翻新和装修,这些新租来的房子,通常需要17到21天才能准备好出租给客户。随着蛋壳手里的房子越来越多,蛋壳需要承担翻新装修的折旧及摊销费用就会越来越高。

2019年虽然蛋壳的收入实现了高速增长,但是蛋壳的租赁费用和折旧及摊销费用比收入增速更快。

收入增速还比不上费用的增速,带来结果就是亏损不断扩大。就像倒置的漏斗,正常情况下,蛋壳赚钱的速度实在很难赶上亏钱的速度。2017年、2018年、2019年,三年以来蛋壳的亏损在不断扩大。

到2019年,净亏损已经高达34.47亿元,同比扩大1.5倍。而推动蛋壳费用飞速上涨和亏损不断扩大的背后,是其毫不掩饰的疯狂扩张欲望。

2019年初,蛋壳以2亿美元全资收购长三角地区知名长租公寓运营商,加快在全国一二线城市扩张的步伐,截至2019年12月31日,蛋壳公寓的公寓单元数量增长至43.8万套,这个增长的基础,是蛋壳2019年将业务范围拓展覆盖至苏州、无锡、西安和重庆等13个城市。

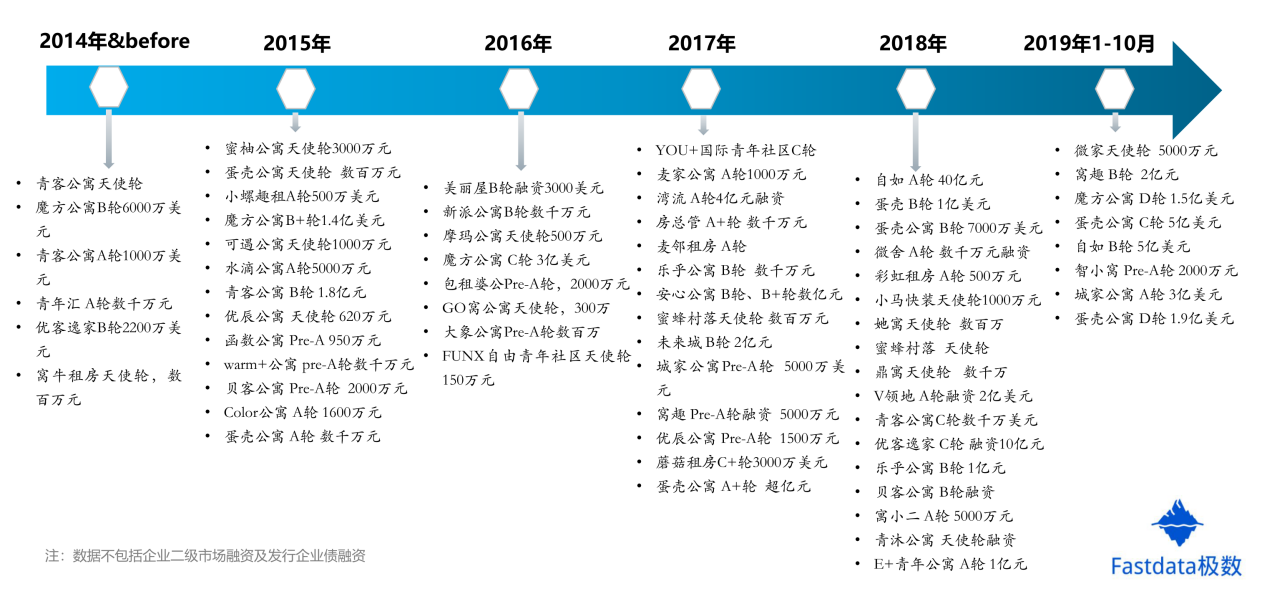

扩张的幅度越大,蛋壳需要花出去的钱自然就会越多,而它的亏损当然也会随之扩大,从外在表现形式来看,这和移动互联网风口那几年的烧钱玩法如出一辙。而在移动互联网风口的背后,是来自于资本风口的支持。

蛋壳疯狂扩张的底气,实际上也是来自于资本市场的看好和支持。

虎狼之心,日益骄固

据中指研究院统计,2018年长租公寓领域企业获得融资37笔,约1491亿元(包括发债、基金、授信等各类用于长租公寓发展的资金),而 2019年仅有16笔,约360亿元,金额不足去年的1/4,资本市场对长租公寓领域态度更加严谨,企业获得融资金额整体减少。

在这样的环境中,蛋壳成为长租公寓行业2019年最强大的吞金怪兽。

2019年3月,蛋壳公寓宣布完成5亿美元C轮融资,由老虎环球基金(Tiger Global)、蚂蚁金服(持股8%)联合领投,春华资本跟投,CMC资本、高榕资本、愉悦资本等老股东继续跟投。本轮融资后,蛋壳公寓的估值已经超过20亿美元。

美国东部时间2019年10月28日,蛋壳公寓正式向美国证券交易委员会递交F1招股书。在递交招股书之前蛋壳再次获得1.9亿美元的D轮融资。

自2015年成立,5年7轮融资60多亿元,资本市场对蛋壳的看好和支持可见一斑。

但资本市场对蛋壳的看好并不是盲目的,对它的支持也不是无底线的。让蛋壳措手不及的是,资本市场对蛋壳的宠爱和追捧,在它上市之后,戛然而止。

2020年1月17日,蛋壳成功登陆纽交所,计划发1060万ADS,价格区间14.5-16.5美元,融资最多1.75亿美元。可惜上市即破发,最终IPO发行规模也减少为960万,以每ADS 13.5美元的价格出售,融资降低至1.3亿美元。

之后不久,疫情爆发,蛋壳在国内的业务先受到影响,又陷入了“两头拿”,发“国难财”的舆论风波之中。紧接着疫情全球蔓延之后美股大盘强烈震荡,其股价不可挽回的接连陷入断崖式下跌。

以目前的局势发展而言,蛋壳今年想要在股市中再融到钱,非常难。在近日公布的财报中,蛋壳披露其持有现金和限制性现金共34.56亿元。以其2019年的花钱速度来看,能不能支撑到下半年都很难说,但令人吃惊的是,蛋壳表示扩张战略保持不变。

高靖表示:“2020年在继续进行疫情及时监控的同时,在不断变化的形势下,我们将继续专注于增长战略,以提高技术能力,进一步扩大规模,扩展和增强产品和服务,提升我们的品牌知名度和行业影响力,以及加强和扩展我们的生态系统。”

可见,蛋壳已经陷入了扩张增长的逻辑怪圈,彻底疯狂。

比蛋壳更疯狂的自如

蛋壳的扩张已经陷入了疯狂的境地,但长租公寓企业一哥自如,可能还要比蛋壳更疯狂一些。

自如2019年运营的租房超过了100万间,与同行拉开的差距十分明显,包括行业老二蛋壳2019年底租房数量也才达到43.8万,很显然自如的行业霸主地位非常牢固。

有别于房地产开发商们的集中式运营,自如是分散式长租公寓运营商的代表,也即是“二房东模式”的首席代表。所谓分散式运营,就是寻找分散的愿意出租房屋的房主,整合房主房源再进行重新装修后出租。虽然这种模式的“重资产属性”要比传统中介高出很多,但从本质上看,其依然没有脱离租房中介的范畴太远。

作为链家内部创业项目,2011年5月24日,自如业务正式启动,链家出身的自如,做起分散式长租公寓自然得心应手。

而自如也笃信长租公寓行业的市场前景,自如CEO熊林曾在一次论坛上这样分享自己做自如的心得:“我自己以前做咨询顾问,在IBM任职期间,给链家做咨询后入职链家,但对经济业务不太感兴趣,花了半年时间寻找新方向,觉得租赁机会很大,利用链家现有的资源,每年可以成长40%,这对于一个做战略咨询顾问的人来说是很大的宝藏,于是一头扎在里面。”

但是伴随着自如的高速增长,伴随着“自如与非自如”市场格局的巩固,它的运作模式引起后来者们的竞相模仿,自如固然成为了行业内一些标准的确立者,但同时也不可避免成为了负面舆论集中攻击的标靶。

2017年以来,长租公寓行业“隔断间”等乱象频发,负面舆论的大部分火力,都集中在了自如身上,伴随着2019年自如的加速扩张,这些负面舆论达到了高潮阶段,不过空穴来风,并非无因。

2019年加速扩张之后,迫于疯涨的资金压力,已经在两轮融资中拿到大笔资金的蛋壳,仍然走上了上市融资之路;相比之下2019年拿到融资比蛋壳少的自如,却丝毫没有表现出上市融资的欲望。

2019年10月14日,熊林公开表示:“长租行业已经由创业期进入精耕期,暂不急于启动IPO,也没有明确时间表。”

2019年11月,熊林在出席中国第三届品牌公寓CEO年会时,再一次强调了暂不IPO的观点。熊林说:“上市是一种能力,但其实不上市也是一种能力。关于上市,自如能晚一年就不晚半年,能晚两年就不晚一年。”

蛋壳不惜流血也要上市,自如却对上市唯恐避之不及。

可能自如之前的融资规模更大,钱还没花完,家底厚资金充盈,让它有了比蛋壳更充足的底气。但更重要的是,自如一直都在“想方设法”赚钱,这种赚钱的渴望甚至有些让它不择手段。

继在北京实现盈利之后,2019年自如在上海也实现了正向盈利。而自如盈利的手段非常朴实无华,那就是直接涨价。

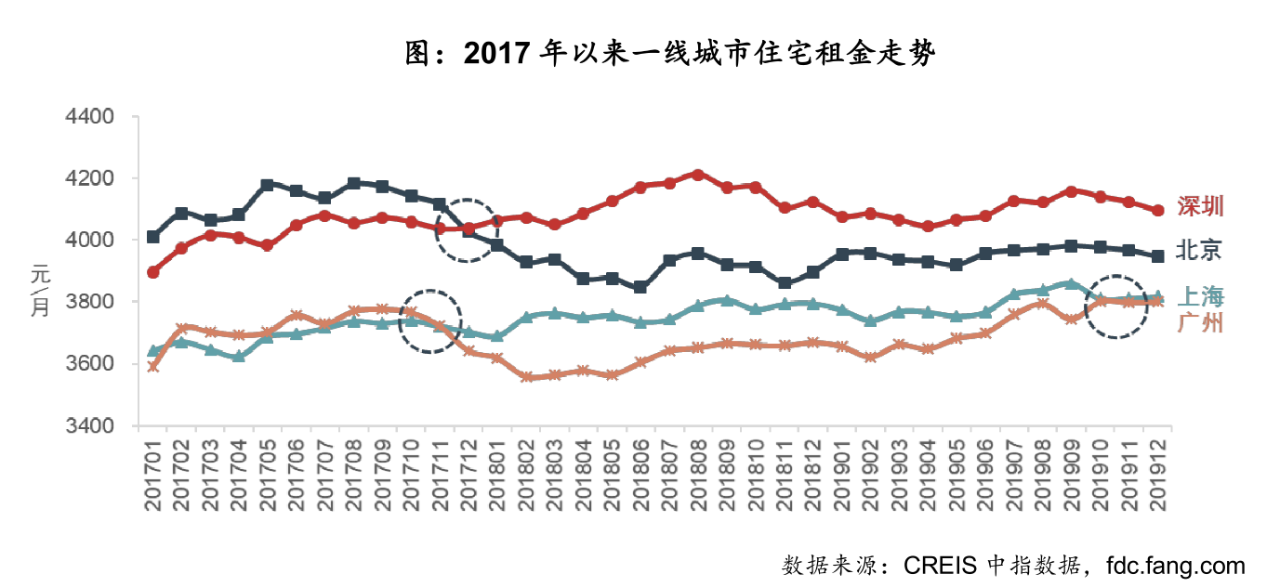

过去几年随着房价不断上涨,房租价格也跟着不断上涨,尤其是2018年年中租赁市场出现大幅度的租金上涨。在这样的背景下,中央及地方不断出台政策加强监管,稳租金,因此从2018年下半年开始,房租价格就稳定了下来。

但是自如依然顽固的保持着租金上涨的惯性,每年续约价格都要上涨一些,在疫情期间也不例外,这正是前段时间自如“涨价风波”背后的原因。涨租金以至于引起舆论反弹,对自如而言,这显然也不算是一笔划算买卖。

但自如的风格向来都是精打细算,不肯吃亏。要知道2019年自如之所以不想上市,背后还有一个原因就是上市太贵,不划算。

青客上市之后,其创始人兼CEO金光杰就曾感叹过;“在纳斯达克IPO,心情是很复杂的,有一个字我可以用来形容的,就是‘贵’,贵到什么程度?打个比方,美国一家公寓品牌在纳斯达克上市花了差不多五年的收入,这个是巨贵无比的一个成本。”

所以熊林说;“如果我还可以用远远低于IPO的成本融到钱,我也没有什么必要去上市。”没想到软银近期真的又给自如投了10亿美元。

无论名声有多差,目前看来比起在美股中深陷泥潭、融资艰难的蛋壳,盈利能力强大,并且有大笔资金入账的自如,在接下来的扩张中显然弹药充足,优势更加明显,也会有更多的大动作。

并购、地盘争夺

其实在蛋壳和自如的疯狂扩张背后,是行业大调整的巨变格局——长租公寓行业逐渐进入巨头竞争时代。

从2017年的“长租公寓爆发元年”开始算起,关于长租公寓这个行业,和关于行业发展前景的争议,已经持续了3年多的时间。单是在房地产行业内,不同的大佬们对长租公寓的看法都无法达成一致。

尤其从2018年国家对“租金贷”监管趋严之后,除了互联网房产大佬胡景晖对“长租公寓爆仓”表示担忧。2018年8月,SOHO中国董事长潘石屹在《潘谈会》上也表示不建议投资长租公寓:“长租公寓的回报率最高超不过1%,租房的价格再翻一番还是亏本的,赚钱的事情去做,不赚钱的事情别去做。别跟好多创业者一样,以烧钱为荣,这是一条不归路。”

但在2018年城市共创大会上,王石直接为“万村计划”站台,首次提到万科正大力推行的改造城中村的“万村计划”,并将长租公寓业务列入集团核心业务。

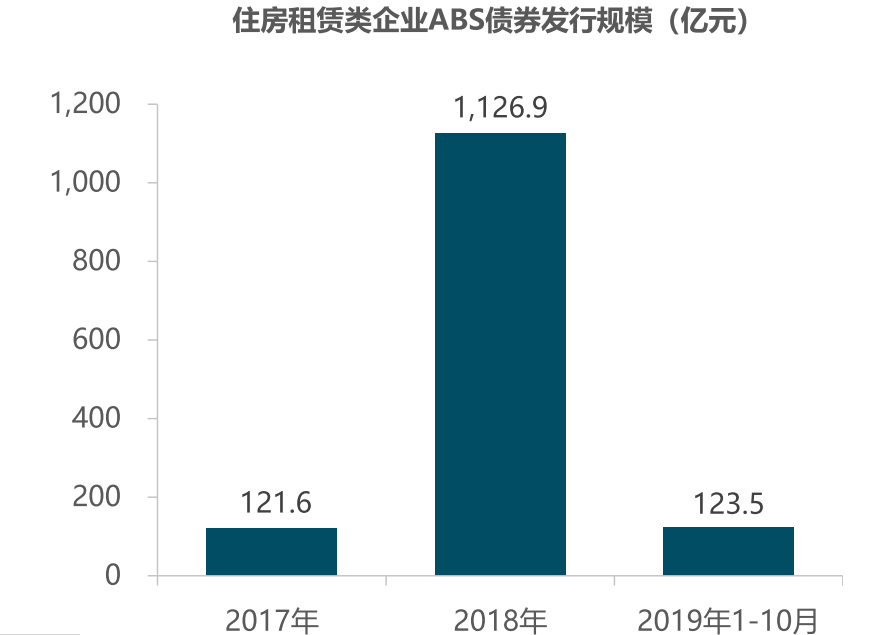

在巨大的争议声中,长租公寓行业迎来了空前绝后的融资高峰期。

但紧接着随监管趋严,投资者们的激情骤然冷却,2019年行业发展迅速回归理性。在行业降温,投资者趋于冷静的情况下,长租公寓行业融资金额整体减少成为必然结果。据中指研究院统计,长租公寓领域融资频率从2018年的37笔降到了2019年的16笔,总融资金额从2018年的1491亿元降到了2019年的360亿元,还不到2018年的零头。

关键问题是融资频率和额度降低的同时,融资都在向头部企业集中。2019年蛋壳和自如两家融资额度合计就超过了11.9亿美元(约74亿元人民币),在全年融资总额中占比超过1/5。

在融不到钱的情况下,很多长租公寓小企业难以为继,2019年媒体公开的陷入资金链断裂、跑路、倒闭等公寓数量高达52家。其中乐伽公寓宣布倒闭,影响了10万租客和房东。胡景晖“长租公寓爆仓”的预言,看起来好像真的一语成谶了。

但整个长租公寓行业的局势,其实是“冰火两重天”。缺乏资金的小企业陷入倒闭潮,拿到大笔资金的头部企业,却迎来了并购狂潮。包括蛋壳收购爱上租,也是在这种大环境下的产物。很显然,在加速清洗中小企业和头部企业掀起的整合并购潮中,行业集中度进一步上升。

行业集中程度上升,头部企业之间的竞争自然也就会进一步加剧。自如和蛋壳的疯狂扩张,本质上就是在抢地盘,扩充势力范围。

与此同时从中央到地方,政策一方面不断鼓励租赁市场发展“租售并举”,另一方面却在持续加强监管的针对性和及时性,行业规范不断健全。

而中国的流动人口这几年维持在2.4亿左右,2019年租房人口超过2.2亿,房屋租赁市场规模早已经超过万亿级别,预计2023年将会达到3万亿。

对长租公寓行业而言,结合政策面和需求面的宏观环境看,这就像是套在身上的枷锁在不断收紧,但美妙的前景却在不断地迷乱心神,头部企业行为显得有些癫狂,就并不特别显得让人意外。

2020:行业分水岭

住房涉及到人的基本需求,盈利空间从来不用过多怀疑,但是如果缺少适当的约束,其中的贪婪和血腥永远都会让人毛骨悚然。好在长租公寓市场的无序竞争阶段,很快就会成为历史。

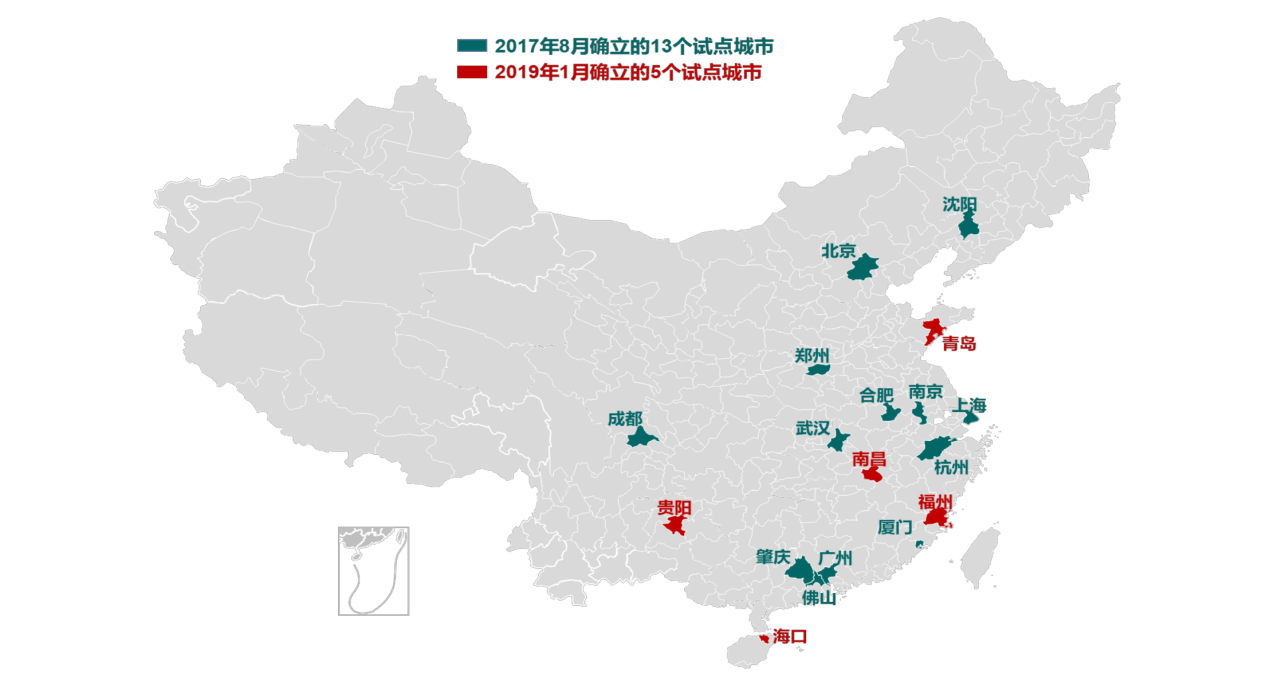

2017年左右,房价高企,国家越来越意识到未来将有一部分人需要通过租房解决居住问题,为实现住有所居,国家出台了多项住房租赁相关政策,住房租赁市场发展基调逐渐明确、清晰。

随着更加具体的政策落地,以及国家重大会议对发展住房租赁市场尤其是长期租赁的重视,使得长租公寓行业迎来高速发展,所以2017年成为了“长租公寓爆发元年”

2017年以来长租公寓市场加速发展,在行业乱象频发的同时。行业秩序逐渐的得到规范和整顿。

另一方面企业通过自持方式成交的租赁住房用地,以及政府主导推出的用于建设租赁住房的集体建设用地、纯租赁用地、人才专项租赁用地等不断推出,从2020年起这类土地上建设的租赁住房将将相继进入市场。

近两年我国先后共确立18个利用集体建设用地建设租赁住房试点城市

所以2020年行业格局必然会进一步调整,长租公寓企业们迎来新的发展机遇。不过相比起蛋壳、自如这些分散式长租公寓运营商们,像万科泊寓这类自持开发商,明显掌握了更多的主动权,可能在竞争中将会取得更多的优势。

你方唱罢我登场,可不管谁在台上唱主角,长期公寓市场发展的根本动力,都是满足人们的租赁住房需求,抓住这个核心要点,不断提高自身运营能力,长租公寓企业才能保证自身长期稳健发展。

其实这也符合行业发展的大趋势,行业发展的大趋势就是不断向解决“住有所居”问题的方向靠拢。

政府在努力完善房屋租赁领域的制度建设,市场也在不断进行积极探索,尽管这些探索不全是积极意义上的,但是房屋租赁市场的发展大趋势,并不是在向恶性循环的市场竞争滑落,反而是在向规范化、秩序化的方向发展。

而在这样的趋势中,向蛋壳、自如这些行业头部企业必须尽快转变经营思路,加速运营服务转型。

否则哪怕2020年的疫情不至于对长租公寓企业们产生太多的负面影响,但是2020年之后更复杂的市场竞争格局,和市场竞争环境,也必然将会对这些头部企业带来严峻考验,行业也将迎来真正的分水岭。

文/刘旷公众号,ID:liukuang110