【编者按】2019年,中国酒业继续回暖,从19家白酒上市公司的业绩可见一斑。白酒仍是消费板块的主力市场,备受资本青睐。

然而从二季度起,隐忧显现。白酒企业普遍出现增速放缓,部分酒企甚至业绩下滑。

尤其是二三线区域酒企,此前跟随行业大势的涨价和高端化显现出疲态。一面是品牌势能无法支撑高端化产品快速增长,另一面还需应对一线名酒渠道下沉和市场争夺,区域酒企的生产环境,日益严峻。

“行业拐点是否来临”、“酒企洗牌从何开始”,搜狐财经特推出“白酒新洞察”系列报道之一——区域酒企之困,选择代表酒企深入剖析,期望得知酒业市场面临的危与机。

本文为“区域酒企之困”第7篇,关注企业为青海上市酒企青青稞酒。

文丨搜狐财经酒业深度报道组

作为区域酒企,位于青海的青青稞酒算是最积极实施多元化的一家。

除了自有的青青稞酒业务,青青稞酒还涉及了葡萄酒、威士忌,电商平台等。

然而,“爱折腾”的青青稞酒并没有因此获得“起飞的翅膀”,相反今年8月,青青稞酒交出了2011年底上市以来,最差的一份半年报成绩单:营收、净利润下滑至上市以来最低,主业青青稞酒业绩下滑,电商业务中酒时代连年亏损造成拖累。

青青稞酒在近日的投资者关系活动中表示,公司目前面临困境和问题,是长期积累的结果,未来将提升管理能力,加强营销建设。扎根青海,稳定西北,拓展全国,布点全球。通过小黑青稞酒等,实现品牌全国化的突破。

搜狐财经就多元化业务亏损、提振本土市场业绩等问题采访青青稞酒,截至发稿未得到回应。

专家分析指出,青青稞酒整个全国化布局基本上以失败告终,目前受到名优白酒的市场挤压,中高端产品并不具优势,未来建议加强品牌营销力度,并适当剥离非主营业务,与劲酒合作在小酒品类中创造新的增长点。

青稞酒中高档产品下滑 上半年交出最差成绩单

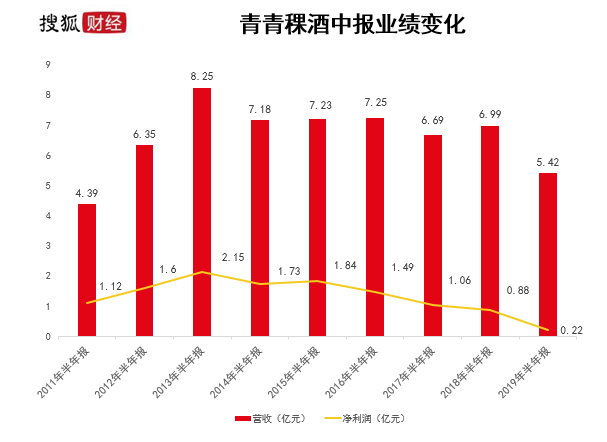

根据19家白酒公司半年报数据,2019年上半年,青青稞酒业绩位于倒数第三名:营收5.42亿元,同比下滑22.46%,净利润0.22亿元,同比大幅下滑74.51%。

这是青青稞酒2011年上市以来,最差的一份半年报成绩单。根据财报数据,其2012年~2018年,半年报营收均在6亿元以上,净利润也在0.99亿元以上。

公开资料显示,1952年互助县在天佑德酒坊原址基础上整合八大作坊,组建国营互助青稞酒厂,逐步改制为今天的天佑德青稞酒。青青稞酒主营“互助、天佑德、八大作坊、永庆和、世义德”等多个系列青稞酒,以及“马克斯威”品牌葡萄酒,2011年12月在深交所上市。

相比于最高点2013年半年报,2019年上半年营收约为2013年上半年的66%,净利润则为2013年上半年的十分之一左右。

事实上,从2013年起,青青稞酒净利润开始逐年下滑。2013年~2017年净利润分别为3.73亿元、3.17亿元、2.27亿元、2.10亿元、-0.98亿元,2018年转亏为盈达1.02亿元,2019年上半年再次下滑为0.22亿元。

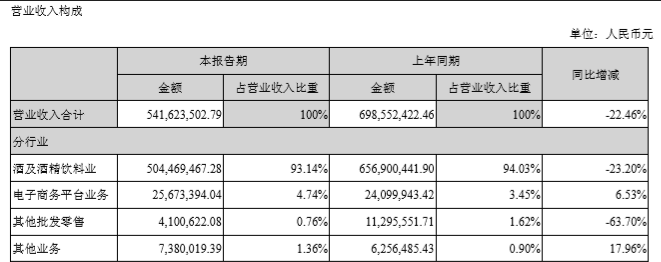

从营收构成上看,占营收九成以上的酒及酒精饮料业,2019年上半年同比下滑23.20%,是营收下降的主要原因。

自由品牌青稞酒,中高档产品上半年营收3.8亿元,占到总营收的70%,同样出现了27.96%的下滑。

由此可见,主营业务青稞酒中高档产品的下滑,是青青稞酒上半年业绩下滑的主要原因。

青稞酒中高档产品营收从2013年的9.89亿元,不断下滑至2018年的1.08亿元,与青青稞酒净利润下滑的趋势相符。

2019年上半年,青青稞酒开发推出“红五星”产品,希望将其打造新一代明星产品,同时相继开发了14款迭代、升级、创新产品。

中国品牌研究院研究员朱丹蓬对搜狐财经表示:“越是中高端越是考验基地市场,青青稞酒核心市场非常小,中高端不具备规模效应,名优白酒狂轰滥炸时,中高端失守也在意料之中。”

“青稞酒作为中国区域酒类品类,本身高原生态概念有一定竞争优势。”白酒分析师蔡学飞指出,青青稞酒品类教育周期较长,西北市场相对基础比较薄弱,产品层面的中高端化需要大量的资源投入,外拓力度效果一般等都是青稞产品层面的软肋。

省外市场连续三年下滑 大本营受冲击

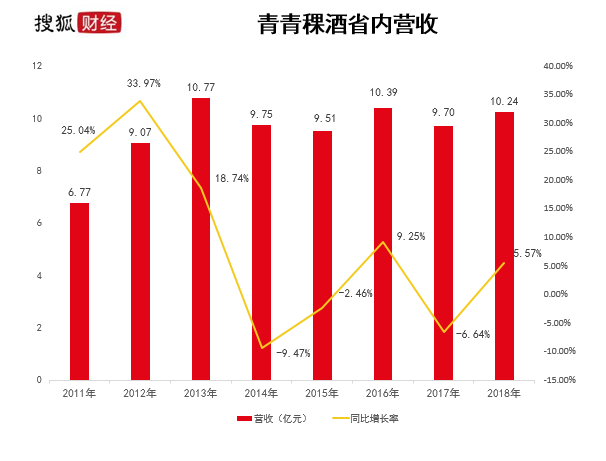

作为青海唯一一家上市白酒企业,省内市场近三年占据总营收的70%以上。

根据国海证券2017年10月发布的研报预估,青青稞酒2016年省内市占率大约在40%-50%左右,在一些地区如互助县、乐都县青青稞酒基本上实现了垄断,省内市占率继续提高的难度较大。

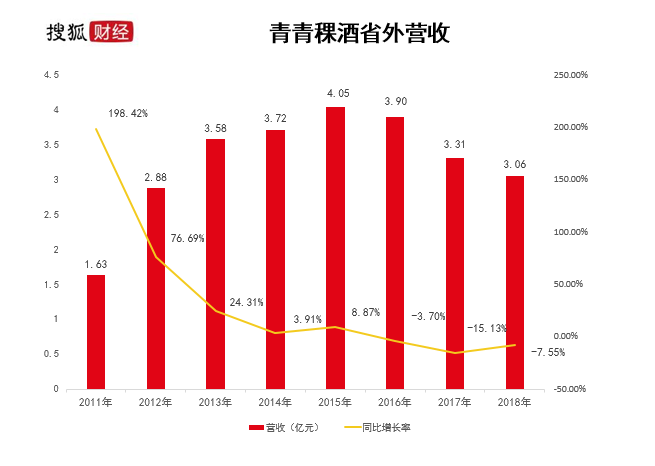

2015年以来,青青稞酒设立多家下属公司,以此拓展其品牌影响力和市场份额。

其中,北京天佑德是青青稞酒为了开拓西北地区之外省份市场的设立的销售运营公司。2017年-2018年,北京天佑德连续亏损2318万元、1179万元。

2015年,青青稞酒斥资1.4亿元收购中酒时代90.55%股权,被视为利用互联网渠道实现全国化布局,但效果并不明显。

2017年-2018年,中酒时代连续亏损3232万元、2184万元。

青青稞酒表示,北京天佑德亏损的主要原因是销售费用和管理费用较高,最近三年为拓展市场累计产生的费用(包括销售费用、管理费用)占累计销售收入的比例为85.30%。

而中酒时代出现亏损,是由于互联网企业需要进行前置性投入, 前期推广费用较大,并且中酒时代正在进行战略转型,新业务布局需要进行较大的前置投入。

一系列的举措并没有带来青青稞酒省外市场的突围。2016年-2018年,其省外营收分别为3.90亿元、3.31亿元、3.06亿元,同比下滑3.70%、15.13%、7.55%。

2019年上半年,青青稞酒省内和省外营收分别为3.89亿元和1.42亿元,同比降幅分别约27%和7%,省内占比仍高达71.89%。

省外市场拓展不理想,省内市场也遭遇大幅下滑。2019年上半年,青青稞酒子公司青海互助青稞酒销售有限公司营收、净利润同比下降30.01%和70.24%。

青青稞酒表示,子公司营收下降主要原因系外来品牌通过高知名度的品牌拉力和初期的高毛利,抢占了一部分终端资源和消费者,给青海市场造成了一定的冲击。

青青稞酒也意识到了目前的困境。“青海保卫战”成为青青稞酒下一步的目标。青青稞酒表示,保证根据地市场不能丢的同时,拿下甘肃市场,同时将小黑青稞酒培育成品牌全国化的先锋。

多元化遇阻 子公司连续亏损

多元化成为青青稞酒拓展市场的又一大战略。

2015年起,青青稞酒先后投资2130万元开拓美国葡萄酒市场,同时斥资1.4亿元收购中酒时代90.55%股权。2016年,再次投资7000万元,布局威士忌酒业务。2017年,青青稞酒联手劲牌、奇正集团,开发健康青稞白酒。

其中,子公司Oranos Group(下文简称OG),旗下包括三家子公司,分别负责美国葡萄酒庄经营和青稞酒的出口销售等业务。

2017年-2018年,OG分别亏损1845.9万元和1649.8万元,2019年上半年再次亏损1025.2万元。

对于子公司的连续亏损,今年6月青青稞酒回复深交所问询函时表示,以葡萄酒生产、销售为主业的OG出现亏损则是因为目前处于起步阶段,其销售收入尚未形成规模,单位生产成本较高,前期投入的人工成本、折旧、维修费等管理支出较大。

与劲酒的联手被业界看作是青青稞酒拓展渠道的重要手段。

今年5月22日,青青稞酒发布公告称,公司拟引入战略投资者湖北正涵投资有限公司,湖北正涵将受让公司控股股东华实投资所持的3%的股份,并在完成持有起36个月内不进行任何减持。而湖北正涵背后的实控人,正是“保健酒第一品牌”劲酒董事长及实控人吴少勋。

“劲酒擅长做小酒,青青稞酒可以和劲酒联合在小酒上做突破。”朱丹蓬强调,青青稞酒30元左右的光瓶酒具备一定的卖点,但需要看整体如何规划。

“公司目前面临困境和问题,是长期积累的结果。”在青青稞酒提到的调整中,营销建设成为重点,包括提升一线营销人员提升销售的专业性、加强营销建设等。

“青青稞业绩下滑的主要原因在于企业自相当长的一段时间战略调整带来执行层面的混乱,企业战略的多元化同时拖累了酒类销售业务。”蔡学飞对搜狐财经指出,品类优势才是青青稞酒差异化竞争的关键,其应在产区基础上加强品牌营销力度,并适当剥离非主营业务,实现品牌、组织与产品的聚焦,从而扭转企业对的经营颓势。