大部分将广告作为主要业务收入的互联网公司,在今年上半年拿到的成绩单上都写着四个字——不及预期。

根据CTR统计,今年上半年中国广告市场整体下滑8.8%,互联网广告刊例收入减少4.3%。广告主对整体经济市场的信心波动,致使中国广告市场重新进入调整期。

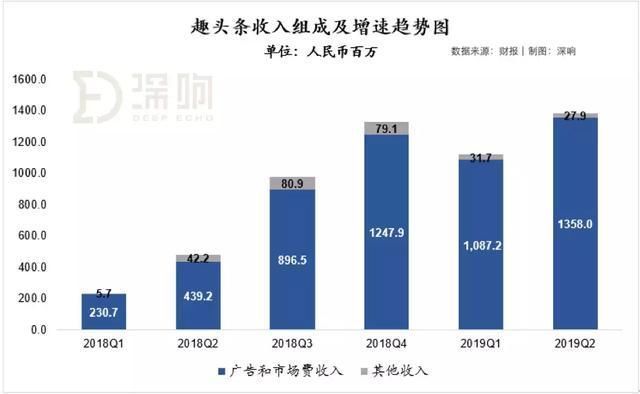

不过,在一片“哀叹”声中,以广告收入为主的趣头条,却在最新财报中给出了一个可观的数字。

● 净营收同比增长187.9%至13.86亿元,符合市场预期,非美国通用会计准则下净亏损率为35.8%,环比收窄19.4个百分点。

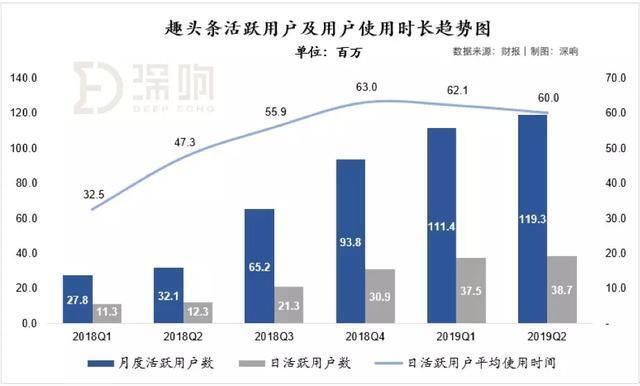

● 季度综合平均日活用户数为3870万,同比增长207.6%,季度综合平均月活用户数为1.19亿,同比增长250.2%,

● 截至今年第二季度末,趣头条日活用户的积分成本已连续3个季度下降,与去年同期相比下降了40.6%,环比今年第一季度下降25.8%。

这说明积分激励并非用户使用平台的最主要原因,平台内容对用户的吸引力在与日俱增。

而数据背后还隐藏了趣头条值得被提及的价值:趣头条之所以在广告大盘悲观的时刻还能继续增长,一方面是其选中的新兴市场正处于高红利的价值上升期,趣头条卡位在了关键赛道的关键位置;另一方面则是在发展过程中,趣头条不光把注意力放在业务本身,也同时加强了研发投入、人才密度及大中台战略。

这些措施让这家年轻公司在管理及策略上显得稳健。把握快与稳的平衡,是企业保持活力的必经之道。

财务方面,几个关键数据的走势都比较正面:

● 2019年第二季度的净营收为人民币13.859亿元,相比2018年同期的4.814亿元增长187.9%;

● 本季度净亏损为人民币5.613亿元,净亏损率为40.5%,而2018年同期净亏损率为44.0%,2019年第一季度净亏损率为61.5%。净亏损率同比、环比都在降低。

营收的增长与净亏损率的降低指向了经济模型的优化。

“尽管今年以来互联网广告市场疲软,但我们在第二季度内继续保持了强劲收入增长,这主要得益于我们各产品用户规模的持续增长。”趣头条董事长兼CEO谭思亮对本季财报作出如是评论。

2019年第二季度趣头条广告及营销收入为人民币13.58亿元,同比增长了209.2%。而广告及营销收入的增长主要源自于公司用户规模、使用时长的增加,以及公司变现能力的提升。

据「深响」了解,趣头条正在优化广告结构,提升视频广告及互动类广告的占比,想要为广告主提供更为精准和差异化的在线营销解决方案。而事实上,视频广告在趣头条整个商业化收入中的占比已从今年第一季度的10%上升到第二季度的40%。

利润方面,2019年第二季度毛利润为人民币10.245亿元,相比2018年同期的人民币3.994亿元增长156.5%。但本季度毛利率为73.9%,去年同期为83.0%。本季度毛利率的下降主要源于公司继续在丰富平台内容方面进行投入,扩大了短视频、游戏以及直播等更具吸引力的内容供给,由此带来内容采购成本、带宽成本以及IT基础设施成本的相应增加。

费用方面,和大多数互联网公司一样,趣头条的费用构成主要是研发费用、销售及营销费用和管理费用。

本季度的研发费用为人民币2.213亿元,同比增长了412.1%。主要源于公司继续增加研发投入,特别是推进基于AI算法的内容推荐技术研发,随着研发人员数量的增加,研发费用相应增加。

管理费用则为人民币6,410万元,由于期权激励费用下降,同比下降了36.8%。

值得注意的是,第二季度的销售及营销费用为人民币13.218亿元,占净营收的比重为95.4%,而去年同期该比例为98.5%,2019年第一季度为115.9%,该比例下降主要得益于公司在优化用户积分体系上的持续努力:

二季度的用户积分成本为人民币4.495亿元(6,550万美元),同比增长82.9%,主要源自于用户规模扩大,用户积分成本随之上升。但本季度每名日活跃用户每天的积分成本为人民币0.13元, 同比下降40.6%,环比下降25.8%。

这一方面是由于公司在费用控制方面的持续努力,另一方面是由于公司的其他产品如米读小说等没有积分成本。

上图比较直观地显示了趣头条经营费用率的降低。不过,费用率的降低并未影响到业务层面的数据。

根据财报,趣头条二季度综合平均日活用户数为3870万,同比增长207.6%,二季度综合平均月活用户数为1.19亿,同比增长250.2%,日活用户平均每日使用时长为60分钟,同比增长27.5%。

在二季度整个移动互联网月活跃用户首次下降近200万的大背景下,这种日活、月活的增长比较难得。此前,趣头条定下了年底实现日活用户数6000万的目标,现在看来完成的机率还是挺大的。

看完财报,隐约能感受到趣头条的压力有些大。一方面要担负规模的持续增长,另一方面还要继续优化经济模型。

此前,外界对趣头条的主要质疑点在于,由于趣头条采取了创新的阅读激励模式,这种模式的拉新、留存效果在趣头条之前都无人验证。因此一种担忧是趣头条是否能在不提高用户激励的前提下继续保持用户留存度。

从目前的财报数据看,趣头条日活用户的积分成本已连续三个季度下降,但日活用户数、月活用户数、日活用户平均每日使用时长都在增长,说明实际情况并非是外界猜测的“没有激励,就没有用户”。

在吸引用户的方法上,趣头条其实和其他资讯平台一样,都把注意力放在了内容生态建设上。

从平台合作媒体和自媒体数量来看,目前趣头条平台合作媒体已超过1500家,是去年年底的近3倍,自媒体入驻量超过100万,与去年相比增长近70%。其次为提升内容质量,内容审核方面,在天津内容审核基地正式落地后,趣头条天津、芜湖两地的内容审核团队规模超过千人。

而具体到内容策略上,趣头条发起了一些优质内容扶持计划,也与顶级内容品牌达成合作。

趣头条与综合格斗赛事供应商UFC合作加码体育内容

趣头条生意的极简版模型其实就是当用户产生的Arpu值高于用户获取、用户留存的成本,利润即可产生。而现在,用户获客成本正在降低,积分成本也在降低,经济模型优化工作初见成效。

而还是经济学里的那个终极公式:收入-成本=利润。仔细拆解,趣头条在开源(拓展收入)和截流(控制成本)两方面都做了许多努力。

收入方面,回到开头的问题,广告市场整体疲软,趣头条为什么仍在增长?答案是新兴市场正处于高红利的价值上升期,趣头条卡位在了关键赛道的关键位置。

从趣头条自身来说,新兴市场人群的消费能力和意愿远超想象。谭思亮也曾在采访中向「深响」阐明这一观点。

另外,新兴市场人群线下可选择娱乐活动及商品都比较少,更容易被线上影响,广告价值独具优势。

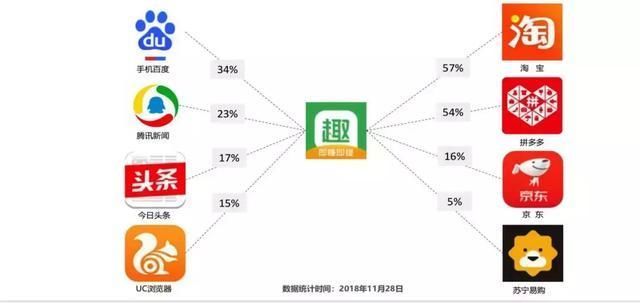

新兴市场的这种价值正在被广泛认可,在这样的业务布局机遇期里,趣头条已提前完成了卡位。

例如今年3月中旬,Redmi联合趣头条发布了全新产品Redmi7。而这次合作是小米有史以来送出手机做多的一次联合发售活动。据「深响」了解,趣头条已联合高德地图、京东等11家一线品牌深度挖掘新兴市场。

这种作为渗透新兴市场的“跳板”的势能将是巨大的。

趣头条与其他主流App安装重合度

成本及费用方面,上文已经从财报数据角度分析了趣头条在降本增效方面的实际情况。而从深层次讲,财务只是表象,效率提升背后是管理运营能力、人才核心竞争力与业务发展速度的匹配。

谭思亮在接受媒体采访时曾表示,趣头条要打造一个“符合趣头条文化”的组织体系,除了向阿里巴巴、华为、腾讯等学习外,趣头条也在不断探索进行创新建设。他认为“中台体系”便是能够塑造文化、沉淀技术同时还能提升效率的最佳方案。

趣头条的大中台战略也确实如此,它将所有的技术团队、算法团队、数据团队、产品团队、公共设施团队都放在中台,再历经一年多时间不断调整成为最适应趣头条当前发展状态的中台系统。

例如从技术的进展来看,如全公司视频、小视频的引入、存储、转码、审核等服务全部可以统一复用,这有效避免了重复开发,大大提升了效率。

这样的组织管理自然能让趣头条快速驱动变革、快速推出新产品和新功能点、快速验证。

再加上趣头条在提升人才密度方面,正在持续提升“Knowhow”和“高潜”型人才的占比,为公司业务的持续创新和快速突破提供人力保障。

在过去的一年里趣头条产品迭代很快,同时也上线了多款新产品,比如免费小说阅读平台“米读小说”和短视频应用“球球视频”等。从图文内容拓展至短视频、小说等内容领域,趣头条正在用自己的方式构建着一个品类极其多样化的“矩阵”。

趣头条成立刚三年时间却在有限支出的情况下,迭代这么多产品和功能,这个速度仍旧非常令人惊讶。而这背后也正是商业模型验证、组织管理进步、人才密度提升等多种因素的共同作用。

今年以来,流量见顶言论甚嚣尘上,在这样的大背景下,保持公司稳与快,着实不易。