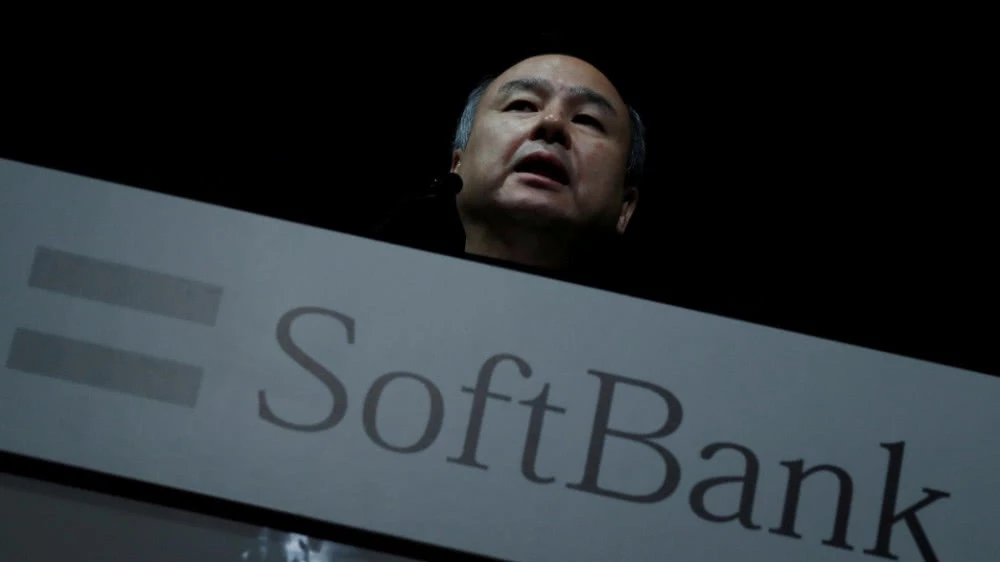

巨亏170亿美元 !孙正义的千亿美元愿景基金或成绝唱

从诞生伊始,孙正义的愿景基金就争议不断。无论是基金的组织构成方式,还是具体的投资运作行为,都在很大程度上颠覆了传统的VC行业的固有认知。

腾讯新闻《潜望》 纪振宇 5月18日发自硅谷

就在一年前,孙正义放出豪言:今后每隔2到3年,就完成一期新的规模在千亿美元以上的基金募集。

这位62岁的软银集团掌门人给这批基金起了一个响亮的名字--“愿景基金” (vision fund),计划中每一支千亿美元的规模,承载了他对未来科技生活的伟大构想。

然而当一年后愿景基金披露投资业绩巨亏170亿美元时,孙正义不得不承认:未来或许再也没有愿景基金了。

“如果结果很差,你不可能从投资者那里融到钱。”孙正义在业绩会上直白地说。

但这并不是孙正义第一次遇到危机,在互联网泡沫破灭时期,他曾损失700亿美元,回顾那次经历,他形容是只有“两根手指”扒在悬崖边上,而这一次遭到的挫折,他认为远不及上一次。

孙正义旗下的软银集团,目前依然拥有数额庞大的优质资产,基本业务运营依然稳健,可以预见的是,即便愿景基金的故事已经走到了尾声,但孙正义的投资传奇还远未终结。

愿景基金投资巨亏170亿美元

由于软银集团将愿景基金纳入为旗下一个业务板块,因而在软银的年度财务报告中,能够更加清晰直观地了解到愿景基金在过去一年的运作情况。

根据18日当天软银所公布的2020年度财务报告结果显示,愿景基金当年发生170亿美元的投资亏损,其所投资的Uber和WeWork股权公允价值的大幅缩水,以及其他所投公司在今年第一季度收到新冠疫情影响所导致的公允价值下降,是出现投资巨亏的主要原因。

软银在财报中披露,截止到2020财年末(2020年3月31日),旗下愿景基金共持有88项投资,投资总成本750亿美元,去除掉已经退出的项目,目前所持有的投资资产公允价值为696亿美元,照此计算,软银投资资产缩水比例为7.2%。尽管如此,自该基金成立以来,已实现投资收益(包括已退出投资)达到48亿美元。

纵向对比来看,软银在过去一年中投资业绩的下滑也是惊人的。2019财年,软银旗下愿景基金及其他所管理基金的投资收益为1.3万亿日元,2020财年投资收益为-1.8万亿日元,业绩下滑238%。与此同时,由于基金的运营费用同比上升87.2%,导致基金的运营业绩下滑幅度更大,达到-365%。

从具体的投资项目盈亏来看,对Uber和WeWork这两家公司的投资损失,占到了全部投资损失的一半有余,其中愿景基金持有的Uber的股权价值减少了51.7亿美元,持有的WeWork股权价值下跌了45.8亿美元。其他被投公司的估值下调总额为75亿美元,占投资亏损的比例不到一半。

正如孙正义在业绩会上所说,新冠疫情对其所投资的旗下项目估值影响巨大,2020财年第四季度(2020年第一季度),其除Uber和WeWork外的投资资产估值下滑89.8亿美元。

在其所投资的88个项目中,过去一年估值上升的只有19家,多达50家估值遭到下调,19家估值未发生变化。

从愿景基金所投项目的具体行业来看,孙正义将重金押注在交通、物流以及前沿科技相关领域,共33笔投资,总投资额高达439亿美元,占到全部投资额的近60%,然而这些板块也正是导致愿景基金巨亏的最主要原因。

根据愿景基金之前的投资条款,投资期截止到2022年11月20日或已投金额达到募集金额的85%,财报显示,2019年9月12日,愿景基金的投资期已经结束,原因是其所完成投资的金额已经达到了总募资金额的85%的上限,剩余15%资金保留用于前期已投项目的跟投。这一时间比之前计划的时间要提前了3年多。

在早早完成投资后,愿景基金接下来还有近10年的存续期,直到2029年11月20日基金才正式宣告终结。

首个愿景基金或成绝唱

从诞生伊始,孙正义的愿景基金就争议不断。无论是基金的组织构成方式,还是具体的投资运作行为,都在很大程度上颠覆了传统的VC行业的固有认知。

愿景基金成立于2017年,根据其财报中所披露的信息,已募集完成的986亿美元中,软银集团自身投入331亿美元,第三方投资者投入655亿美元,这些投资者中包括沙特公共投资基金、阿布扎比投资局、苹果、高通、富士康及甲骨文创始人家族基金等,其中沙特公共投资基金所投资的450亿美元资金中,约280亿美元以优先股形式存在,剩余170亿美元以股权形式存在,阿布扎比投资基金总共投入的150亿美元中,有93亿美元以优先股形式存在。软银对于这440亿美元优先股形式的投资,承诺每年的息票率为7%。这意味着在基金十几年的存续期中,软银面临着巨大的债务压力。

在当天发布的财报中,软银也披露了愿景基金向第三方投资者返还的金额,高达近60亿美元(6113亿日元)。

就具体的投资运作方式来看,软银也以蛮横无理的风格在硅谷投资圈留下了并不好的名声。一位在硅谷从事多年风险投资业务的人士对腾讯新闻《潜望》表示,许多硅谷风投痛恨软银,它就像“门口的野蛮人”一般,打破了许多之前的行业规则。

软银凭借着愿景基金千亿美元的巨大规模,经常在许多风投的轮次中横插一脚,打破之前创业公司和风投之间的谈判格局,按照它所主导的目标,重新进入融资谈判。

软银一定程度上也影响了硅谷其他风投的融资节奏和规模,红杉、Benchmark等老牌风投,在近年来纷纷宣布新基金的募集,融资竞赛成为了行业潜规则,初创公司的估值也随之水涨船高。

按照愿景基金之前所给出的投资目标,其主要目的是从中长期的投资角度,对高增长潜力、运用AI技术,估值超过10亿美元以上的“独角兽”进行投资并努力实现投资回报最大化。

从软银已投项目来看,其确实践行了其所宣称的投资路径:即专注于投资估值高于10亿美元以上的高增长潜力初创公司。软银通常在初创公司中后期介入,以大笔资金压低估值,要求更多的股权比例和董事会席位,对所投标的有更大的控制权和话语权,其对于Uber、WeWork的投资均是这样的例子。

但至少从第一期愿景基金目前的投资业绩表现来看,这样的投资逻辑已经遭受重大挫折。孙正义在当天业绩会上坦诚,如果业绩不好,没有投资人再愿意给你钱了,换句话说,今后可能不会再有千亿美元规模的新的愿景基金出现,第一期愿景基金或将成为绝唱。

但孙正义的投资生涯还远不会终结,这位62岁的软银掌门人在当天说,尽管情况很糟糕,但未来仍会用自己的钱进行投资。

孙正义所谓的“自己的钱”,指的是软银集团的自有资金,在以外部投资者的资金为主的愿景基金遭遇重大挫折时,孙正义依然拥有软银集团这一根基,继续支持其投资事业。

上个月,软银宣布,将出售410亿美元的资产以扩充其现金储备并用于支持其高达230亿美元的股票回购计划,在18日业绩发布会当天,软银又宣布一项截止到2021年3月底的470亿美元的股票回购计划,在之前的基础上扩大1倍。

2020财年,软银的除投资以外的其他业务实现运营利润5667亿日元,同比增长7%,业绩相对稳健,截止到当年末,软银账上现金余额仍有33.69万亿日元。

对于孙正义来说,他不是没有见过更坏的情况。在互联网泡沫破灭时期,孙正义损失了近700亿美元,回顾当时的经历,孙正义说,自己像是只有两根手指扒在悬崖边上。

“和上一次危机相比,我现在像从上面向山谷底部望去。”孙正义在当天的业绩会上说。

但在情况变好之前,可能会变得更糟,“我们会努力活下去。”孙正义说。