看准年轻人的需求,乐信Q3再下一城

随着监管机构对借贷行业规范力度渐大,行业的出清速度正逐步加快,合规经营的企业却走出了不一样的风景。于上周发布Q3业绩的乐信(NASDAQ:LX)便交出了一份亮丽的财报。

同时,基于强劲的增长势头,公司年内第二次调高全年交易规模,预期达至1,150至1,250亿元(人民币,下同),与2018年661亿相比,约有74%至89%的增长。

乐信作为目前市值最高的国内互金公司,加上连续高调业绩指引的表现,在部份同业调低业绩预期或是净利下滑的的环境下,实为不易。

来源:乐信

一、新消费平台战略持续发力

自今年年初乐信提出了“新消费平台战略”后,通过消费场景、权益、金融三个方面布局,用户增速大幅提升,马太效应越发明显。

截止2019年Q3,乐信用户达到6,260万,同比增长92%;活跃用户数610万,同比大幅增长118%,持续刷新最高记录。

来源:乐信

在用户强劲增长下,乐信业务规模维持高速增长。于Q3,乐信营收自上市以来连续八个季度呈现双位数增长达31.9亿,同比增长72%。

来源:乐信

其中,金融科技收入依然是乐信增长最快的部分,Q3收入达到18.9亿,同比大幅增长238%;电商自营及平台收入同比增长65%至10.4亿;而基于业务调整,利息及金融服务收入同比下降60%至2.6亿。

来源:乐信

非美国通用会计准则下的息税前利润(Non-GAAP EBIT)达到8.45亿,比去年同期5.5亿增长54%;净利润7.2亿,与去年同期4.5亿增长62%。

来源:乐信

另外,乐信Q3新增贷款370亿元,同比增长170%;贷款余额总计515亿元,同比增长99.5%。

值得留意的是,虽然业务维持高增速,但资产质量仍然保持稳定。

于Q3,乐信90天以上逾期率为1.4%,上个季度为1.49%;APR为26.6%,上个季度为25.3%;平均贷长为13.3个月,上个季度为12.8个月。

上述指标均呈现出一个稳定表现,反映出乐信稳健增长的策略,并没有为了野蛮生长而牺牲资产质量。

来源:乐信

二、三大因素决定资产质量

资产质量的稳定取决于多个因素,包括客户定位、获客渠道以及风控系统。

在目标客户的选择上,乐信偏好于有受过良好教育的年轻人群体,这些未来步入中产的年轻人永远是消费市场中成长性最大的群体,而且资产质量亦会随着收入上升,越来越好。

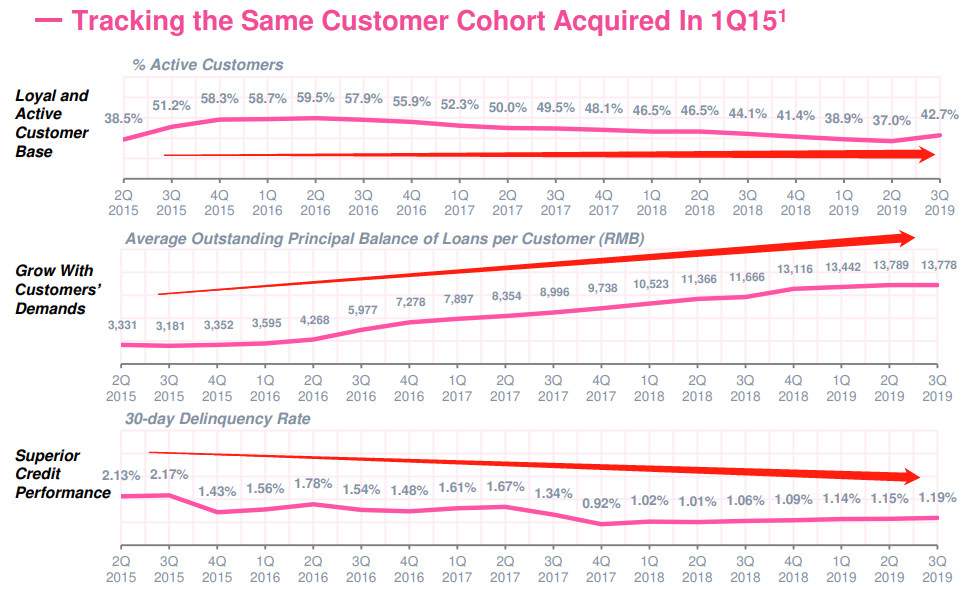

乐信长期追踪着一群于2015年Q1首次光顾的客户,这些人到了现今仍有超40%是活跃用户。

他们对乐信的粘性基建于一个正向循环,随着在乐信发生的信用行为表现良好、以及信用历史渐多,在被授予的额度越来越高的同时,借款利息也会下降,反过来进一步增他们加对乐信的粘性。

从下图看到,这群客户的平均借款金额不单越来越大(从3,331元增加到13,778元),资产质量亦趋好,逾期率从初期的2.1%水平下降至1%左右。

来源:乐信

在获客渠道方面,乐信拥有分期乐这个重要的场景及流量优势。

今年以来,分期乐动作频频,不但增加了与其他电商平台的合作,更通过“乐卡”发力线下消费场景,为更多的用户提供分期消费服务。

得益于此,乐信旗下的分期乐商城Q3 GMV达21亿,同比增长49%。根据报导,于双11当天凌晨,分期乐商城不到10分钟交易额破亿,时间比去年缩短一半。

另一方面,乐信的付费会员产品已经服务近150万人次,广受年轻人喜爱。

互金行业是一个庞大的市场,没有谁能够垄断。对于没有场景的企业,只要拼运营效率和服务,还是有相当多的发展空间。

仍然,场景的重要价值在于稳定的获客来源。

以趣店为例,与乐信同样都是从消费分期起家,但其后两家公司走上了不太相同的发展道路。

趣店从发展现金贷、进军汽车分期、直到目前经营开放平台撮合用户和金融机构,业务经历多番转折;

乐信则一直专注于分期电商,今年更以“消费”为出发点展开布局,持续打通更多线上线下的渠道,以满足更多人群的分期消费需求。

2017年,趣店注册用户数为6,240万人,乐信为2,390万;2019年Q3,二者的注册用户数分别为7,830万以及6,260万人。

基于乐信一直专注于消费赛道,二者的差距已大幅缩小。

从增速看,乐信注册用户数连续八个季度保持高两位数增长,而趣店与蚂蚁金服分道扬镳后增速严重放缓,过去几个季度均只有10%左右的增幅。

消费场景不但能带来低成本用户,亦很大程度确保了资产质量,这些优势均成为近年来乐信表现远超同行的重要原因。

来源:趣店和乐信

另一方面,乐信获客渠道也包括在线广告投放以及地推。

于Q3,销售及市场费用增加到约5.1亿元,环比增长61%,但整体获客成本从上个季度的243元下降至203元,显示高效的转化率。

根据CFO 曾岩在电话会议中表示,在过去一段时间线上广告投放带来的新客,一般3-6个月就能回本。

除此之外,乐信拥有成熟的风控系统,在创造良好的用户体验的同时,亦做到实时评估用户的风险情况。

消费分期多为小额短期借款,因此客户对对审批和放款速度要求比较高,而乐信自研的鹰眼引擎可以做到98%的订单自动化处理,秒级反馈结果并进行个性化定价,让用户以最小的成本获得想要的服务。

于2019年前三季度,乐信投入约3.1亿元作为研发,在风控技术上的大力投入,也令资产质量一直保持稳健,90天以上逾期率连续八个季度稳定于1.5%以下。

在互金行业上,作为借方的用户,追求的是方便快捷以及低利率的借贷渠道;作为贷方的金融机构,追求的则是稳定的资产质量,以及更多的信用数据历史,好作为参考;而作为双方的中介平台,上述的核心问题均要考虑。

乐信与超100家金融机构达成合作,包括数十家大型银行、保险公司、消费金融公司,目前的新增借款基本都来自金融机构(此数字于2016年为32.4%),这些均反映出机构客户的信任。

金融机构合作伙伴越多,资金越多元化,同时也可突破集团自有资金的限制,维持业务增速,保持领先优势。

来源:乐信

三、结语

近年来监管趋严,也导致了市场对互金行业的商业模式抱有怀疑态度。

但事实上,不论是年轻人提前消费的行为、追求个性化及体验式消费、或是借贷行为互联网化,这些均是真实存在的趋势。

于Q3,乐信的新消费平台战略再次带来成果,不但交出亮丽业绩,亦再次调高全年交易规模。

由此看来,合规合法的企业丝毫不受行业整顿所影响,作为头部金融科技公司,乐信的用户数甚至出现大幅增长。

伴随不合规平台出清,剩下的自然成为必然选择,头部企业的马太效应将越发明显。

对于行业的监管风险,市场过于高估,但对于乐信的成长性,却是相对的低估。目前乐信的市值在20亿美元左右,市盈率仅约6倍水平。

乐信自上市到现在,业务发展和都是相对稳健,一直都积极迎合监管要求,因此我们应该更关注公司发展的主线。

作为中国的新消费人群,90后为代表的年轻消费群体正逐步崛起,他们的新消费需求将对整个消费市场产生多维度的影响。

乐信的新消费平台战略正是针对这群用户,从场景、金融、权益三方面构建起生态体系,目标连接更多线上线下的消费场景,以提供更广泛的分期消费服务。

于乐信而言,这就是他的主线,亦是支撑其成长的一大逻辑,能够成功抓住年轻人需求的企业,才能拥有更大的增长动力。