01.

G9被吐槽,组织架构被调整

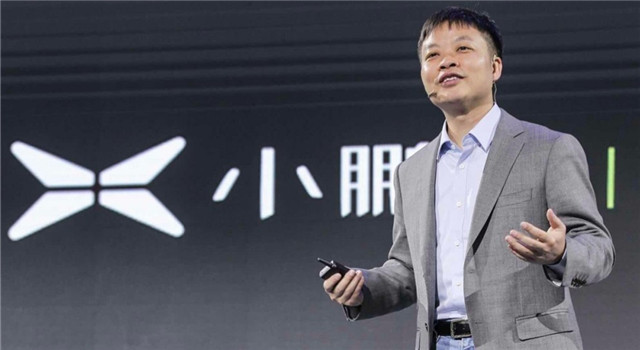

因为销量低迷、股价疲软,小鹏汽车掀起了自创办以来规模最大的组织架构与人员调整。

10月21日,小鹏汽车董事长兼CEO何小鹏发布全员邮件,宣布建立五大虚拟委员会组织和三个产品矩阵组织,前者目的在于拉通公司各条业务线的沟通渠道,提升协作效率,而后者是确保以客户和市场导向为主,端到端的负责产品(含服务产品)全业务闭环。

据悉,五个虚拟委员会包括战略委员会、产规委员会、技术规划委员会、产销平衡委员会和OTA委员会,前三个委员会由何小鹏亲自带队,后两个委员会的负责人为小鹏汽车联合创始人兼副总裁何涛和小鹏汽车副总裁陈永海,两人直接向何小鹏汇报。

而三个产品矩阵是E平台、F平台和H平台,分别负责横向的E、F、H车型产品平台,由小鹏汽车销售副总裁廖清红、小鹏汽车联合创始人夏珩和小鹏汽车车身以及内外饰高级总监矫青春负责,三位负责人也直接向何小鹏汇报。

有业内人士表示,小鹏汽车的组织架构与人员调整规模之大、力度之强,或与其9月21上市的SUV车型小鹏G9有关。

小鹏G9是小鹏汽车最重要的一款旗舰车型,肩负着品牌向上的重任。在发布会上,何小鹏十分自信地表示,小鹏G9是“50万以内最好的SUV”,将接棒保时捷成标杆,明年销量超过奥迪Q5。此前,何小鹏甚至在财报电话会议上向投资人承诺,将通过小鹏G9等车型提升单车售价,从而改善公司毛利率。

然而何小鹏很快被现实打了脸。小鹏G9发布后,其高价低配的策略和冗杂的产品配置立即招至如潮恶评,引发了严重的口碑危机。小鹏汽车在发布会后紧急调整市场策略,并在第三天公布了新方案,相比原方案,新方案不仅改变了车型配置,甚至还变相降价了两万元。上市不到48小时,便推翻所有产品定价,小鹏汽车创下了新车上市后最快降价的记录。

不过,相比产品失利,小鹏汽车的股市表现更加一言难尽。截至10月28日美股收盘,小鹏汽车的股价下跌7.5%至历史最低点,周内累计下跌16.2%,已是连续11个星期处于下跌态势,跌幅高达72.1%,市值蒸发超过2000亿元。

种种迹象背后反映出的事实是,小鹏汽车或已进入寒冬期。

02.

昔日销冠,现销量低迷

根据2022年9月交付量排行榜,小鹏汽车的交付量为8468辆,其中,小鹏P7交付4634辆,小鹏P5交付2417辆,小鹏G3i交付1233辆。2022年1-9月,小鹏汽车累计交付98553辆,同比增长75%,超过了2021年全年交付量。

表面上来看,小鹏汽车的交付量似乎并不差劲,但如果具体到最近两个月的交付量情况,其表现却难言乐观,并且掉队迹象愈加明显。

8月,小鹏汽车交付量为9578辆,排在哪吒汽车、零跑汽车和蔚来之后;9月,小鹏汽车交付量进一步下滑,同比下降18.78%,环比下降11.6%,不仅不如广汽埃安、哪吒汽车、理想汽车、零跑汽车和蔚来,甚至连AITO问界也不过,成为了唯一一个交付量下跌的新能源汽车厂商,并且还被挤出了第一梯队。

按照小鹏汽车的规划,其在2022年的交付目标为25万辆,力争向30万辆冲击,然而2022年前三季度已过,小鹏汽车交付量尚不足10万辆,仅完成了年度目标的39%,以其目前的交付量水平而言,小鹏汽车距离25万的交付目标存在较大差距。

如果再往前梳理,2022年1-6月,小鹏汽车、哪吒汽、理想汽车、零跑汽车和蔚来的交付量分别为6.89万辆、6.31万辆、6万辆、5.19万辆和5万辆,彼时小鹏汽车以微弱优势成为造车新势力销冠。

但在三季度,小鹏汽车颓势渐显。2022年1-9月,哪吒汽车、小鹏汽车、零跑汽车、理想汽车和蔚来为造车新势力前五名,交付量分别为11.12万辆、9.85万辆、8.76万辆、8.69万辆和8.24万辆,小鹏汽车不仅痛失销冠,而且还被第二梯队的哪吒汽车超越。

小鹏汽车的情况之糟糕,早已在其财报中表现了出来。

2022年上半年,小鹏汽车的亏损进一步扩大,其净亏损为44.02亿元,与2021年同期相比亏损扩大了122.21%,意味着上半年每卖出去一辆车平均亏损6.38万元。值得一提的是,小鹏汽车在2020年和2021年的净亏损分别为27亿元和49亿元,两年半累计净亏损120亿元。

亏损的一大原因指向了其毛利率处于较低水平,2022年上半年,小鹏汽车的毛利率为11.6%,与2021年同期持平,横向对比一下,理想汽车的毛利率为22.09%,远远高于小鹏汽车。

在此背景下,小鹏汽车曾将希望寄托于小鹏G9,“小鹏G9不仅会帮助小鹏汽车实现销量的快速增长,且有助于公司毛利率的提升。”何小鹏曾表示,“随着G9和后续新平台以及新车型的推出,我们将结构性地改善车型毛利率。我们中长期的目标是将公司整体的毛利率提升到25%以上。”

眼下,小鹏汽车的希望显然已经破灭,种种迹象表明,小鹏汽车已处于掉队边缘。接下来其能否在日趋激烈的淘汰赛中生存下来,此次组织架构与人员调整或是一个转折点。

03.

新能源汽车市场竞争加剧

事实上,不止是小鹏汽车,以“蔚小理”为代表的造车新势力正面临来自传统汽车厂商的冲击。

比如AITO问界,其9月交付量达到10142辆,延续8月份增长势头,交付量再创新高,实现连续两个月单月交付量破万;再比如极氪汽车在9月交付了8276辆新车,环比增长15.5%,累计交付突破45000台,连续刷新纪录,再创月交付量新高。从交付量上看,传统汽车厂商对的新能源品牌已对“蔚小理”造成了巨大的冲击。

9月6日,在第四届全球新能源与智能汽车供应链创新大会上,全国政协经济委员会副主任、工信部原部长苗圩表示:“新能源汽车渗透率达到25%的目标大概率可提前3年,即在今年实现。”此前,《新能源汽车产业发展规划(2021-2035年)》提出,中国新能源汽车渗透率目标为在2025年达到25%。

新能源汽车渗透率目标提前实现,也意味着传统汽车厂商的新能源汽车品牌正在迎来突围的窗口期。

目前,传统汽车厂商全面转向新能源汽车赛道的进度屡屡加速,新能源汽车竞争格局正被重塑。10月20日,广汽埃安已完成A轮融资,按照规划,广汽埃安挂牌时原计划融资150亿元,而最终融资总额已超180亿元,募资规模超出原计划22%。

此外,奇瑞汽车也加速上市步伐。2020年奇瑞汽车提出加速上市计划,目标于2022年登陆资本市场。2022年9月,奇瑞控股董事长、奇瑞汽车董事长尹同跃就上市事宜表示:“增资扩股完成后,奇瑞已将加快上市工作提上重要日程。”

“相比之下,‘蔚小理’有先天性不足,比如其资金短缺、规模较小。与传统汽车厂商相比,造车新势力在供应链等方面并不占优势,同时,随着传统汽车厂商的新能源汽车品牌纷纷上市,造车新势力面临的困难将会更大。”一位新能源汽车行业人士向DoNews(ID:ilovedonews)表示。

从交付量情况来看,小鹏汽车受到的冲击远比竞争对手更为严重,现阶段,小鹏汽车的销量主力车型仍是两年前推出的小鹏P7,但随着新能源汽车赛道愈加拥挤,小鹏汽车急需新车型承接销量增长,以证明其具有充分的产品竞争力和市场可延续性,小鹏G9担负了这一重任,然而却遭遇出师不利。

不容置疑的是,面对市场环境的变化和竞争对手的步步紧逼,小鹏汽车已经走到了必须要破釜沉舟的地步。