一九二七年,英国人发明了世界上第一种功能饮料,命名为 Lucozade。而二零二一年,东鹏上市的一周内连续多个涨停板,现在市值一达760亿。

功能饮料从诞生到中国功能饮料第一股上市一共走了接近百年,在国外功能饮料已经发展了几十年后,到90年代初,功能饮料才在我国市场出现,最初主要消费者是那些从事高强度体力劳动或长时间需要集中精力工作的劳动者,例如司机、医护人员和蓝领工人等。但随着功能饮料的不断渗透和下沉,消费者范围扩大到学生、白领等群体,消费场景也从加班、熬夜、运动扩展到旅游等领域。

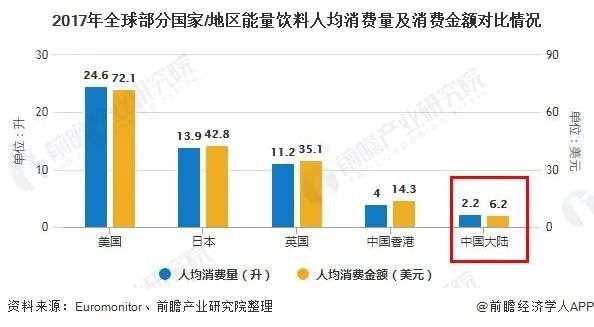

据浦银国际数据显示,中国人均消费功能饮料2.2升,年消费量约为6.2美元,人均消费量仅为香港地区的50%,也只有日本、美国等功能饮料消费量较高地区的10%-15%。从长远来看,中国的功能饮料市场仍有很大的发展空间。

东鹏集团上市后,从资本市场上能够看到大众对功能饮料第一股的热情,但东鹏能否撑起这个未来极具想象力的市场空间?后续可以持续关注东鹏的营销方针与战略部署。

闷头狂奔的东鹏,从一开始就瞄准了第二

其实,所有功能饮料厂家首先要感谢在长安街派发红牛的严彬,让功能饮料被中国人接受,一瓶一瓶的卖出去后,才有了现在的功能饮料市场。

这个市场在诞生之初就很小,但在饮料市场细分后,因其高增长率、高毛利、低门槛,吸引了包括东鹏饮料在内的众多企业进入这个市场。

据Frost& Sullivan称,2014-2019年,包括功能性饮料在内的饮料市场规模从580亿元增加到1120亿元,成为继包装饮用水和果汁饮料之后的第三大饮料市场。

而东鹏特饮从混乱的底层厮杀中成功突围而出,利用对于广东地区的地面渗透,至今保持着第二的市场地位。

图片来源:浦银国际。

有趣的是,东鹏看似在以挑战者的姿态与红牛PK,实际却采取了“追随者策略”,以先紧后松的策略模仿细分市场的“领头羊”。从而,东鹏这个所谓“挑战者”,丝毫未对“领头羊”红牛构成太大的威胁,甚至连出正面冲突都不曾有。

东鹏在市场上与红牛保持一定距离,研究打法和标准配方,一般以价格为导向,力图全面覆盖红牛不愿占领的低端市场。相反,红牛会很高兴地与东鹏分享这个自己不愿意花力气去培育的三四线市场。这样就避免受市场指责红牛太过强势和垄断,这也可以看作是在替红牛做底层消费者教育。

具体东鹏是怎么做的?

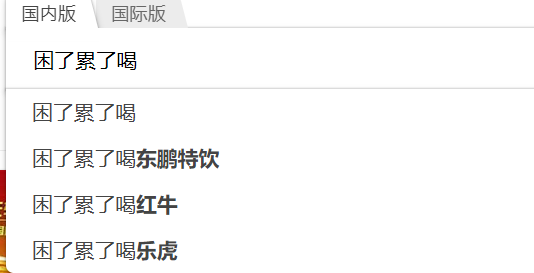

一句广告词“困了累了喝红牛”被超过2亿的宣传费用带进千家万户,东鹏调换了词组顺序后,就变成了自己的Solgan进行宣传。

(1998年红牛广告横幅)(东鹏广告词)

东鹏特饮可以被看作是“低配版红牛”,不管是广告词还是定价都透露着一股“正品山寨”的味道,2009年东鹏推出pet瓶塑胶瓶装,产品开始全面模仿红牛,包括了产品配方、包装颜色和这句广告语。

但也有差异化的体现,东鹏特饮采取低价战略,红牛6元一瓶已经在中国卖了很多年,而东鹏一瓶3.5元,在净含量相同的情况下,价格仅为红牛的58%。

甚至东鹏为了抢占低端市场,在3.5元一瓶的售价上推出买一赠一等主打性别比的促销活动,吸引工作时间较长的司机、蓝领工人、快递员以及医护工作者。

“熔财经”认为,国内功能饮料目前的格局虽然复杂,但策略相对原始。归根结底还是东鹏在学红牛,其他后来者则都在学东鹏,这带来了功能饮料市场的蓬勃发展,各方推出各种促销装用于打市场的同时,也都在物流、广告宣传等多个层面上砸下了重金,刺激了国内疫情后经济的复苏。

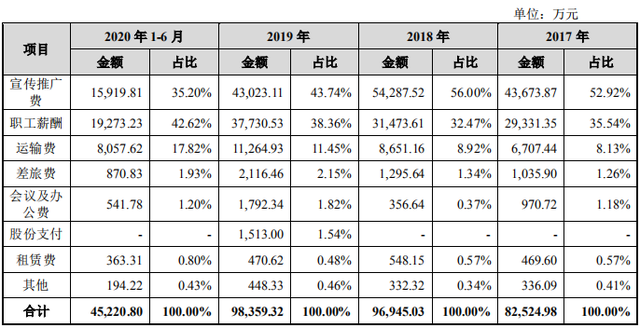

成功的营销策略让东鹏“一年比一年挣钱”,根据财报显示2018~2020年,东鹏饮料分别实现营业收入30.38亿元、42.09亿元、49.59亿元。净利润分别为2.96亿元、2.16亿元、5.71亿元、8.12亿元。

东鹏饮料因为优异的营销+良好的经营策略,终于在2021年开花结果,连续多个涨停板,股价从46.27发行价在6月3日涨到107.31元,呈现出令人瞠目结舌的上涨幅度。

困了累了,到底喝什么?

我们对东鹏的董事长也做了一个调查,发现东鹏董事长林木勤在2003年接管东鹏之前,其身份是华彬集团红牛产品代工厂的厂长,对于红牛的配方、原料采购渠道、技术研发、生产环节以及销售渠道等环节都了然于胸。他比任何人都清楚性价比对于功能饮料的重要性。

林董作为在广东创业多年的工厂老板,了解广东地区劳动力构成情况。在深圳创办的东鹏选择了东莞作为第一站,一是避开百事可乐在同年进入中国深圳的锋芒,同时收获2000年后东莞因外来务工人员而人口暴增的红利。

在目标人群、主攻地点选定后,林董所带领的东鹏特饮在东莞市场一年销售2万箱,2012年在当地完成营业额1个亿的完美战绩。东鹏的基因里在当年就刻下了“三四线”的印记。

(百度长尾词)

从长尾词来看,乐虎也不得不提到,达利集团相信大家都知道该如何做产品,这里不再赘述。2013年达利看到功能饮料市场推出乐虎,兼顾红牛和东鹏的标志性产品形态,250ml乐虎罐装售价为5元,比同容量的红牛便宜1元,比东鹏同容量的还要贵1.5元,属于中间档商品。

乐虎价格虽然比东鹏高,但架不住达利集团经销商多,全面覆盖中国一至四线城市,用极其恐怖的速度推进乐虎的市场触达,2014年全年即达到3.5亿营业额,一举超过启力牢牢占据功能饮料老三的位置。

“熔财经”认为,功能饮料目前的局势很微妙,破局者可能就出现在达利与东鹏之间,但双方的竞争已经进入刺刀阶段,东鹏截至2020年经销商数量定格在1236位,四分之一在广东、广西壮族自治区内。

而达利集团经销商在2015年就达到3951位,覆盖率远远大于东鹏,在2015年的达利集团招股书上有明确写到,全国在建16个战略性布局生产基地,包括32个食品及饮料相关工厂。

2019年后达利将乐虎归入饮料业务大类,不再公布具体销售数据,但根据2017年集团数据来看,乐虎以5亿元销售额在赶超东鹏的路上已经愈发近了。

东鹏IPO招股书中也有明确的战略布局生产基地,受困于东鹏自己的运输规则(广东省内东鹏承担,广东省外经销商自己承担),导致了外地的经销商拿货欲望不强。这也导致经销商脱离与变动的情况比较频繁,对于东鹏的稳定也有非常大的影响。

相信以林木勤董事长在功能饮料奋斗20年的经验,东鹏比竞品同行们更清楚运输不到位、市场覆盖不全面就会导致这类型问题的发生。想要避免就要向达利集团学习在中国大地上广播种,在每个大区都能精准供货,降低成本。

东鹏的野望,吃下中国北方市场。

目前东鹏的生产基地相对来说困于广东广西两地,安徽基地作为北方市场唯一生产基地,本次上市筹集的15亿资金当中,50%将用于华南、重庆两座生产基地建设。

若完成招股书中的规划,东鹏将拥有6个生产基地,以减轻运输成本占总成本的比例,而北方只有安徽一个生产基地,产能有限,很难跟上北方市场的发展步伐。

这两个基地将减轻西南地区的运输和生产压力,2018年东鹏物流平均运价高达每吨248.76元,占货物成本的3.26%。

(图内为成本总占比,功能饮料单品占比为3.26%)

据搜狐网与联商网新闻,为了北方市场,东鹏更是挥舞着锄头挖走了香飘飘与加多宝的高管(前香飘飘营销中心总经理卢义富、加多宝前推广总监吴兴海)担任公司高管,这两位就是为品牌打开北方市场的排头兵,从之前的履历上来看,都非常擅长北方市场的开拓。

针对北方市场,推出500 ml大瓶装,一年产能增长9倍,是东鹏旗下产能增长最快的产品,在营收方面也取得了可喜的成绩,从2017年的27.68%增长到2018年的54.12%。

业内专家指出,500 ml大瓶装酒虽然使营收增长最快,但牺牲了250 ml更高的毛利润,而2018年更是东鹏的第一次利润低于49%。

东鹏集团在招股书中明确解释:集团2018年毛利率低于全年营业收入的主要原因是开拓华中、华北、西南区域,新的经销商集中在以前没有涉足的地区,导致运输、生产等成本增加。不过,在东鹏以牺牲毛利率来开拓北方市场的壮烈举动下,北方市场的不认同也接踵而至。

“熔财经”与一位东鹏的北方经销商聊天当中得知:如果有更好的品牌,第一时间就会放弃东鹏,无论广告再好,知名度再高,北方人就更加认可红牛,东鹏线下卖不动是常态,压在手上的货太难受了,总不能自己喝吧。

三座大山,压得东鹏只能死命奔跑

首先是乐虎、能量体质、XS等品牌在后面穷追猛赶,而老大红牛又在将醒未醒之时,功能饮料市场瞬息万变,用户的喜好也难以捉摸。在前路尽是迷雾的情况下,东鹏能否借上市的机会摇身一变,走出自己的路,很有想象空间。

对于功能饮料目前的现状,加华资本董事长宋向前则公开表示:红牛在中国发展了20多年,分支机构垄断加上网点布局,占据了80%以上的市场。乐虎则是达利的一把利剑,利用达利超过万家的经销商渠道,把控着整个乡镇。相对于红牛和乐虎,东鹏在营销方面还有待拓展和完善。

宋董看得很透,东鹏在前有虎后有狼的现状下,东鹏在上市前给经销商分红,力图捆绑经销商的心,2017年分红8700万,2019年1.4亿;在递交招股书前半个月,在2020年分红3.6亿。

这一举措能否让经销商归心“熔财经”不敢断定,但从东鹏的决心来看,分出必要的资金对于市场状况来说确实起到了效果。

其次,东鹏的产品线单一是尽人皆知的,在功能性饮料之外的产品线,柠檬茶、袋装水和陈皮特饮等,目前东鹏的体量还不足以支撑东鹏,相信很多不在广东的朋友都很少见到,更别提东鹏之前推出的一款产品东鹏加気(对标元气森林)。

杨紫代言的陈皮特饮并未收到很好的效果,在广东省外有没有人喝陈皮饮料“熔财经”不敢胡说,但在湖南从未见过售卖。不然在好奇心的驱使下,肯定会买一瓶试试看。

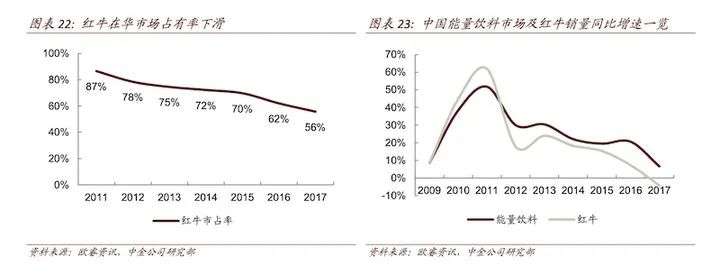

第三个问题,红牛这个庞然大物,什么时候能和泰国天丝打完经营权是20年还是50年的陈年老官司,什么时候就是整顿中国功能饮料内务的时候。

在红牛醒来之时,东鹏能否摆脱目前单一产品的困境显得十分重要。

目前功能饮料的市场竞争可谓是刺刀见红,功能饮料的市场格局早在2015年已经成型,但东鹏似乎并未从红牛与天丝的较量中获得更多的市场份额,错失大好良机。

现在东鹏在广东市场占到60%的收入,那么剩下的中国大地总销售额才占到东鹏40%的收入,在其余地区的功能饮料市场,乐虎、 XS、能量体质等部分产品可以预见的是联合抗击东鹏蚕食广东/广西壮族自治区以外的功能饮料市场。

“熔财经”从多角度观察中国功能饮料市场,虽然功能饮料是饮料市场当中成长最快的细分领域,但其发展从2015年至今,市场增速每年都在放缓,市场饱和的天花板即将到来。

在这样的市场环境下,东鹏能否借助资本力量,像上市前铺天盖地宣传的“中国功能饮料第一股”一样,将红牛从56%的市场份额持续拖下去,直到自己成为功能饮料一哥,值得我们持续关注。

参考文章:

加多宝:《挖角加多宝高管加盟,东鹏特饮拒做“消失的老三” 》

香飘飘:《香飘飘人事变动 5位高管近一个月内相继离职》

*本文图片均来源于网络

头图来自:IC photo