今年以来,在经济继续承压与货币放水两大宏观因素的共同作用下,以消费医药、食品饮料领域的“核心资产”再次受到市场追捧。然而,在资金抱团以及市场风格存在明显偏好的背景下,不少个股已然被炒到百倍乃至千倍的市盈率。相信在不久的将来,很多公司的业绩表现都将“愧对”投资者的热情。

在这个结构性风格明显的行情中,如何选择到性价比较好、或者兼具成长性的价值股,显然比简单地追逐热点要有意义。

自2015年1月上市算起,晨光文具总市值已经由上市之初的72亿元增长至如今的630亿元,5年增幅已经接近9倍。按照目前的上涨势头,晨光文具很可能在不久后将成为A股下一个Ten bagger(十倍股)。

晨光的产品就是常见的中性笔等办公文具,既没有白酒的高毛利率,也没有芯片股那样的高科技概念。就在公司上市之初,市场对其看空之声也不绝于耳。

但就在人口红利消失、无纸化办公担忧下,晨光文具硬是靠着2元一只的中性笔,在去年突破百亿的营业收入,实现了10亿的净利润。2011年至2019年,晨光营业收入复合增速为29.06%,净利润复合增速高达30.13%,这一业绩放眼整个A股都是不可忽视的存在。

“贸工技”稳健发展,研发投入是关键

身为潮汕人的陈湖雄17岁高中毕业后就从事文具推销工作,后成为销售规模过亿的文具代理商。1997年,亚洲金融危机爆发,陈湖雄所代理的韩国品牌生产企业不幸破产。经过商议,陈湖雄以及兄长陈湖文、胞姐陈雪玲决定自创品牌“晨光”,由此开创了一条中国文具的创新之路。

如果说我国古代毛笔代表着书写工具的开端,美国人在1884年发明的钢笔在近代被广为使用。1984年,日本人研发出的中性墨水笔已成为目前最主流的书写工具。

看似简单的圆珠笔,制造起来却并不容易。其中,仅笔头的制造就有20多道工序,还要保证笔头球珠与球座体间隙始终在3微米之内,精度要求非常之高。技术含量甚至比手表零部件还要高。

2016年,一则“中国居然造不出圆珠笔头”的新闻曾广为流传。文章指出,尽管中国年产圆珠笔已达400多亿支,但是核心部件笔头却只能依赖进口。因此,晨光刚建厂的头几年,笔头、墨水等重要配件原料都是从韩国、日本、德国等国家进口,产品利润十分微薄。

陈湖雄虽然做代理生意出身,却对技术投入十分重视。经过持续的研发投入,2002年,晨光K35问世,成为我国首款具有自主知识产权的按压式中性笔。在此之后,公司不断完善研发机制,自2017年开始,晨光文具研发费用已经过亿元大关,并且仍在持续增加。2019年,公司研发费用达到1.6亿元,同比增长40.35%。

对于遵循着“贸工技”路线发展的晨光文具来说,对技术的重视与研发的投入无疑是公司获得成功的关键因素之一。目前,晨光文具笔头加工技术已经处于行业领先地位,公司中性笔年产量已经超过50亿支,市场份额约在20%,位居行业第一位。

发力B端+品类扩张,业绩增长助推器

除了研发领域的投入外,晨光文具对办公直销业务领域的扩张,以及围绕在大文具领域的品类拓展,也成为公司业务保持高速发展的两个重要因素。

在中性笔产品突破核心技术后,晨光一方面通过渠道的拓展,不断提高终端零售市场的覆盖率。另一方面,公司又在2012年成立子公司晨光科力普,向以直销为主的办公业务发起冲击,并取得了良好的成果。

▲科力普放量增长,资料来源:公司公告,华安证券研究所

办公直销是指办公用品企业以定向营销、直营店、电子商务等方式实现直接销售,产品涵盖办公用品、办公耗材、办公设备等领域。在我国,直销业务的客户主要是政府机构、大型央企、500强企业和有一定规模的企业客户。

实际上,办公直销业务的市场容量远高于传统零售市场。数据显示,我国学生文具市场规模在500亿元左右,办公文具零售市场容量在900亿元左右。然而,大办公用品直销市场容量却是万亿量级(包含IT设备等产品),并且行业增速要超过传统的零售市场。

2019年,晨光办公直销业务实现销售收入36.58亿元,占比已经达到32%,超越公司传统零售办公文具(21.07%)、书写工具(19.63%),成为公司第一大业务收入来源。

但若对比万亿的市场空间,晨光目前直销收入占比还不足1%。相比公司在学生文具15%、零售办公文具20%的市场率来说,公司办公直销业务的未来增长空间仍然很大。

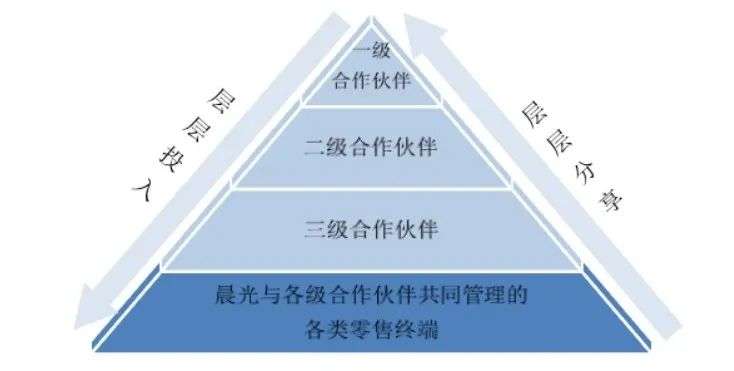

除了对B端的发力之外,晨光文具也在零售上进行了拓展。长期以来,晨光传统业务主要依赖代理商-经销商这一传统模式进行发展。依靠着独特的“层层投入、层层分享”的伙伴金字塔营销模式,利用为校园周边文具店免费制作带有“晨光”标识广告牌方式,快速的抢占了校园市场。截止到2020年3月末,晨光有效终端已经超过8.2万家,位居行业首位。

▲“晨光伙伴金字塔”营销模式

晨光向精品文创零售的布局,已成为其业绩增长的关键因素。2013年开始,晨光又先后成立晨光生活馆与九木杂物社,其中,晨光生活馆定位于8-15岁人群,产品多为文具品类,主要依靠新华书店渠道进行发展;九木杂物目标客户则定位于15-35岁的年轻女性及其家庭成员,产品涵盖文具文创、益智文娱以及实用家居类产品,依靠各地购物中心进行发展。

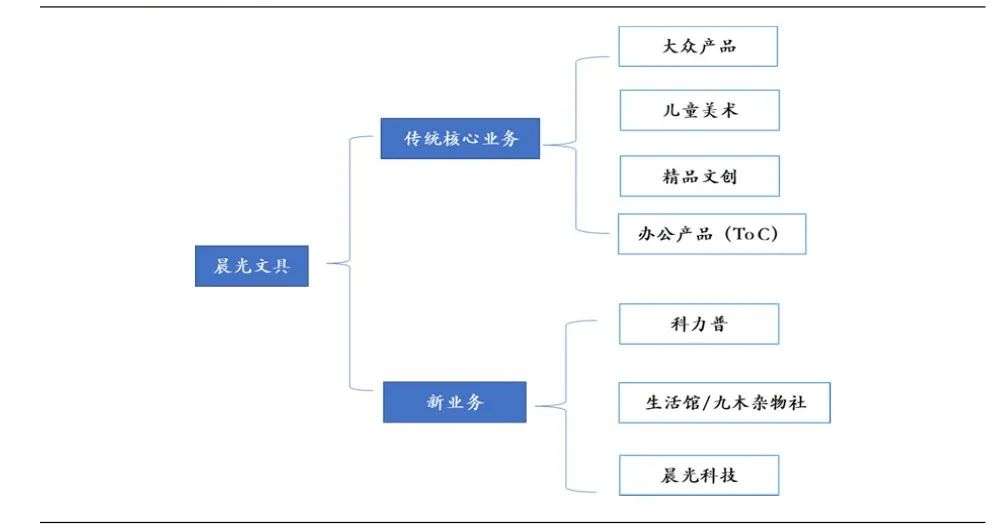

而通过2015年成立晨光科技主要负责传统零售的线上渠道业务,与上市之时相比,晨光文具目前的收入构成已经发生了很大变化。

2019年年报数据,公司以办公直销、精品零售(晨光生活馆/九木杂物社)等为主的新业务收入占比已经超过40%。对于晨光传统零售业务来说,这一块相当于纯增量,应该出乎了很多投资者的意料,也是公司业绩屡超预期的一个根本原因。

▲晨光的业务模式,资料来源:公司公告,华安证券研究所

此外,晨光正在加大对文具行业资源整合与并购,这意味着洗牌已开始加速,头部企业进一步吞噬市场,文具行业寡头格局将进一步巩固。2019年7月,晨光文具出资1.93亿元收购了安硕⽂教56%的股权,强化了自身在⼉童美术领域的布局。据了解,安硕⽂教是⽊杆铅笔知名品牌马可(MARCO)的母公司,其铅笔年产量约占全球市场的10%。

随着消费升级的持续,儿童美术已经成为文具市场一个快速增长的细分赛道。而晨光自2016年开始就不断对其进行布局。通过本次收购,晨光拥有了全球领先的⽊杆铅笔产业供应链资源,并强化了自身在儿童美术中⾼端产品阵营竞争优势。

如果说技术实力与渠道优势是晨光早期成功的两大原因,直销业务(办公文具直销及零售大店)与品类扩张则是公司未来发展的新看点。考虑到1500亿元的传统文具零售市场和万亿规模的办公直销市场,目前营收刚过百亿的晨光文具未来的增长空间还没有见顶。这也是晨光文具目前动态市盈率虽然已经突破60倍,股价依旧坚挺的原因。

而晨光文具在8月8日发布公告称,公司实际控制人陈湖文与其他两位股东因自身资金需求拟减持公司股票,市场担心会对股价造成冲击。且不说三位股东合计拟减持合计仅为股本的0.88%,其实,标的的选择首先要判断长期的趋势,趋势看对了,如果你坚信这是公司未来发展的很好,那么,股价短期的回调反而是上车的机会。

涨幅已经接近9倍的晨光文具,会在不久后将成为A股下一个10倍股吗?