“海尔兄弟”合体,435亿私有化能否打赢家电业务翻身仗?

酝酿七个多月后,海尔集团旗下港股上市公司海尔电器私有化方案正式出炉。近日,海尔电器与其控股股东海尔智家联合发布公告,宣布海尔智家拟以协议安排的方式私有化海尔电器,预计总价约为435亿元。

有着“中国管理教父”之称的张瑞敏再次创造出一个经典案例,“海尔兄弟”也实现合体。此次交易完成后,海尔电器将从港交所退市,成为海尔智家全资子公司,而海尔智家将登陆港股。海尔集团家电业务借此整体呈现给资本市场,业内观点认为,这将成为其利润和估值修复的信号枪。

市场对此作出积极响应。8月3日,海尔智家涨停,海尔电器收盘亦上涨超7%。但与另外两大家电巨头相比,无论在盈利能力,还是在市值上,海尔智家都存在明显差距,其能否借此打一场翻身仗还值得观察。

私有化总价达435亿 市场反应积极

根据此次公布的交易方案,海尔智家将以换股的方式全部邀约海尔电器的港股股份。具体而言,参与本次交易的海尔电器股东(除海尔智家或其附属公司外,下称计划股东)将获得新发行的海尔智家H股股份作为对价,换股比例为 1:1.60,同时海尔电器还将向计划股东以现金方式按照1.95 港元/股支付现金付款。

目前,海尔电器已发行近28.17亿股,海尔智家及其一致行动人直接或间接持有海尔电器已发行股份的58.41%,其中海尔智家及全资子公司香港海尔持有的45.68%股份不作为计划股份的一部分;海尔智家一致行动人HCH(HK)及关联董事合计持有的12.73%股份,以及海尔电器其他股东持有的41.59%股份,即合计54.32%的股份将作为计划股份。

此次海尔智家H股价值的预估范围为16.45元/股-16.90元/股(约为18.23港元/股-18.72 港元/股),加上每股计划可得的现金付款,海尔智家H股的价值中值为28.43元/股。这较私有化公告发布前30个交易日海尔电器平均收市价24.55港元溢价约28.34%,较此次公告前1交易日收盘价26.85港元溢价约17.35%。

方案生效后,海尔智家将总共发行 28.57亿股H股股份(其中向计划股东发行24.48亿股),同时海尔电器将向计划股东支付总金额为34.82亿港元的现金付款,即计划股东在私有化方案下可获得的海尔智家H股股份及现金付款的理论总价值(即私有化海尔电器交易的总价)约为人民币429.79亿元-440.73 亿元,基于预估中值的总价约为435.26亿元人民币。

这也意味着,这两家上市公司的股权和组织架构将会重构。协议生效后,海尔电器将成为海尔智家的全资附属公司,并从港交所退市,计划股东将成为海尔智家H股股东,海尔智家则由此以介绍方式于港交所上市,从而实现“A+D+H”的资本市场布局,海尔集团家电业务也借此实现整体上市。

实际上,早在去年12月,海尔智家欲将海尔电器私有化的消息便在市场流传。当时海尔智家承认正在初步探讨私有化海尔电器的方案,随后多次发布进展公告。7月30日,海尔智家因此停牌,海尔电器当日便停牌,市场便推测其私有化方案或将浮出水面。

此次私有化方案公布后,资本市场给出积极反应。8月3日,海尔智家和海尔电器复牌后均大幅高开,前者封上涨停,后者盘中涨幅一度达到9%,反映出市场对私有化交易看好。富瑞、花旗等机构也发文称,此次交易将为海尔智家带来长线协同效应。

破除双平台结构 家电业务走向统一

海尔智家的前身是青岛海尔,1993年A股上市,海尔电器则是在2005年通过中建数码以反向收购的方式实现港股上市。但长期以来,作为海尔集团旗下家电业务的两大上市平台,外界对这种双平台股权结构多有芥蒂,海尔集团曾经要将海尔电器打造成集团旗下白色家电旗舰上市公司,并进行优质资产注入,一度让海尔智家的定位显得尴尬,由此带来的历史遗留问题也长期未得以解决。

家电行业资深分析师梁振鹏对搜狐科技表示,海尔智家和海尔电器之间部分业务有重叠,处于同业竞争的状态,而且存在关联交易,这不利于上市公司经营效率的提升,也不利于管理效率的提升。

这也被认为是海尔智家推动此次私有化的主因。业务方面,海尔智家主营冰箱、冷柜、洗衣机、空调、热水器、厨电、小家电等家电产品,海尔电器主营洗衣机、热水器产品,以及在中国区域内分销海尔集团的电器产品和物流服务。可见双方产品有重叠,存在同业竞争。同时存在销售、管理等多环节的割裂,如海尔集团旗下的高端品牌卡萨帝,其冰箱、空调等业务归属于海尔智家,而洗衣机业务则为海尔电器运营。

此外,这也导致两家公司存在较大关联交易。海尔智家预计2020年采购类和销售类关联交易额分别为401.53亿和51.33亿元,其中海尔电器占比分别达到39.9%和10.9%。管理方面,这两家公司分别有两套独立的董监高班子,但也存在人员交叉情况,如身为海尔智家董事长的梁海山还担任海尔电器董事,担任海尔智家董事、总经理的李华刚也是海尔电器的董事。

这些都影响了海尔集团家电业务统一的布局和管理。光大证券分析师认为,海尔当前复杂的股权和业务架构下,利益、管理一致性存在隐忧,使得产业链运营效率未发挥出应有水平,造成费用冗余、少数股东利益流出,以及冰洗等强势业务与产业地位并不匹配。

通过此次私有化,海尔智家及海尔电器将有效改善股权及管理架构,实现管理团队、员工、股东的利益一致,从而实现减少同业竞争及关联交易、改善海尔智家资产负债结构、合理利用H股资本运作平台并解决海外员工激励问题。梁振鹏认为,海尔电器私有化退市合并到海尔智家之后,有利于公司整体经营决策效率的提升。

更为重要的是,海尔集团的家电业务将借此统一至同一平台,实现在品牌、业务、经营、渠道、管理等多方面的一体化布局和产业链贯通,对于其向全场景智慧家庭解决方案转型升级与落地有着重要意义。

海尔智家方面也表示,交易完成后,公司将经营原分属两家上市公司的全部品类,更好地开展内部深度整合,加速推进全品类、全产业链一体化的管理模式转变,实现产品协同发展和品牌协同管理,有利于加速推进“物联网智慧家庭生态品牌战略”的落地。

光大证券分析师还指出,交易完成后,海尔家电主业的利益将更加统一,海尔智家作为海尔集团家电主业利益主体的定位逐步清晰,管理架构也将逐步厘清,利益一致性的提升和治理的改善将催化利润释放。

资本动作频频 价值迎来重估?

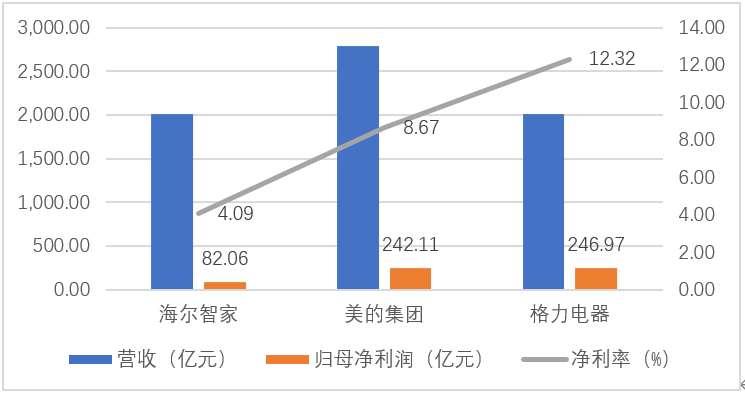

从最近的年度业绩来看,海尔电器2019年的营收和归母净利润分别为758.8亿和73.51亿元,净利率9.69%。同期海尔智家的营收和归母净利润分别为2007.62亿和82.06亿元,增长均回落至单位数,净利率则仅有4.09%,不仅远低于海尔电器,同时在A股三大家电企业中也是最低。格力电器和美的集团去年净利率分别约为12.32%、8.67%,过多的费用支出侵蚀了海尔智家的赚钱能力。

A股三大家电上市企业2019年业绩情况 制图/搜狐科技

此次私有化完成后,海尔智家盈利规模将得以提升。由于海尔电器已纳入海尔智家合并报表范围,因此此次交易对海尔智家资产总额、营收、营业成本、毛利率等无直接影响。但由于此次交易后将实现全资控股,海尔智家净利润将得到提升,以2019年来看,交易完成后,海尔智家净利润将达到121.18亿元,增长近47%,净利率也将略提升至6.04%。

前述光大证券分析师认为,利润规模与格力电器和美的集团的差距,很大程度上导致了海尔智家在市值上的落后,而此次私有化落地将是利润和估值修复的信号枪。截止8月3日收盘,海尔智家涨停后的市值为1308亿元,海尔电器为813亿港元,而美的集团、格力电器分别为5088亿元、3448亿元,长期对海尔智家估值形成压制。

值得注意的是,除了此次私有化之外,海尔系正在启动一系列资本运作。去年7月,海尔电器完成两大业务置换,置入净水业务明晰了水家电+健康家平台定位,剥离了盈利能力稍弱的物流业务。而在不久前的7月29日,海尔智家则拟以40.6亿元转让旗下工业互联网公司卡奥斯54.50%股权,该公司为海尔智家贡献了近10%的营收。

对于出售的原因,海尔智家表示,在家电行业竞争日益激烈的背景下,公司需要聚焦主业,避免多头出击,剥离卡奥斯是对下属产业进行梳理和整合,进一步聚焦智慧家庭主业的举措。市场分析还认为,这也将为卡奥斯未来独立上市提供可能。

一方面整合家电资产上市平台,一方面剥离非家电业务,海尔智家作为海尔集团旗下核心家电平台定位已然清晰。但在家电市场天花板已现且难以打破的激烈市场竞争下,海尔集团能否借此推动战略落地、催化业绩释放还有待观察。