美股28日盘后,FAANG之一的谷歌母公司公布第一季业绩报告。报告显示,Alphabet录得营收411.59亿美元,同比增长13%;净利润68亿美元,同比增长3%。其中,谷歌实现营收409.75亿元,同比增长13.72%;经营利润92.7亿美元,同比持平;营业利润率为19%,较上年同期18%小幅提升1个百分点。

初看上去,谷歌第一季的业绩并不差,但内里却是暗流涌动。

公司CFO Ruth Porat披露,今年前两个月谷歌业务维持强劲,但三月份开始广告收入大幅下降,主要是品牌广告的投放减少所致。

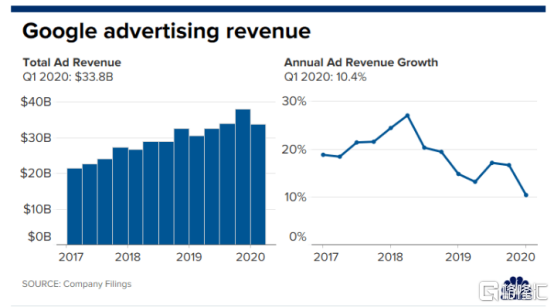

今年首季,谷歌广告收入为338亿美元,同比增长10.4%。该增速为2017年来最低增速。

(图源:CNBC网站)

(图源:CNBC网站)

由于疫情影响,谷歌并未给出第二季度财报指引,但公司表示今年会是“艰难一年”。

在公布季度业绩报告之后,谷歌盘后股价大涨7.61%。昨天交易日收涨8.47%,报1341.48美元,对应总市值9175.34亿美元。

从谷歌透露出的信息片段来看,广告业凛冬已渐渐逼近,其波及的对象除了谷歌之外,其他营收大幅依赖广告收入的Facebook、推特、Snap等社交媒体,或将无一幸免。

1、社交媒体广告业务集体遇冷

今日早上,FANNG另一家公司Facebook亦发布了季度财报。

财报显示,Facebook第一季录得营收177.37亿美元,同比增长18%;净利润为49.02亿美元,同比增长102%。公司报告期内营收大幅超出分析师预期,令盘后股价大幅走高10.46%。

同期内,Facebook录得广告收入174.4美元,同比增长17%,占总收入比例为98.3%。

但该广告收入增速较此前几季还是出现一定下滑。去年第一季,Facebook广告收入同比增长26.43%,之后三个季度增速均在25%以上。

(图源:同花顺iFinD)

(图源:同花顺iFinD)

公司披露,第一季最后三个星期,平台广告需求及广告定价均出现了大幅下滑。鉴于经济不确定性增加,公司不会对第二季及全年营收作出指引。

然而,Facebook表示,在三月份广告收入出现大幅滑坡之后,四月份前三个月广告需求开始企稳,大约与去年同期相仿。平台指四月份广告增幅收窄反映其覆盖大部分国家受有关隔离措施影响。

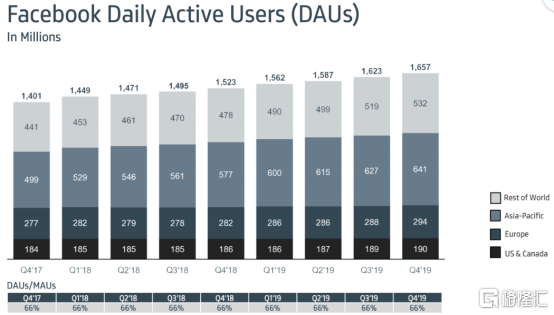

截至第一季末,Facebook的DAU为17.3亿,同比增长11%;MAU为26亿,同比增长10%;家庭月活跃用户(MAP)为29.9亿,同比增长11%。

去年第四季末,平台MAU为25亿,环比增长5000万(2%);DAU为16.6亿,环比增长4000万(2.4%)。

以第一季数据环比去年第四季,平台的DAU及MAU数据环比增幅均明显扩大。

(图源:Techcrunch网站)

(图源:Techcrunch网站)

但该大幅增长的用户数对应的却是广告收入增长的“失速”,说明决定广告主投放意愿的主要因素不是平台的流量,而是其本身的收入情况及对经济前景预期。

虽然Facebook已表示平台四月份广告需求已从三月份下滑转为企稳与往年持平,但市场看空Facebook的声音还是有不少。

RBC分析师Mark Mahaney此前曾表示,其假设第二季度为Facebook受影响最严重季度,不计汇率变动影响,公司广告收入同比将下降21%。第三及第四季度预计增速将为11%及5%,之后公司广告业务将逐步恢复增速。

美股社交媒体板块共有8只个股,除Facebook外,还有三只中概股微博、人人网、陌陌,及Snap、Match Group、推特、Pinterest。

截至最新,社交媒体板块中Facebook、Snap业已披露第一季业绩报告。

Snap第一季录得总营收5.61亿美元,同比上涨44%,大幅超出分析师平均预期营收4.31亿美元。第一季度,平台DAU为2.29亿人,较去年同期1.90亿人增长20%,环比去年第四季2.18亿DAU增长1100万人,远高于分析师预期净增700万人。

根据Snap此前披露,其广告在美国可覆盖75%的千禧一代及Z 世代等 13-34 岁的高付费潜力人群。因此,平台DAU持续稳定甚至超出预期的增长可借而推动广告主增加对其预算投入,部分抵消新冠疫情的影响。

Snap较强的用户粘性体现在营收指标上,就表现为第一季高于外界预期营收的增速。

但受新冠肺炎疫情及宏观环境不确定影响,公司仍未对第二季营收或经调整EBITDA作出预测。

图片社交应用Pinterest月初预计,其第一季收入介乎2.69亿至2.72亿美元,高于市场预期2.67亿美元;MAU介乎3.65亿至3.67亿,同样高于市场预期3.53亿。流动性方面,公司预计截至上月底流动现金为17亿美元,可动用信贷额则为5亿美元。

公司还特意强调了上月中上旬的收入表现符合预期,广告收入保持稳定。

但公司同时还表示,三月中旬开始其广告收入开始出现“sharp deceleration”(大幅减速),且同样撤回对全年收入及经调整EBITDA的指引,理由同样是由于无法预测新冠肺炎对公司剩余时间内经营业绩造成的影响。

上月底,推特CFO Ned Segal就第一季业绩展望表示,新冠疫情已蔓延至全球,过去几个星期对广告业务收入的影响显著增大。虽然平台新增活跃用户达历史新高,但推特仍预计其第一季将录得经营亏损,理由是广告主正在以与用户相反的方向逃离推特平台。

从所有主流社交媒体披露的情况来看,不同口径之下广告业务收入出现滑坡的时间都是三月中下旬。

对于广告主而言,疫情隔离的负面影响来时如山倒,去时如抽丝,影响绝不止于三月下旬的这段时间。

Facebook、推特、Pinterest甚至是用户粘性极高的Snap,恐怕谁也无法躲过这场起始于广告业的萧条。

2、经济下行,你还会投广告吗?

Neil Patel是行内有名的SEO专家。在其个人博客上有一篇疫情对广告主影响的文章,其中载列了一些比较有参考意义数据:

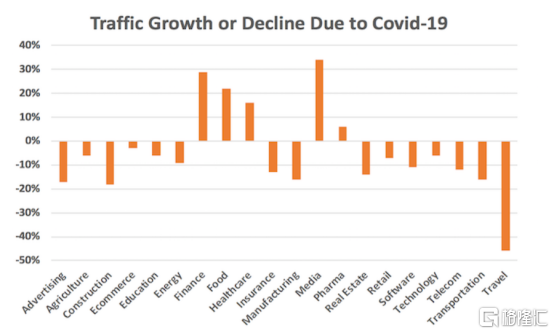

大部分行业的自然流量(即通过免费搜索获得的流量)均将会出现下降,其中的是旅游业、广告业及建筑业,只有能源、金融、食品及传媒等小数行业的自然流量会出现增长。

(图源:Neilpatel.com)

(图源:Neilpatel.com)

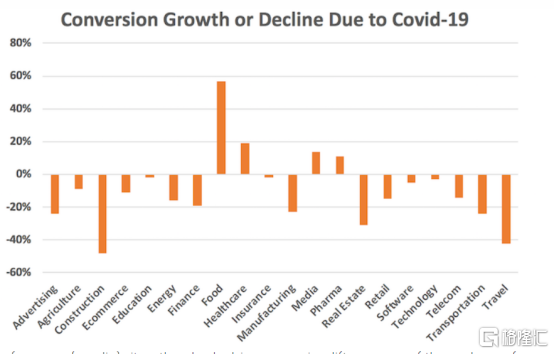

而转化率方面,只有食品、医疗保健、传媒及药品行业的转化率能维持增长,其余行业预计全部出现负增长。

(图源:Neilpatel.com)

(图源:Neilpatel.com)

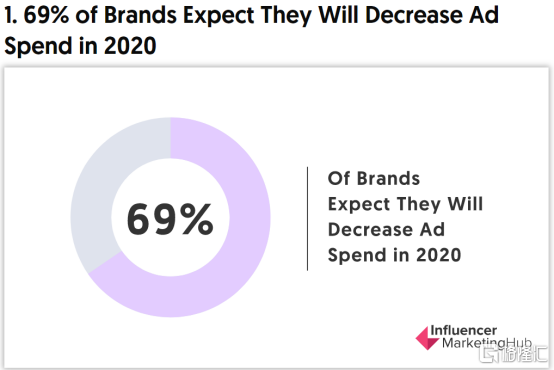

如果以上的行业统计数据还比较抽象的话,可以再来看看品牌的广告投放意愿统计。营销资源整合网站Influencer Marketing Hub三月底对237家品牌开展调查,显示奢侈品及服务业公司对广告投放态度更不定,而传统媒体如杂志社等不少已在削减未来的出版计划。

在全部237家受访品牌中,69%表示今年年内预期将会减少广告支出;65%表示接受调查时已发现公司收入出现下滑迹象。至于剩余35%品牌,Influencer Marketing Hub表示可能属其所在地支柱产业或疫情影响尚未到顶。

(图源:Neilpatel.com)

(图源:Neilpatel.com)

74%的受访品牌表示在公司社交账号上的发布有所减少。另外,品牌广告主表示其投放广告每千次浏览的成本(Cost Per 1000 Impressions,CPMs)及每次点击成本(CPC)出现下降,令其广告支出回报高于往期。

Marketing World and Econsutancy调查了887个英国品牌营销商,39%表示市场对其产品需求出现下滑;61%品牌方预期之后两个季度市场需求将继续下滑;其中有36%认为需求将下滑超过20%。

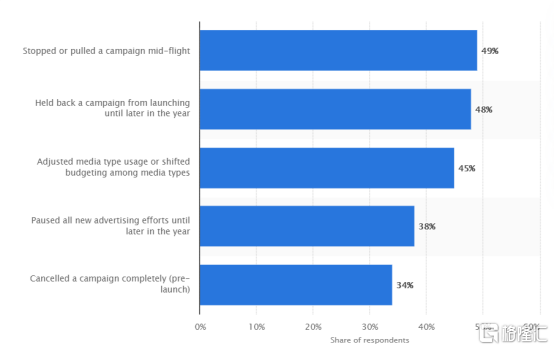

Statista网站收录了一组对美国营销机构及广告代理展开的调查。结果显示89%的受访者表将因为新冠疫情改变营销手段。34%受访者表示将取消原有营销计划;45%表示将调整宣传媒体类型或调整广告预算。

(图源:Statista网站)

(图源:Statista网站)

从多统计口径来看,在疫情隔离导致公司基本面承压及用户需求下滑的情况下,削减广告预算成为了大部分行业广告主的普遍选择。

经济下行,你还会投广告吗?

全球范围内多数广告商给出了NO的答案。

3、社交媒体三月底集体反弹

从股价走势来看,美股社交媒体的板块指数在3月18日探底,之后开始回升。截至昨日收盘,Facebook、Snap及推特的涨幅分别为30%、100%及27%。即使统计二月份以来,以上公司的股价累计涨幅也只是下跌了3.8%、2.99%及4.28%。

从股价走势上看,广告业的凛冬对于这些社交媒体平台更像是一场过境的热带飓风,来也匆匆,去也匆匆。

(图源:同花顺iFinD )

(图源:同花顺iFinD )

昨晚,美国商务部分公布了第一季GDP数据,显示一季GDP下降4.8%,低于市场-4%的预期,为次贷危机(2008年Q4下跌8.4%)以来美国季度GDP的最大跌幅。

高盛经济学家Spencer Hill表示,由于全美有约95%的GDP都受到隔离政策约束,故其实很难确切统计出商品和服务流动的情况。第一季真实GDP可能会更差。

由于美国疫情在三月第一周开始爆发,故其实昨晚的GDP只反映了疫情前期部分影响。之后的作用目前可参考的数据包括过去一个月2600万初请失业、创纪录的消费和商业活动数据暴跌等,第二季的GDP下滑程度一定会更大。

广告业素有GDP晴雨表之称。结合网上对行业/品牌广告商的公开调查结果,其年内投放意愿似乎有所下降。

当然,具体至某一社交媒体平台,其广告主目前投放意愿会与整体调查结果有所出入。但综合宏观经济因素,市场目前股票市场反映来看,其对社交媒体短期内业绩出现的反弹是否太过乐观呢?