BNPL公司纷纷水逆,巨头们为何还扎堆入局?

Klarna app

“消费浪潮与时俱进,巨头效应永不过时。”

在如今的经济环境下,许多消费者的消费习惯逐渐向消费降级靠拢,尤其是线上购物已不再处于巅峰辉煌时刻。

据 CNBC 5月报道,全美的电商销售额与去年相比减少了约1.8% ,在今年第一季度亚马逊的销售与去年相比减少了3.5%,像是Etsy、Shopify、Wayfair和Poshmark等电商都经历了股价下跌,吃电商红利在疫情中迅速成长起来的其他业务也逃不了市场的矫正,比如火极一时的先买后付(BNPL)。

01

先买后付,先喜后悲

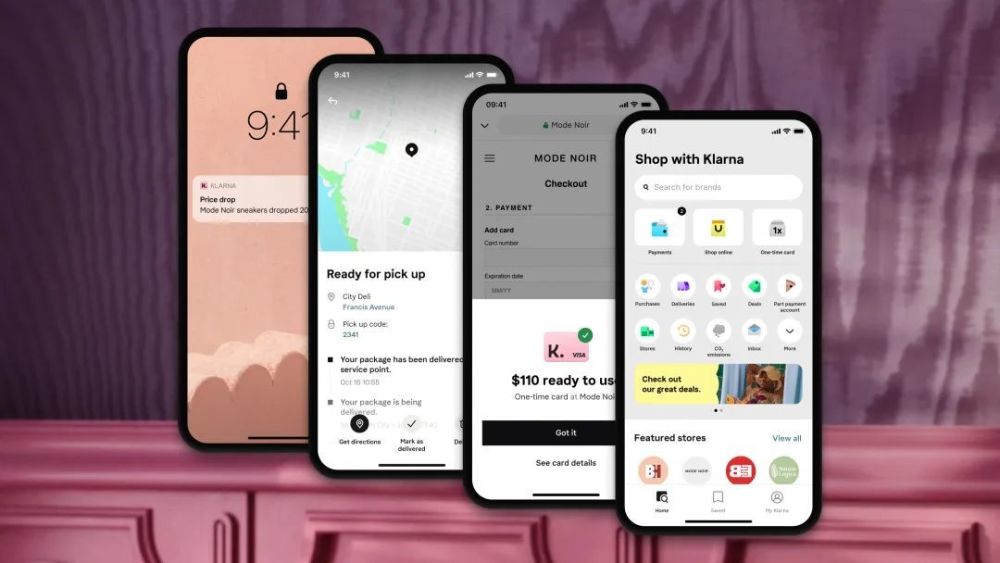

欧洲最大独角兽Klarna可谓是BNPL的先锋玩家,它成立于2005年,以线上支付起家,后增设了先买后付和分期付款等支付业务,和全球超25万国际品牌进行了合作,在疫情间伴随着电商的火热很快获得了消费者的关注,目前已经拥有超9000万活跃用户,日交易次数超过200万次,总融资超过了37亿美元。

Klarna在去年获得软银领投的6.39亿美元融资后估值达到了456亿美元,成为欧洲第一大独角兽。

Klarna还在不断扩大全球足迹,去年全美的用户群增长了65%,还在去年进入中国市场,和SHEIN、华为和AliExpress等公司都开启了合作,以GMV计算的话,Klarna占据着全球BNPL市场55%的份额,不过它近两年并没有盈利,去年净亏损超7亿美元,还在6月宣布裁员10%。

最近Klarna正在准备由现有投资者红杉领投的一轮融资,若完成后估值约为65亿美元,与鼎盛时期估值相比缩水近85%。

Klarna强劲对手Affirm的境遇5月股价也跌了17.5%,甚至是几个月来的新低。

Affirm此前所披露的2022财年第二季度表现并不佳,虽然营收同年比有所增长,但营业亏损达到了1.96亿美元,相比起来这一数字在2021年同期只有2680万美元,今年以来整体股价已经下跌了超60%。

近几年的低利率环境孕育了BNPL公司的快速成长,目前市场的波动和利率的上涨让许多潜在BNPL的用户打消了借贷购买非必需品的欲求。同时BNPL赛道还面临着更加严格的监管,美国消费者金融保护局(Consumer Financial Protection Bureau)表示正在向Affirm、Afterpay和Klarna等公司展开询问调查,担心用户更易累积债务以及这些公司的数据缺乏透明度。英国也表示将制定措施监管BNPL,先买后付公司接下来的路看起来并不好走。

02

巨头入局

不过偏偏就在这样的节点上,有人要偏向虎山行选择此时入局先买后付,这位勇士正是Apple。

虽然之前凭着Apple Pay和信用卡在金融服务上刷了一些存在感,但这次在WWDC大会上正式推出Apple Pay Later分期付款方案可算是进入了新的里程碑,这一服务将内置于钱包功能内,目前接受Apple Pay的商户都会提供,Apple会对用户的信用进行简单的核查。先买后付已经成为了消费者支付的首选之一,也能帮助商家增加销售,同理也能帮助Apple增加Apple Pay的使用,并扩展Apple的金融版图。

金融巨头觊觎着BNPL的火热也很快开始了布局,PayPal在2020年就推出了分期付款的功能,去年黑五PayPal上先买后付的使用量同年比增加约400%,一天内完成了超75万笔交易,还通过取消滞纳金的方式吸引使用。

Visa表示越来越多的发卡机构和金融科技公司正在使用它的技术为其用户提供先买后付的功能,Mastercard在去年下半年宣布推出先买后付服务,允许消费者在线上或实体店购物时进行无息分期付款,英国Barclays银行和日本金融巨头PayPay相继推出同类产品,先买后付赛道愈发拥挤。

在巨头们入局前,这一赛道的竞争已经非常激烈了,像是Klarna和Affirm都在不断加码。

Affirm在5月宣布与Stripe达成合作,Stripe平台上的企业都可以通过Affirm为消费者提供先买后付体验,Stripe上有上百万的商家,每年的交易额超千亿美元,更多的品牌也让Affirm能够吸引到更多用户。

Klarna则在美国地区推出了实体银行卡“Klarna Card”,让消费者可以在线上和线下都能使用Klarna的标志性四次免息付款随心购,几周内就有超100万用户注册加入等待名单,这一举动也是为了与金融巨头推出BNPL服务进行抗衡。

03

反先买后付主义

对于先买后付服务的最大批评之一就是由于它的“及时行乐”让许多本来无法获得信用的年轻人可以更加肆意的剁手,也就因此债台高筑,为了向超前消费说不,目前也出现了举着反BNPL大旗的公司。

比如在今年6月正式推出的Kasheesh为消费者提供BNPL一样的灵活支付方式但却不会增加太多额外债务,通过简单的网站插件,用户就可以在购物时使用借记卡、信用卡和礼品券等多种支付方式拆分一笔账单,无额外成本或利息。

Kasheesh主要关注两种消费者,第一种是月光族,这一服务能够帮助他们更合理的规划支出,防止过度借贷的情况发生;第二种则是有很多信用卡的消费者,他们可以用Kasheesh从每张信用卡上尽情地薅羊毛,还可以让朋友们用各自的信用卡进行大件商品的共同购买。

自从今年一月内测起,在Kasheesh上完成的交易总额已经超过了1000万美元并且每个月都在以成倍的速度增长,在Kasheesh上用户均单价值可以达到1800美元,这比平均一单BNPL购物的价值要高得多。Kasheesh完成了由Tribe Capital、Anthemis和Courtside Ventures等投资的550万美元种子轮融资。

去年刚成立的Accrue Savings的非传统式支付模式将重点放在「省」而不是「花」上。

过去三十年内在信用上大做文章的公司不少,但帮消费者省钱的模式却少有创新,一项调查显示全美有60%的消费者正在为像是钻戒、汽车和家具等“大件”存钱。

Accrue Savings将自己的服务插入商家网站,消费者可以为种草的产品进行存钱,自主选择存储频率,从一周一块钱到一天100刀都可以,存够了就可以拔草,过程中达到总金额的50%等里程碑还可以解锁返现优惠。

Accrue还让用户可以向亲朋好友“讨钱”,支援存钱计划,平台有时还会匹配亲朋好友的捐赠数额,用户若改变主意可随时撤回已经积累的储蓄,但Accrue给予的返现优惠可仍旧保留。

它在今年年初获得了由Tiger Global Management领投的2500万美元A轮融资,Aglaé Ventures、Maple VC和现有投资者Twelve Below、Box Group和Red Sea Ventures等多家参投。Accrue Savings想鼓励的正是“深思熟虑型购买”,毕竟我们花几个月攒钱进行的购买一定是真正想要需要的东西。

04

冲动剁手不如未雨绸缪

就诊和手术等医疗费用往往非常高昂且突如其来,数据显示全美三分之二的个人破产原因是医疗费用,超半数患者需要500美元以上的医疗费用经济支持,还有至少三分之一的患者延迟看病是因为不知道如何支付看病的费用。

Walnut希望可以帮用户们提供一个可负担的解决方案,用户只需提交医疗账单,Walnut就会自动拆分成3、6或12个月还款方案,不收取额外费用或利息,还包含了心理咨询等普通医保不包的领域。

Walnut透露今年以来每个月的收入呈50%的增长,且已帮助上千名患者进行了医疗费用拆分支付,只成立约两年已经获得了超1.13亿美元的融资。

刚在今年6月完成由Tiger Global Management和Wing Venture Capital领投的850万美元种子轮的Nibble Health也是抱有一样的初衷,但更加面向企业和组织,让雇主可以将此纳为员工福利之一,员工可以使用Nibble Health的银行卡进行医保不包部分的医疗费用支付,同样无额外费用或利息。

同样主打面向雇主的Mirza将重点放在了儿童看护和照料上,可以帮助用户分析决定费用价值多少,然后让企业和组织的员工申请不超过1万美元的资金支持,之后用户可以选择还款频率,它的支付系统还和员工的工资系统相结合,让每一次还款都更加流畅。

目前行业调查显示,常用先买后付的人群大多自身经济水平不稳定,这几家公司将先买后付用在刚需而不只是消遣产品上,帮消费者攒钱以备不时之需,这一未雨绸缪主题如果不能说更有意义,也至少是在目前的市场环境下更被需要。

05

非传统支付仍是一块“好蛋糕”

Global Data的数据显示,全球先买后付市场在2021年达到了1200亿美元,从2019到2021年的复合年增长率达到了85%,主要用户来自千禧一代和Z世代这两个现在及未来十几年内主要的消费者族群,同时根据Mastercard的估计,到2025年以BNPL模式进行的交易总额将达到7.2万亿美元,BNPL这条高速通道会因市场和监管被迫放缓吗?不见得,至少这一赛道的主要选手目前仍自信满满。

Affirm的联合创始人Max Levchin在6月的博客中写道“在2020年短暂的经济衰退中,申请成为我们合作商家的数量呈4倍增长,我仍然相信Affirm对于提升人们生活质量和优化信用系统的作用,通过只批准有信用能力被还款的交易,我们能够保持优秀的商业模式。”

对手Klarna的投资者们也仍十分看好其市场地位,比如SoftBank Investment Advisers的管理合伙人Yanni Pipilis就曾表示,消费者的消费行为正在大进化且速度越来越快,Klarna的商业模式和增长都基于对这一进化的深刻理解,未来扩张的脚步不会慢下来,Klarna也表示自己的目标不仅是在先买后付赛道竞争,而是以非传统支付方式的身份对支付进行彻底颠覆。

至于监管,也不至于会毁灭这一赛道,只是意味着非传统支付要经历些传统标准下的审核,比如Apple就特别建立了一个金融分支专门负责自己的信用认可和发行来保证合法合规。

疫情间先买后付开启了非传统支付的新模式,看似偶然却是电商发展下去的必然,目前电商带来的红利虽然在通膨的乌云下结束了,但非传统支付的趋势不会走远,先买后付更需要一些张弛有度,谁能在这一赛道的淘汰赛中幸存,让我们拭目以待。