一家电商平台连续34个季度盈利,它的模式究竟是好还是坏?

如果这样的盈利水平放在淘宝、天猫、京东和拼多多等主流电商平台上,大家可能会给出一个一致认同的答案。但实际上,这个交出亮眼成绩单的对象,却是所有人认为被电商圈子边缘化的唯品会。

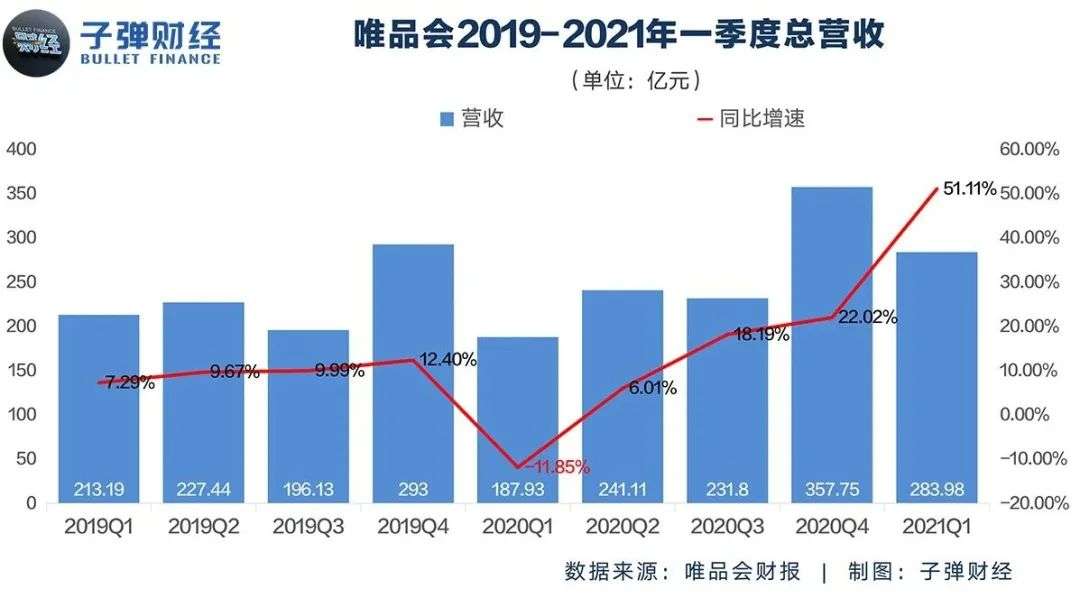

5月19日晚间,特卖电商唯品会对外披露了其2021年第一季度财报。财报数据显示,唯品会2021年第一季度营收实现284亿元,GMV达461亿元;毛利润为56亿元,同比增长54.7%,毛利率为19.7%,仍然在电商平台中维持较高水平。

更为关键的数据是,财报显示唯品会总活跃用户数4580万,同比上涨54%。而按照通用会计准则,一季度唯品会实现净利润15.48亿元,较上年同期的6.85亿元增长了126%,实现了连续34个季度盈利,在习惯了“失血”的一众中概股里表现相当亮眼。

和业绩增长几乎同步的是,从去年三季度以来,唯品会股价也冲出低谷,涨幅超过100%,最高达到45美元,总市值超过250亿美元。

值得注意的是,在财报披露之前,索罗斯基金和高瓴资本向SEC提供的文件显示,两家基金都在一季度转为持有唯品会股票,其中索罗斯基金还是第一次建仓,看好唯品会的意义溢于言表。

其中,高瓴资本是以25.24美元加仓,较唯品会5月20日收盘价格22.1美元有12%的溢价。此外,摩根士丹利等诸多投行也在近期研报中纷纷上调唯品会评级。

对唯品会来说,形势似乎一片大好。但事实真的如此吗?

1 疯狂的特卖

在2008年唯品会创立伊始,网页上赫然写着“一家专门做特卖的网站”,而2021年这一品牌定位升级为“品牌特卖,就是超值”,依然没有离开特卖这一个细分的电商赛道。

其实,唯品会保证34个季度持续盈利的诀窍,恰恰就在于一直坚持的特卖属性。

毕竟,想要盈利的电商平台一定要满足活跃用户、GMV和订单数同比强劲增长的条件。而唯品会活跃用户数等核心数据激增,自然离不开其“特卖”模式强大的获客能力。

正是凭借其“品牌折扣+限时抢购+正品保障”这一独特的商业模式,唯品会才能以低价切入市场,吸引了大量拥趸,使其用户量和销售额都得到了大幅增长。

一季报数据显示,唯品会当前总活跃用户数为4580万人;超级VIP用户数达489.1万人,同比增长37%;GMV实现461亿,同比增加60%;而其订单数也从上年同期的1.217亿份增至1.755亿份,同比增长了44%。

可以看到,唯品会模式的本质逻辑在于其渠道高周转与低成本的相互循环。这样的操作其实满足了原来线下品牌销售方的促销痛点。

对于品牌商来说,唯品会作为核心电商平台,特卖产品由于价格优势会使品牌在唯品会上获得高于其他电商平台的曝光量,唯品会在帮助品牌迅速清理库存、获取现金收入的同时,也无形中助推了品牌方的市场拓展和品牌宣传能力。

当然,对于消费者来说,这样的模式满足了他们用低价获取高品质产品的需求,这也是唯品会面临淘宝、天猫、京东和拼多多等平台的竞争、依然屹立不倒的重要原因。

由于这种特卖模式有“低价”和“清理库存”的优势,因此唯品会的增速也一直快于专注网络零售电商平台的增速。

甚至在疫情期间、零售行业遭遇冲击时,由于唯品会精准地击中了那些国际大品牌即将清理库存,同时又不想过多干扰现有价格模式以避免损害品牌形象的痛点,平台也借此得到了飞跃式发展。

2020年第四季度唯品会的净营收和GMV分别实现358亿元和593亿元,达到了2019年至今的最高峰。

这也意味着2020年这场颠覆了零售环节的疫情,对唯品会来说反而是一场机遇。

国家统计局发布的2020年国民经济和社会发展统计公报显示,全年社会消费品零售总额39.2亿元,比上年下降3.9%,社会消费品零售增速受疫情影响放缓。但唯品会2020Q1归属股东净利润同比增长20.8%,保持着持续增速的盈利状态。

这样的盈利状态,本质上也是唯品会敏锐洞察到零售发展趋势的有力注解。

也正因为看到了新机会,唯品会在4月推出了“419品牌特卖节”,第一次把“特卖”两个字放在了活动标题中,也重新定义了唯品会的新式营销。

这次活动摒弃了传统的库存甩卖,在将特卖消费融入国际大牌的同时,还加入了首发新品环节,使其活动订单量仅一天就达到了1500万单,较去年同期的销售额实现了翻倍增长。

特卖活动的好成绩,主要都是源于新老用户购物潜力被激活,以及运营体系被不断深化。

不仅如此,从平台销售情况来看,唯品会第一季度总订单数超过1.7亿,GMV也超过461亿元,同比增长59%,而这种强劲增长正是唯品会13年以来坚持特卖带来的。

2 十三年的坚持

“好货好价”战略是唯品会发展的根本。

与那些阶段性靠购物节来拉升整体年度销售的电商平台不同,唯品会是一个完全以特卖为主的平台,而且这一做就是十三年。

“特卖”很可能是从人类出现商业行为以来,保持最悠久的一种促销和销售模式。毕竟在人类商业史上,价格一直是促成交易最敏感的因素,没有之一。

而电商出现之后,以往在线下血拼的商家将自己价格战的赛场搬到了电商平台之上,这才有了双11、618等购物节出现。

但关键是,现在消费者已经不光满足在一个固定时间段参加购物节、集中进行消费,而是希望把特卖这件事变成日常的电商购物行为。

艾瑞咨询数据也显示,2021年中国特卖市场规模预计超过1.6万亿元,消费者购物观念更加理性化,“好品牌、好品质、高性价比”将成为中国人消费的一大趋势。

这一逻辑同样应用于海外市场。近五年来,在美国网络零售巨头如亚马逊等迅猛增长的同时,美国折扣零售商的线下门店ROSS、TJX依旧保持着稳定增长,甚至2020年末,TJX在美国的门店数达到了4529家。可见特卖模式的魅力所在。

实际上,在后疫情时代,用户对品牌商品、跨境商品的需求有增无减。尤其是国内品牌服饰、鞋履的消费需求在全球市场规模比例逐年上升,阿迪、耐克等品牌在国内市场销售额年均增长都在10%左右。

在这种情况下,唯品会“好货好价”战略的优势显得愈发突出。

具体而言,好货就是指差异化,就是用不同的货物去满足不同用户消费的需求;而好价则是在获取品牌方低价折扣的基础上,利用日常深度折扣栏目、节点大促活动及创新运营形式驱动深度用户长效增长。

对于好货,唯品会除了拥有千人买手团队在世界各地挑选潮流好货之外,还会针对不同需求的客群提供差异化产品。

比如过去唯品会的核心客群一直是女性群体,在男性用户增长上一直存在流量瓶颈。为了挖掘这些购物更追求品质、流程更方便省事的男性用户,唯品会在货品上大量增加男装基础款与潮流新款,联动品牌深度挖掘符合用户需求的好货好价。

根据一季报数据显示,唯品会的男性户外品类商品订单同比增长超80%,已经超越同期女性订单增幅。以李宁国潮汉甲系列运动鞋来说,其在唯品会以最低3.1折、仅216元的售价上线后,就引发男性客群抢购,并一跃成为李宁品牌的销售榜首。

另外在疫情之后,很多企业尤其是服饰类品牌都开始重大战略调整,这也意味着在生产层面会有很多子品牌被放弃,或者很多服装系列会消失,这中间则蕴含着庞大的库存清理机遇。

而作为国内首屈一指的库存清理和特卖平台,唯品会可以跟商家获取到最低的折扣,在帮助商家清理库存的同时还能动态向商家反映消费者的喜好,以便于商家在下一轮品牌和产品研发中获取思路。

因此唯品会才能在2020年第二季度之后,至今都维持高速增长。

3 传统电商坚守者的困局

由于一直坚持不做内容、不做直播,唯品会被认为是传统电商模式唯一的坚守者。

然而,现在这个传统电商坚守者的发展前景也并不是一帆风顺。

财务数据显示,2014年唯品会营收增速为121.59%,但在2015年就骤降到73.82%。接下来其营收增速从2016年的40.76%放缓至2018年的15.93%,直到2020年下降至9.53%。

这个现象的产生其实不难理解。

由于拥有出色的供应链整合能力以及营销能力,唯品会成长为服装电商领域的巨头。数据显示,截止到目前唯品会已与超过6000家国内外知名品牌达成长期深入合作,用户规模超过3亿,在品牌和用户存量方面已经形成了天然的优势。

但对于唯品会而言,它的困境就在于“成也服装、败也服装”。

给唯品会带来营收高速增长的服装主业,从某种意义上,已经成为束缚其发展的枷锁。高度聚焦之后形成的壁垒,不仅让其高筑起了护城河,更使其“作茧自缚”。

“清库存”与“卖尾货”的坚固标签之下,在让唯品会保持了独特品牌个性的同时,也增加了其破圈突围的难度——绝大多数优质品牌商拒绝将新款放在唯品会平台售卖,这也导致唯品会只能在初始的位置,持续去做固定的业务。

因此也有用户认为唯品会现在变成了半年以前款式的聚集地,这对越来越想寻求新鲜和第一时间获取最新商品的消费者来说,这将是他们选择唯品会的巨大障碍。

更关键的是,唯品会现在的增长,居然全部依赖于大规模的广告投放。

一季报显示,唯品会营销费用为13亿元,去年同期为4.123亿元,同比增长超过2倍。而营销费用增加势必会压缩利润,这也就是平台毛利率录得19.7%不及市场预期20.5%的原因。

针对营销费用的暴增和毛利率不及预期,唯品会CEO沈亚在电话分析师会上表示,这主要是由于与客户获取和保留相关的广告活动投资增加,“并且在今年将会尝试更多的营销方式,寻求在客户获取方面对实时流媒体进行更多投资。”

而从2020年三季度开始,唯品会就已经加大了市场投放,包括多种获客渠道、精准营销、手机预装和植入电视剧综艺等。进入2021年,类似“打开唯品会,搜索我的同款好物”等广告词更是频频现身在诸多网剧、综艺节目的广告中。

上述这些“刷”存在感的广告也导致了其营销费用大增,2021年第一季度,营销费用占净收入总额比例为4.6%,高于上年同期的2.2%,也就有了财报中用户数同比54%的增加。

这一点唯品会也在财报中直言,营销费用的增长主要原因是与客户获取和留住相关的广告活动投资增加有关。沈亚则表示,唯品会必须要抓住这个窗口期。“哪怕市场费用大点,也要跑得快点。”

但天下没有免费的午餐。

唯品会一季报最终用户增长幅度是54%,而营销费用增长却超过了200%,这意味着用户数量增加与广告投入之间的比例并不平衡。

也就是说,并不是每一分钱都化作了唯品会期望的用户数量增加,这中间存在着营销费用的大量浪费。

过往无数事实也证明,传统的互联网营销思路普遍是大水漫灌式的,很多时候市场人员知道市场费用被浪费,但是并不知道浪费在了哪里。

而这样投入产出不协调,如果长期作为一种经营策略,对唯品会来说其实是一个致命的问题。

4 新消费趋势的挑战

对唯品会来说更为关键的是,以往一直坚持的特卖战略,现在也遇到了新消费的挑战。

毕竟,这种特卖思维背后是“货为先”,之所以会制造特卖、特价等活动,是希望通过对商品的掌控来集聚消费者。

在这过程中,先掌控商品,再掌控消费者是核心逻辑。因此,传统电商几乎每次大促都是“二选一”的重灾区。此外,各种大促节日的建立,也是希望能够掌控货物的发售时间来掌控消费者的购买行为,从而把消费者都聚拢到特定时间段内。

唯品会也不例外,刚刚结束“419”,现在又开始“616”。

实际上这样的操作已经显得有些不合时宜。随着新消费趋势不断迭代,尤其是95后、00后逐渐步入职场成为电商消费主体,他们的消费习惯和行为与以往的消费阶层完全不同。

在新消费趋势下,用户真实的消费需求是细水长流的,会覆盖在日常的每个角落,并不会出现集中的“波峰波谷”现象。

因此对平台们而言,如何能引起消费者关注并获得他们的认同,才是在电商平台上消费行为最终完成的核心。

从这个角度看,新消费之下,电商平台对流量的定义也发生了根本性变化——从之前每一个用户到来都是流量,变为现在与用户之间的交互才是流量。

毕竟Z世代的消费者更加追逐身份的认同,比如汉服、洛丽塔及日系等服装的走红,也是基于某一群体的认同心理。

而抖音、快手和小红书这样内容电商平台的出现,以及从2019年爆火的直播带货,也表明了在新消费趋势之下,以往电商平台靠大促思维获取流量的玩法行不通了。

一方面,电商平台的流量定义从用户本身变成了与用户的交互,大促这种简单粗暴的价格引导方式,对于用户的吸引力逐渐减弱。

另一方面,平台流量获取需要更加精细化,通过丰富平台服务完成从引导用户种草到拔草的整个销售过程。

而双11这样的电商大促,放在整个消费行为学里,是属于营销的转化环节。

在营销中,转化这件事其实可以分为触达、认知、实现转化跟分享四个步骤,如果不将四个步骤都完整做好,在新消费趋势之下,单靠实现转化这一个步骤,不可能高效率地完成电商平台消费者的转化目标。

毕竟,Z世代的消费者更喜欢处于一个被认知的群体之中,并时常与这个群体的人员发生互动。

这才是内容电商兴起并逐渐占据主流的重要原因。

因此,在Z世代消费者日益成熟和新电商模式下,如果依然固执坚持自己原有的战略,唯品会很可能会被时代前进的力量所反噬。

当时代车轮疯狂向前,新旧事物的迭代绝对不以人的意志为转移。