在线教育的广告已经无孔不入。

2020年,几乎所有的热门综艺,都有在线教育公司广告。《幸福三重奏》能看到斑马AI的广告,看《向往的生活》能看到作业帮的冠名,看《极限挑战》会跳出高途课堂的“名师在线”。编程猫的大幅广告会在乘坐地铁时扑面而来,等公交时映入眼帘的是题拍拍的巨幅海报,刷朋友圈能刷出小猴AI课的推广,就连公交车车体上都是伴鱼等一系列在线教育公司的海报。

“优质的教育不是稀缺品嘛,什么时候成了需要宣传打折的促销品了?”已经是3岁孩子妈妈的林鑫(化名)倍感疑惑。林鑫想给孩子报个英语和思维课,无奈接触的品牌太多,反而无从选择,“总不能把所有的低价试听课都买一遍吧,那要浪费多少时间和精力”。

家长们的感受只是2020年在线教育的冰山一角,深海之下是整个行业在资本的裹挟下蒙眼狂奔和优胜劣汰。

2020年,疫情期间“停课不停学”给在线教育按下了加速键。据艾媒数据显示,中国 K12 在线教育市场渗透率已经从2019年的15%提升到2020年的25.8%。在线教育渗透率飙升,身涉其中的在线教育公司就像高速行驶的列车,纷纷打开提速模式。

《深网》通过对话多位教育创业者、从业者、家长、投资人,梳理这一年在线教育的底层逻辑和发展趋势。

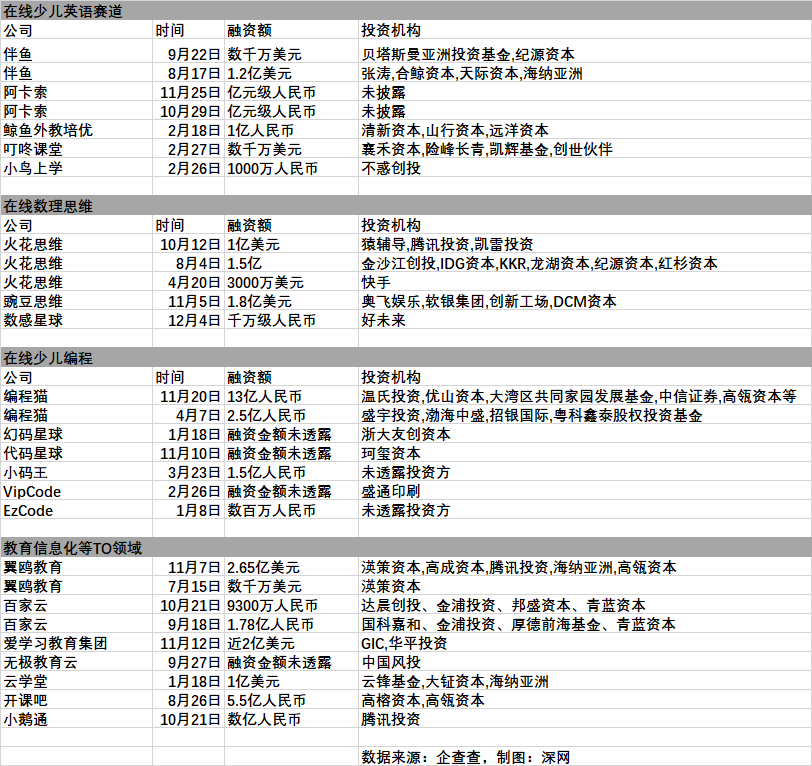

这一年,资本开始向头部在线教育公司聚拢,双师直播大班课、在线少儿英语、在线数理思维、在线少儿编程、教育信息化等细分赛道都跑出了头部公司;这一年,为了抢占获客的风口期,大部分在线教育公司以战略亏损换取规模增长;这一年,为了提高用户的生命周期价值(LTV),扩科、扩年级、建矩阵成为头部在线教育公司的共识;这一年,有行业领头人开始反思,在线教育从来不是流量生意,当市场规模达到一定边界时,大规模产品的交付和服务就会成为主战场。

在线教育行业仍是一场没有终局的马拉松,资本和创新的角逐才刚刚开始。

留在牌桌上

“今年在线教育行业融资的马太效应越来越明显,钱都流向了细分赛道的头部公司,能留在牌桌上的创业公司只剩三类,一是拿到了融资,二是卖身成功,抱到了大腿,三是选择战略收缩或者蛰伏求生的尾部企业”,伴鱼CMO翟磊对《深网》表示。

有数据显示,2020年1月-12月末,在线教育领域共披露融资事件91起,融资总额约512亿元。从单个公司的今年融资额度可以看出,一大半的资本都流向了两家在线教育公司——猿辅导和作业帮。

猿辅导今年3月、10月、12月分别获得10亿美元、22亿美元、3亿美元三轮融资,作业帮今年6月和12月分别获得7.5亿美元和16亿美元的融资,两家总计58.5亿美元(约382亿元),占行业总体融资金额的74.6%。

而在二级市场,同样处于K12直播大班课赛道的学而思网校和高途课堂都开启了定增融资模式。11月,学而思网校母公司好未来发布公告,某国际投资公司同意购买15亿美元好未来新发行的A类普通股;一个月后,跟谁学宣布,几家价值投资者已约定购买总计约8.7亿美元的公司新发行股票。

“现在这个阶段,资本愿意买单的多是已经跑出来的头部公司,不仅是K12网校,在线少儿英语、在线数理思维、在线少儿编程、教育信息化等细分赛道也是如此”,有教育投资人表示。

据企查查数据显示,在教育信息化赛道,以在线直播底层工具“ClassIn在线教室”为核心的翼欧教育半年内获得两轮上亿美元融资;编程猫以两轮15.5亿元包揽了少儿编程赛道大部分融资;而在线数理思维赛道头部公司火花思维和豌豆思维拿走这个赛道90%的融资;在线少儿英语赛道,融资额达到上亿元的有5笔,其中4笔来自主打在线少儿英语一对一的伴鱼和阿卡索。

对于头部公司的界定,伴鱼创始人兼CEO黄河解释:“单月营收稳定过亿,或者年营收超过十亿的在线教育公司就算头部。在已经跑出头部公司的细分赛道,今年拿不到投资,再上车就很难”。

为了不被头部公司“洗掉”,再难拿到融资的创业公司选择卖身,以求整合或者优势互补。

据《深网》不完全统计,今年在线教育比较知名的并购事件至少有10起。在K12网校,跟谁学于年底了接管朴新网校,并收购了鲸溪网校;在线少儿英语赛道领域,魔力耳朵于今年10月被豌豆思维全资收购;在数理思维赛道,你拍一于8月份被字节跳动收购;在少儿编程赛道,妙小程少儿编程2020年1月正式被三七互娱收购。

“能成功卖身都算不错的选择,2019年之后就没拿到融资、也没被收购的公司要么倒闭,要么只能缩小规模维持生存”,在线教育从业者对《深网》感叹。

没有资本输血,在线教育创业公司就难以为继,这是在线教育发展底层逻辑的一个注脚。

在线教育有比较长的交付链条,整个环节包括:流量—获客—低价课(免费课)销售—正价课转化—教学服务—数据反馈—转化续费等环节。对于在线教育创业公司来说,买流量、找流量,把获客这一个环节做好是基础。

流量“黑洞”

流量之于在线双师直播大班课就像“慢性毒药”,2019年暑期吞下这颗药的公司都尝到了甜头。2019年暑期投放之后,学而思网校、作业帮、猿辅导等公司的用户量确实实现了翻倍增长。

据好未来2020财年第二财季(2019年5月31日-8月31日)财报透露,学而思网校营收同比增长94%,正价长期课学生人次同比增长134%达到140万。学而思网校之外,作业帮创始人侯建彬曾披露2019年“暑期战”的成果,截至2019年10月20日,作业帮直播课秋季学期的在读人次规模超过97万(正价,已去除退费),实现400%+年同比增长。

2020年4月份,曾有业内人士曾对《深网》透露,“年初头部几家在线教育公司确实储备了十几亿的资金备战今年暑期获客,但因为疫情积累了上千万的免费用户,有几家头部公司会削减今年暑期投放预算,转而将重点转向服务老客户及转化已有的学员上”。

但从后来各家暑期的投放金额看,各家投放金额不仅没有削减,反而大幅攀升。有数据统计,今年暑期,头部4家K12网校暑期投放额在47亿左右,而去年暑期投放额只有19亿,翻了两倍多。

“这也是没有办法的事情,之前头部的几家确实会根据自身模型决定投放的节奏,但现在都是相互咬着的状态,这家投了,另一家不得不跟。暑期头部4家K12网校(学而思网校、猿辅导、作业帮、高途课堂)一天就扔出去了1个多亿,仅市场投放一天就得三五千万”,某在线教育公司负责市场投放的李林(化名)对《深网》表示。

同一梯队的公司都在内部安装了 “警报器”,只要对手有了动作,警报就会被拉响。

扎堆跟进买流量的结果就是,流量越买越贵。来自投放终端的数据,字节跳动旗下广告投放系统“巨量引擎”6月传统大促期间,流量价格上涨一半。

“没办法,在双师直播大班课领域,与微信群、社群裂变、拍照搜题等工具带来的自有流量相比,购买流量带来的用户确实更精准,起量更快,为了发展只能忍受战略性亏损。K12网校中说不参与流量大战的多是没钱可烧的”,李林说。

今年在线教育获客成本的快速上涨佐证了李林的这个观点。

有数据统计,今年暑期K12大班课赛道正价课获客成本在3000元左右。而今年资本追捧的在线AI课小课包的获客成本已经从年初的200多元,飙升到现在的1000元左右。

“不仅是暑期投放大幅增加,今年头部在线教育公司的投放已经不是波段式增长(寒暑期投放大幅增长,春寒投放回落),而是一条向上的抛物线,一直上涨,因为头部公司需要投放的产品不仅是风口上的双师直播大班课,还有其他创新类产品”,陈林解释。

头部在线教育公司投放曲线的变化有个大背景,学而思网校、猿辅导、作业帮等头部公司的教育产品开始下探,除了K12阶段的双师直播大班课外,2-8岁幼儿阶段的AI课也成为头部教育公司重押的赛道。在AI启蒙赛道,学而思网校有小猴AI,猿辅导有斑马AI,作业帮有鸭鸭AI课。“今年为了推斑马AI,猿辅导在卫视综艺、电梯广告等投放的品牌类广告高达十几个亿”,有接近猿辅导的业内人士表示。

重推AI启蒙产品之外,学而思网校还于今年3月推出题拍拍,补足了其在拍照搜题等工具类产品的短板。有接近学而思网校的业内人士表示:“从今年3月至今,学而思网校在8个城市投放广告宣传题拍拍,花了近1个亿”。

有流量就有用户,在线教育对流量的饥渴就像一个“黑洞”。流量越来越贵,当在线教育公司猛然发现自己已经身在黑洞中时,想抽身就已经晚了。

“这很好理解,教育公司的现金流主要有两个去处,一是前端花钱从外部买流量,二是后端产品的运营,包括场地开销、老师工资、运营成本等。教育公司创始人都有一个共识,无论怎么烧钱,一定要保证后端的稳定,否则整个盘子就崩了。但教育公司是预付款模式,获客越多,要消课的库存就越多。当在线教育公司无钱可烧、没有获客时,就意味着没了现金流入,那么后端的老师工资及运营支出就会成为雷区”,翟磊对《深网》解释。

规模or盈利是选择题

将在线教育看成是“流量生意”本身就是个危险的信号,但从行业投放规模看,烧钱买流量仍是这个行业的主流获客方式。

“虽然流量价格会涨,但头部在线教育公司的获客及品牌大战至少还会持续两三年,所以现在在线教育公司基本没有盈利的,美其名曰战略性亏损”,多位在线教育公司从业者都向《深网》表达了类似的观点。

对于在线教育行业的“战略亏损”,新东方教育科技集团董事长俞敏洪曾公开表示,“现在在线教育那么兴旺,都是靠资本输血。2020年全年,资本向在线教育领域输入了近150亿美元,但在线教育的收入只有几百亿元人民币。”

俞敏洪以双师直播大班模式为例算了一笔账:“从获客成本上看,现在大班课一个学生的获课成本在3000~4000元,而一个学生一年能收到的总费用也是3000~4000元;从续班率看,在线教育公司透露的续班率高达80%-90%,即100个中小学生试听课后,就会有80个学生交正价课学费。但我觉得这个数据是给投资人看的,新东方最厉害的老师反复试验,平均续班率也就是70%左右,我相信业界的平均数不会超过75%。”

“续报率不超过75%,每续班一次学生会流失25%,一年续报两次流失50%的学生。这样下来,花掉50%的招新费用,又丢掉了50%的学生,这意味着一年以后学生交的学费一分钱不剩,但是机构还有支付老师工资,科研费用,产品研发费用,系统维护费用等。所以在线教育公司没有一家不亏本的,它如果收了20亿,最后要花30亿,收了30亿,要花45亿,收了50亿,要花70亿。

按照俞敏洪的逻辑,一直烧钱获客的在线教育公司会陷入永久性战略亏损。

对于烧钱和战略亏损,网易有道CEO周枫对《深网》表达了不同的观点。“在线教育行业,要看运营现金流这个指标。如果一家在线教育公司的运营现金流不错,而且没有大量的退课行为,那么这个公司就是健康的”,周枫说。

周枫解释,教培行业有自己的记账逻辑,即营销费用和现金流前置。此外,因为在教培行业,消课的收入才计入当季营收,所以教培行业递延收入这一个指标很重要。例如用户花了1000元营销费用招来了一个交了1200元学费的学生,从表面是看,是赚了200元。但如果这个学生是需要上三个季度的课程,那么他当季收入就是400元,但营销费用是立刻记账的,直观感受就是1000元的营销费用仅带来400元的收入,所以短期看像亏了很多钱。

“说白了,这就是个选择题。在公司没有大规模烧钱获客之前,在线教育公司想短期盈利完全有可能,例如短期停掉所有市场投放,节衣缩食,减少财务支出,加上精细化运营,短期盈利就有可能。就像少儿英语赛道的其他头部公司,上一年的市场投放有几个亿,但今年的市场投放仅有千万”,翟磊对《深网》表示。

但在翟磊看来,在线教育行业有互联网基因,互联网的常规价值是,能做规模增长先做规模,只要现金流为正,哪怕是亏损的,但增速足够快,规模足够大,资本和行业都是能接受的。在高速增长阶段结束后,在规模大战中胜出的头部公司就要开始盈利了。

最后的收割者

谁才能成为在线教育“规模大战”的最后的胜出者?

历史不会重演,但往往押着相同的韵脚。

“现在双师直播大班课烧钱模式,在线一对一都走过,现在复盘一对一赛道仅剩的几家公司,就能预料双师直播大班课的终局”,三好网创始人兼CEO对《深网》表示。

三好网创办于2014年,主打在线K12一对一市场,参与过2015-2016年教育O2O一掷千金的补贴大战,经历了2017年-2018年在线一对一市场疯狂的融资和攻池掠地。

2017年和2018年,K12直播大班课的商业模式还未被验证,此时还是在线一对一公司的天下。这两年,掌门一对一先后获得了两轮上亿美元的融资,三好网完成了数亿元B轮融资,海风教育和嗨课堂等都完成了数千万美元的融资。

与在线一对一公司疯狂吸金相伴的是,赛道里大规模投放。“三好网在2018年的市场投放费用上亿元,还在湖南卫视《天天向上》热门节目做品牌投放”,何强透露。

数据显示,2018年,在线K12一对一单个学员获客一年内从4000多元上升到7000元,甚至有些公司单个学员的获客成本已经到了1.5万元。在线K12一对一行业陷入了规模越大,亏损越多的困局。

2018年10月,曾于2017年都拿到A轮融资的学霸一对一和理优一对一先后资金链断裂,整个在线一对一赛道在经历了一段高光时刻后快速坠落。

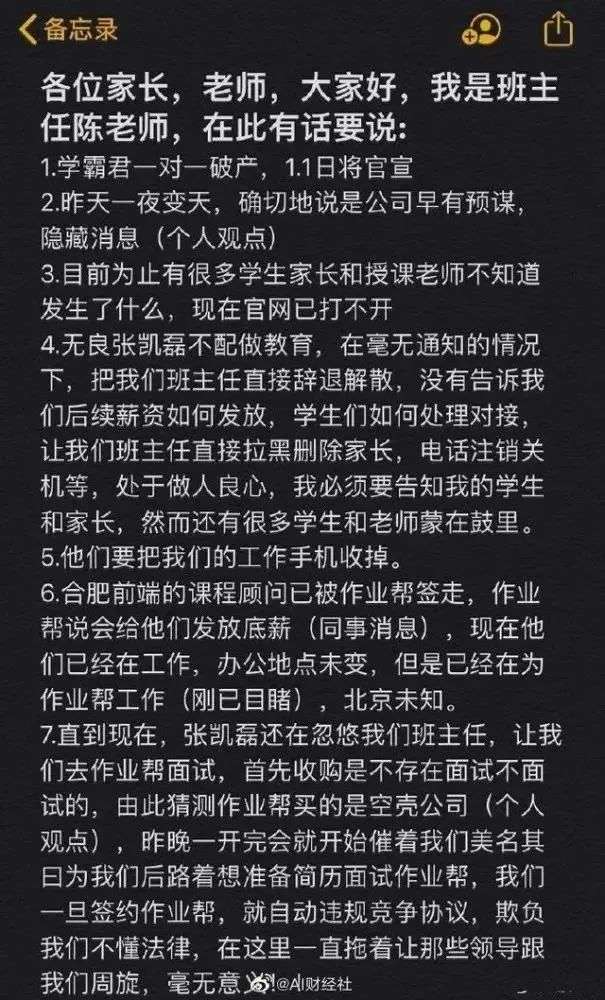

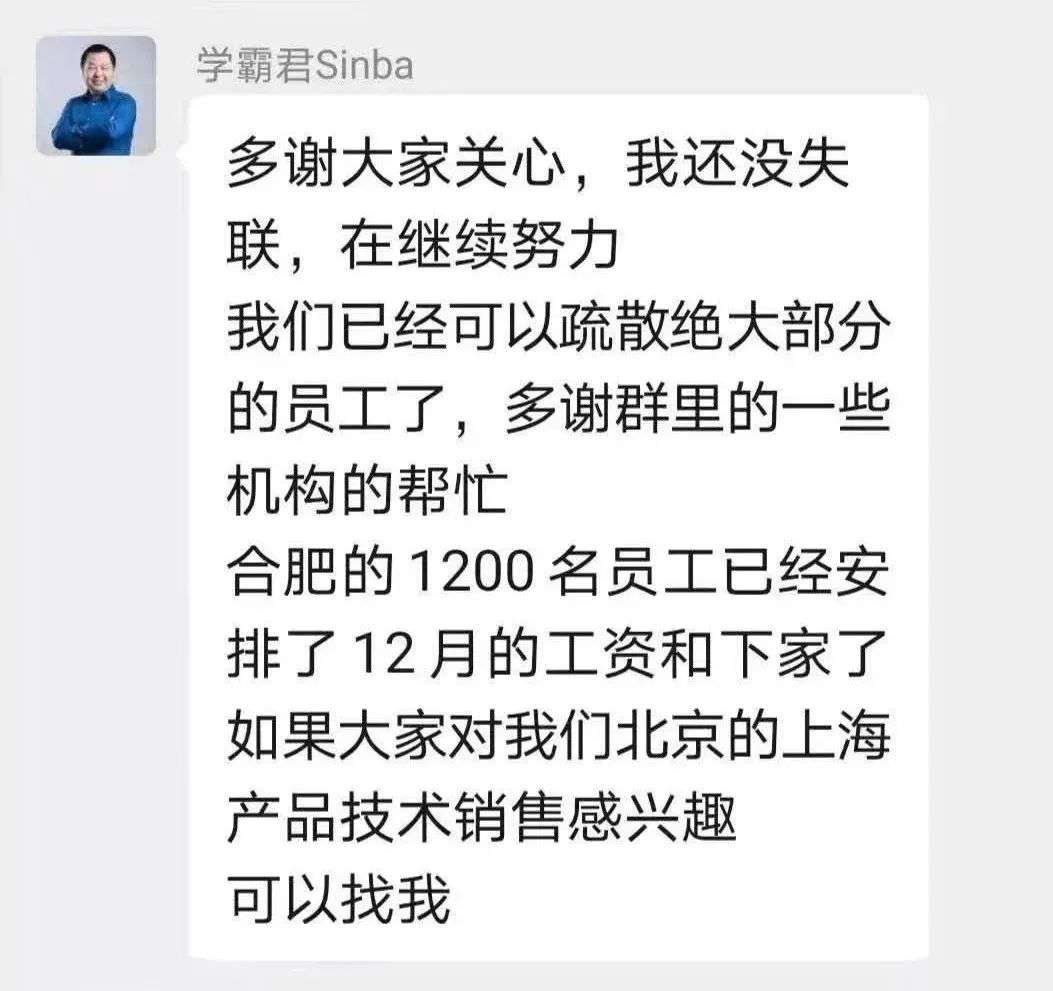

2020年12月年底,深耕在线K12一对一多年的学霸君被爆出遇到经营困难,创始人张凯磊正在处理善后工作。

“2019年开始,这个赛道的公司才明白过来,开始算账。在线教育公司有三条线,一条是现金流,一条是确认收入线,一条是市场的流量线。只有完整经历了一个赛道从高潮到低谷整个周期后才发现,只有保持三条线的健康增长才有未来。当整个行业的焦点不再是投放带来的低价课转化,而是正价课往正价课的转化时,这个行业算回归正常”,何强说。

2020年10月16日, 教育部召开金秋系列新闻发布会,介绍中共中央办公厅、国务院办公厅印发的《关于全面加强和改进新时代学校体育工作的意见》和《关于全面加强和改进新时代学校美育工作的意见》有关情况。根据文件显示,体育中考会逐年增加分值,要达到跟语数外同分值的水平,美育中考也要在试点基础上尽快推广。

“逐步将体育和美育纳入中高考,这意味着以后学生能分配给语数外等学科课外培训的时间越来越少,这时用户的关注点不再是低价课程,不再是简单的陪学和督学,而是在线教育公司能否提供高效的课程,能否提分,效果至上”,何强说。