近三周的美股,是一辆疯狂“过山车”。

先是10天内触发四次熔断,惨烈如波音,股价一度蒸发七成;随后,美联储一剂“印钞机”鸡血,美股期指应声报复式反弹,向上触发涨停熔断……

三月第一次美股熔断时,有媒体问巴菲特看法。巴菲特说,活了89年,这种场面也是第一次遇见。

近一个月,纳指、标普、道琼斯剧烈波动,上一次美股有如此剧烈的波动,还是在上世纪三四十年代的大萧条时期

对于互联网行业而言,上一次前所未见的变局,是20年前的互联网泡沫破裂——大批互联网初创公司倒闭,少数幸存,能逆袭翻盘的更是凤毛麟角。

2000年到底发生了什么?互联网泡沫是怎么吹大的,又为什么破裂了?

复盘当年的“失败者”和“幸存者”,我们看到了似曾相识的轮回故事。

泡沫崩盘

90年代中期,信息存储传输成本大幅降低、个人电脑迅速普及,点燃了一股席卷全球的创业热,也带来了不少大同小异的互联网创业故事。

只要懂技术,有点子,拉上投资人聊一个小时,写在餐巾纸上的商业计划书就能换来真金白银。彼时,后缀带“.COM”公司如众星捧月,连纽约曼哈顿出车司机,也会侃侃而谈哪家互联网初创的股票值得买。

到了1998年,全球经济开始济发出“逆风”信号。

亚洲金融危机、俄罗债务危机、对冲基金长期资本管理公司倒闭等一连串海外负面事件让美联储坐不住了。为了避免美国经济受到拖累,美联储宣布降息,进一步推高股价。

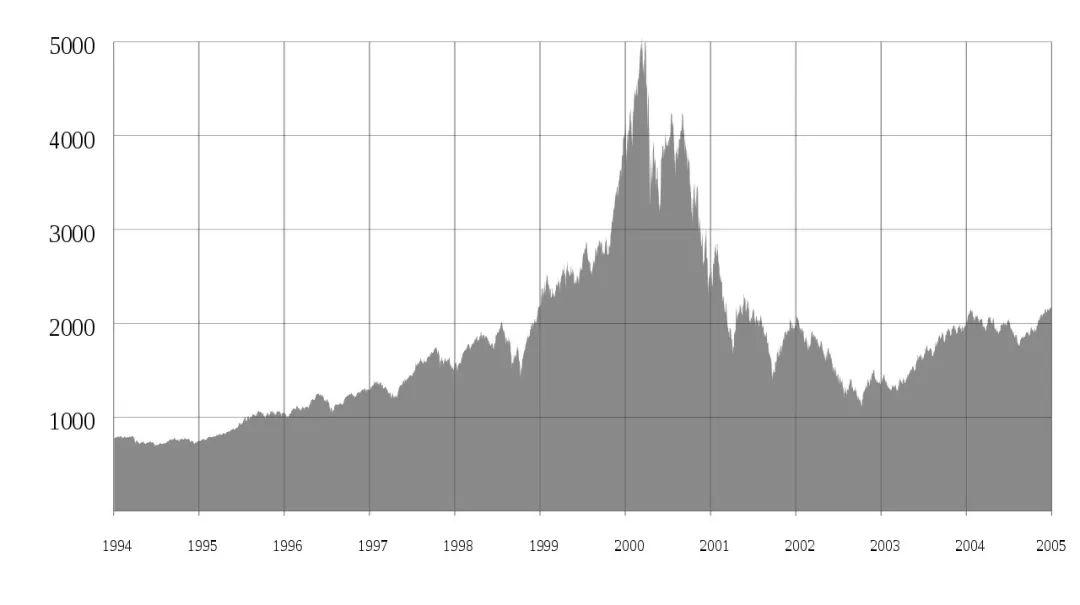

1990年,互联网公司扎堆的美国“创业板”纳斯达克股票市值只有“主板”纽交所的11%;1999年12月,纳斯达克股票市值已经涨到了纽交所的80%。

到2000年3月10日,纳斯达克经一路高歌猛进至5048.62最高点后,开始逐渐回落,但市场整体还是“抄底”“进场”的乐观基调。直到4月,情势急转直下。

2000年4月3日,美国地区法庭宣判,微软被判反垄断案败诉,可能面临巨额罚单、甚至肢解拆分的惨重后果。

互联网科技巨头或将拆分的消息,击穿了市场最后的心理防线。纳斯达克指数创下349.15点的单日最大跌幅,微软市值一天蒸发790亿美元。

纳斯达克指数在2000年3月达到最高点后,开始一路下滑,互联网泡沫破裂

到10月,相较6个月前的最高点,纳斯达克指数已经暴跌了77%。几个月时间,大量现金流紧张的互联网初创公司被打回原型,降薪、裁员、破产、倒闭接踵而至。

泡沫式“死亡”

一大批炽手可热的互联网明星公司,如今只能在互联网泡沫破裂犄角旮旯的百科资料中,找到活过的痕迹。

有一叫Pets.com的明星初创公司,从出生到死亡,都极具泡沫时代特色。

Pets.com是一家在线宠物商店,商业模式就是在网上卖狗粮、猫砂,创办不到6个月,就拿到5千万美元投资。最鼎盛的时期,Pets.com一掷千金,拿下美国超级碗的黄金时段广告,还出现在纽约梅西百货一年一度的感恩节大游行上。

Pets.com的吉祥物是一只卡通狗,曾登上美国超级碗

巨额的市场营销投入,没有换来爆发式的销量增长,而是加速了这家明星公司的死亡进度。20年前,尽管有很多用户愿意为宠物花钱,但猫砂、狗食物罐头等宠物用品运费高昂,要和线下社区宠物店竞争价格和便利度,Pets.com只能靠免运费、大量补贴折扣换订单增长,卖一单亏一单,几乎无法从中获利。

2002年2月,成立仅仅18个月的Pets.com在互联网泡沫破裂前成功上市,市值一度高达60亿美元。但随着泡沫破裂,Pets.com在上市9个月后宣布破产。

实际上,2000年互联网泡沫破裂前后,有两种非常典型的市场恐慌情绪:“害怕错过一切”VS“害怕失去一切”。泡沫破裂前,“害怕错过一切”的投机狂热弥漫着整个市场,大批空有点子、想法太过超前,抑或完全不考虑盈利模式的互联网公司也收获了大笔投资。

创业者和投资人怀揣同一个梦想:互联网是一种革命性力量,只要能占领市场,实现规模,再谈盈利。不过,梦想还有另一种解读方式:初创互联网公司拿着PPT讲故事,拉到投资后,疯狂搞扩张,等体量大了,再画一张新PPT,从天使轮一直走到纳斯达克上市。

但实际上,资本并不是傻子,只是抵挡不住“快速变现”的诱惑。比如,美林银行的一位分析师曾在工作邮件中,和同事吐槽一家叫做“24/7 Media”的互联网初创公司,说这家公司“像坨屎”,但这并不妨碍美林在当年给了这家公司“买入”评级。

所以,当泡沫破裂之后,资本最先撤离也毫不奇怪。现金流见底,又毫无自造血能力的互联网“点子流”初创公司,像多米诺骨牌一般倒下。有数据显示,2000年互联网泡沫让全球至少4854 家互联网公司被并购或者倒闭。

活下来的“幸存者”

也不是没有“幸存者”。极少数初代互联网“幸存者”,还活得越来越好。

2000年的互联网泡沫,有三个具有代表性的初代幸存者样本:亚马逊、奈飞和网易。

FAANG美国互联网科技股五巨头

从市值上看,当年股价跌破个位数的亚马逊,IPO、卖身双双失败的奈飞,已成为FAANG(脸书、苹果、亚马逊、奈飞、谷歌)一员,市值突破千亿美元;当年第一批上市的中概股中,“流血上市”的三大门户里头,网易算是逆袭最成功的中概股,营收从2001年的2800万人民币增长到2019年的592.4亿,增长2115倍,目前在中国互联网企业中市值排名第六。

从业务形态看,初代互联网泡沫幸存者,也统统变了模样。亚马逊不再是一家线上书店,奈飞早就砍掉了在线租碟业务,网易也不能用门户网站来定义。

尽管主业各不相同,20年来,能从成长股变为明星股,经过互联网泡沫破裂洗礼的初代“幸存者”们的关键抉择,未必完全相同,倒也有些共性之处。

共性一:战略性收缩,力保现金流

1999年,互联网泡沫达到峰值时,亚马逊股价破100美元,但到2001年,你能以6美元买到亚马逊的股票,短短两年,市值蒸发85%。眼看股价跌到个位数,手中的股票期权一文不值,亚马逊多位高管纷纷离职。

内外交困下,贝佐斯操刀变革,目标力保现金流。整体战略上,亚马逊用“规范管理”取代“扩张优先”,奉行“自律、效率、杜绝浪费”。也是在这个期间,亚马逊进行了第一次裁员,重新调整管理结构,精简物流中心,放缓新产品上线。

亚马逊的收缩策略起了效果,2003年开始股价开始呈现缓慢爬升态势,直到2007 年底股价终于重返 1999年峰值。

如今的流媒体巨头奈飞,当年的处境比亚马逊糟糕百倍。

2000年4月,奈飞首次提交招股书,却赶上微软反垄断败诉,资本对互联网科技股避之不及。最后,奈飞选择撤回IPO。和亚马逊一样,奈飞当时遇到的最大问题也是现金流紧张。为了在寒冬中活下去,哈斯廷斯一方面大幅削减成本,裁掉三分之一员工,只留盈利部门。

现金流方面,网易倒不太吃紧,算是个特例。2001年,账面上还有6000多万美元现金。其中的一大原因在于,2000年开始,网易就开始控制运营成本,不盲目跟风,甚至主动退出了门户广告大战。

这种做法的结果是,网易连续几个季度总运营费都维持在350万美元左右,这与2000年560万美元和2001年550万美元的平均季度运营费相比,降幅超过40%。

共性二:顶住华尔街压力,率先转型

寒冬下,来自资本的压力只多不少。

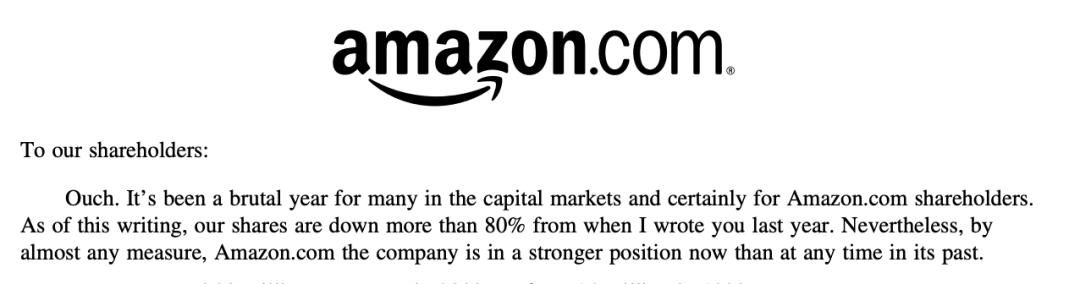

2000年,贝佐斯就没少呛声华尔街。2000年6月,亚马逊股价57美分跌到33美分。贝佐斯则公开表示,“不在乎股票价格”。

他在一次大会上说,“当股票上涨30%的时候,你并没有感觉到你比过去聪明了30%,因此,股票下跌30%时,你也不应该感觉比过去愚蠢了30%。”

2000年第四季度,亚马逊亏损超过5亿美元,公司负债高达21亿美元。华尔街分析师认为,亚马逊很可能撑不到年底。

贝佐斯在致股东信开头,就调侃了起来:“哎哟,这是资本市场残酷的一年。”顺便引用华尔街金融大师本杰明·格雷厄姆的一句名言“回怼”:“从短期看,股市是投票机器,但从长远看,股市是称重机。”

在2000年致股东信中,贝佐斯写道,尽管股价下滑80%,但仍对未来充满信心

当然,真正能扛住资本压力的,不是嘴仗,而是行动。1999到2002年,贝佐斯在亚马逊最低迷的时期,做了两个重要决策:一是,扩大自建仓促中心,实现订单快速交付;二是,开设第三方商户平台增加品类,为用户提供丰富商品选择。这两个基于用户体验出发的决定,曾经饱受华尔街诟病,但从长期看,当初那些批评的声音才是“短视”的。

当年,在资本重压下奋力转型的还有网易。三大门户“流血”上市,新浪股价一度跌至1.06美元,搜狐跌到过60美分,而网易上市当天跌破发行价,更是因为股价一度长期低于1美元,被划为“垃圾股”,曾被停牌,甚至差点被摘牌。

广告业务营收与每天跌掉的股价相比,简直杯水车薪。要找到持续的盈利模式,就必须寻找新的出路。在三大门户当中,网易转型得最为激进,甚至被华尔街批评“不务正业”。

当新浪和搜狐在门户内容上较量时,丁磊为网易找到了一根“救命稻草”——短信增值业务。2001年1月,网易与移动梦网合作,成为第一家推动短信业务的门户网站。2002年第二季度,短信增值业务为网易带来1500万元收入,帮助网易扭亏为盈。

然而,短信业务缺乏技术门槛,随着玩家增多,市场份额只会越来越小。丁磊再次决定转型,而这次的目标是具有极高竞争壁垒和技术门槛的自研游戏。

这个决定让丁磊背负极大压力,在当时,免费手游多如牛毛,自研付费在线游戏能否成功,是一个未知数。而这次冒险,丁磊又赌对了。随着自研游戏《大话西游》《梦幻西游》大获成功,网易又转身进入了下一个时代。

网易2000-2020股价走势

在这个阶段,奈飞和资方的关系没有那么紧张。有连续创业经验的哈斯廷斯,说服了原有投资人再次注资1200万美元,帮助破产边缘的奈飞度过一劫。再加上彼时DVD终端机越来越受欢迎,影片租赁需求迎来爆发。

借着这股东风,奈飞在2002年重新登陆纳斯达克,但值得玩味的是,新的招股书上,奈飞划去了先前“.COM”的后缀。

共性三:要有好运气

这不是开玩笑。

不得不说,大灾大难面前,运气也是活下来最关键的要素之一。

在互联网泡沫破裂之前,为开拓欧洲市场,亚马逊听取了摩根士丹利建议,在2000年2月向海外投资商卖出了6.72亿美元的可转换债券。交易完成后一个月,股市开始崩盘,融资变得异常困难,如果没有这次缓冲,亚马逊真有可能在下一年资不抵债。

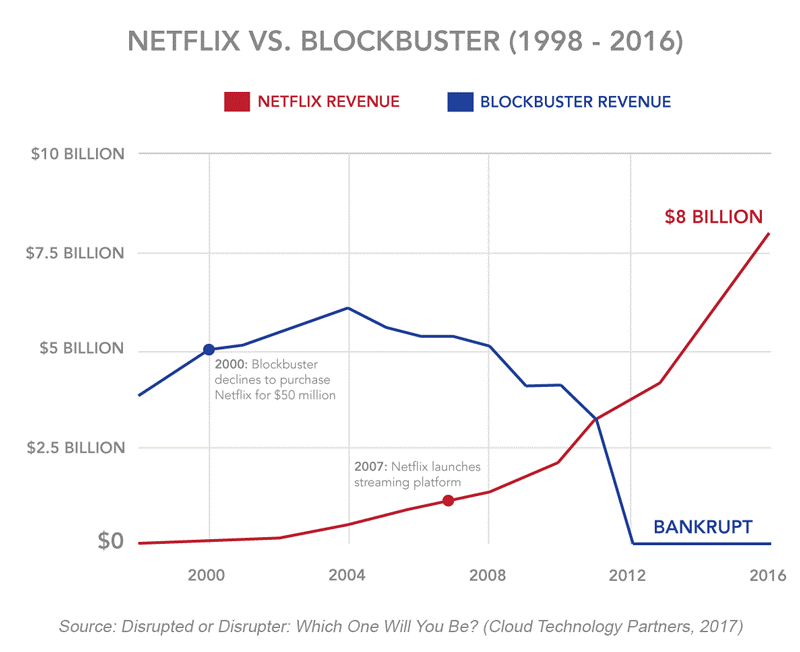

奈飞(红)与百视达(蓝)营收对比

对于奈飞和网易而言,最走运的事莫过于“不买之恩”。丁磊曾经回忆,最困难的时候,曾经想卖掉网易,但没人敢买。把奈飞拒之门外的线下影片租赁巨头百视达转型迟缓,直到2004年才开始拓展线上业务。到今天奈飞市值超过1500亿美元,而百视达却因抵挡不住互联网对线下影片租赁业务的冲击,在2010年宣告正式破产。

当然,有一时的好运气是偶然,能救命;但20年里,要是一直能机遇不断,一定有必然的内生战力。

2020年3月27日晚,国际货币基金组织总裁奥尔基耶娃在电话会议上表示:一场全球性公共卫生危机,可能会演变为席卷全球的经济衰退。

同一天,美国正式通过2万亿美元财政刺激计划,以防经济受疫情影响陷入严重衰退期。

警报已经拉响,但不知道20年后的今天,面对更加复杂严峻的形势,又有多少玩家做好了准备?

更多精彩内容,关注钛媒体微信号(ID:taimeiti),或者下载钛媒体App