Facebook、谷歌称霸数字广告,亚马逊如何"虎口夺食"?

来源:美股研究社 作者:Freyr Capital

摘要:我们提供对亚马逊零售和 AWS 当前动态和未来增长潜力的评论。

我们对亚马逊的股票价格进行了公允价值的估算,并使用SOTP分析对其进行了保守估计,计算出了14%的涨幅。

我们强调亚马逊新的增长计划,并相信广告业务将是它的下一件大事。

我们将亚马逊评为购买级。

由于在长期增长市场的领导地位和有前途的举措,我们将亚马逊评为购买级别。我们相信,亚马逊在其所有的基础业务上都有一条长长的增长道路,而且,亚马逊的盈利能力将超过其收入增长,从而为未来投资者做出更大贡献,其中最赚钱的部分是 AWS 和广告业务,增长最快。我们喜欢这个估价,并且是目前水平的买家。

我们认为亚马逊是一个由多种相互排斥的业务和机会组成的企业集团。亚马逊的核心业务是零售和云商务,并具有成长性,因此很难估值。

在本文中,我们试图分别对亚马逊的两大主要业务进行估值,以使股价接近公允价值。我们对这两项业务的估值,都是基于其同行的EV/未来EBITDA倍数,突显出亚马逊的巨大增长。此外,我们对公司未来的增长杠杆进行了评论。

01、未来的EBITDA估计显示,AWS将超过零售业

亚马逊成功地将超常的营收增长与更好的盈利能力结合起来。从2016年到2018年,该公司营收增长31%,EBITDA利润率从8%左右提高到11%左右。这主要归功于AWS在这段时间内45%的CAGR的巨大增长,以及稳定的+50%的EBITDA利润率。

预计这一总趋势将继续下去。很难相信在如此高的股价表现之后,亚马逊的两个市场仍然渗透不足。美国人口普查局的数据显示,美国电子商务销售额仅占零售总额的10%左右(来源:美国人口普查局)。我们估计,在美国以外,这个数字要低得多,并预计未来电子商务将在全球零售业中占据更大的比例。毋庸置疑,这对亚马逊来说是一个非常有利的趋势,因为它拥有约50%的市场份额(来源:CNBC)。

同样的低渗透在云计算领域也是如此。Gartner预计,从2018年到2022年,云计算市场的CAGR将增长16%(资料来源:Gartner)。亚马逊拥有全球近三分之一的市场份额(来源:Canalys),也将从这一趋势中受益。

华尔街意识到了这种趋势。分析师估计,从2018年到2021年,CAGR在18%左右,EBITDA在16%左右(资料来源:Gurufocus)。我们怀疑AWS贡献的增长趋势也将继续下去。我们正在为AWS建模35%的EBITDA CAGR,我们认为这是相对保守的。AWS EBITDA 2017年增长35%,2018年增长51%,我们用较低的数字来给牛市理论中的估值施加压力。按照普遍的EBITDA预测,AWS 2021年的EBITDA为328亿美元,其余零售业务为279亿美元。

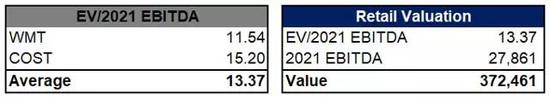

02、重视零售

在我们的分析中,我们使用领先的零售商作为一个同行群体,特别是沃尔玛(111.8538, 0.72,0.65%)(WMT)和Costco (COST)。使用这些传统品牌的倍数是非常保守的,因为他们没有表现出类似的增长,亚马逊零售业务的最高线CAGR约30%。但是正如前面提到的,我们在分析时更倾向于保守。使用这两种方法,EV/2021年EBITDA的平均倍数约为13.4倍。综合我们的EBITDA预测和市盈率,零售业务的价值约为3720亿美元。

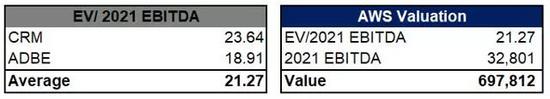

03、评估AWS

为了评估AWS,我们使用了已有的企业供应商Salesforce(153.58, -3.26, -2.08%) (CRM)和Adobe(299.4402, 0.11, 0.04%) (ADBE)。我们发现他们的服务和领导地位是相似的,尤其是Salesforce。根据平均21.3倍的市盈率和我们的EBITDA预测,我们计算出AWS的估值高达6980亿美元。

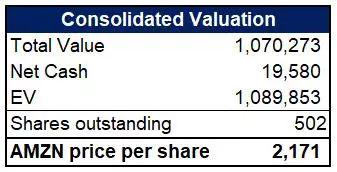

04、亚马逊的每股价值约为14%

合并这两家公司以及净现金头寸,再除以已发行股票,就能得到亚马逊每股2171美元的价格。这带来了约14%的上涨。

我们警告说,这是一个保守的预测。使用2021年EBITDA强调的是亚马逊的短期增长潜力,而不是长期增长。这应该反映在AWS的倍数上,而不是零售。我们使用传统零售商的原因是缺乏可比较的同行。考虑到亚马逊的市场领先地位及其相对未开发的市场,人们很容易就会主张提高估值。此外,高利润、高增长的广告业务(下文将讨论)也有我们所忽略的价值。我们的分析应该被用作检验亚马逊是否相对被低估的试金石,而且似乎确实如此。

05、亚马逊正在探索为其增长引擎增加另一个驱动力

亚马逊在创造未来增长方面有很多选择。该公司正致力于无人机送货业务,这将大幅提升其零售利润率。它是领先的电子竞技广播公司Twitch的所有者,Twitch是一个快速增长的利基市场。作为一个独立的实体,它的prime会员可能会呈现出不同的形态。

亚马逊可能不会在这些举措中取得成功,但在其中一项上取得成功可能会让AWS感到厌烦。它们都是在相对较大的潜在市场上进行交易的。它们很好地利用了该公司为渴求增长的投资者提供的大量自由现金流。

此外,亚马逊还将广告业务纳入了另一个类别,即亚马逊新推出的AWS。亚马逊最近推出了进入Alphabet(谷歌)和Facebook宝贵空间的广告。我们相信,亚马逊在这方面能够取得非常成功。我们的信念基于两个主要原因:

1)广告客户很可能已经在亚马逊市场上,这将大大提高他们的成功率,仅仅因为方便。

2)就像广告收入之王Facebook和Alphabet一样,亚马逊拥有丰富的消费者信息。这对于定向广告至关重要,它使亚马逊能够克服主要的进入障碍。

3)目标买家是在亚马逊上购买的,可能有购买历史。

Alphabet和Facebook允许更广泛的受众,这是一种优势。但是,对广告客户来说,能够接触到有意愿、有能力的受众,而不仅仅是有能力的受众,是一个巨大的价值主张。亚马逊已经利用这些来增加其超过36%的广告收入(来源:2019年第一季度收益电话会议记录)。鉴于销售广告的典型优势,我们预计未来广告业务将在亚马逊的收入和利润中占据重要份额。

06、结论

亚马逊是一家极其罕见的公司,因为它作为绝对领导者,暴露在多个尚未开发的市场中。在过去,它已经成功地进行了几次业务转型,我们相信,今后它仍然具有这样做的灵活性。我们喜欢新的倡议,也喜欢现有的倡议。我们也喜欢这个价格。我们发现,该公司是任何投资组合的核心持股,并敦促投资者购买。