“飞得越高,摔得越痛。” 这句话用来形容如今的拼多多,可能再合适不过。

2020年5月22日,拼多多披露了今年一季度的财报。数据显示出一个“高歌猛进”的拼多多:

1.超预期的收入,今年第一季度拼多多收入为65.41亿元,同比增长44%。而之前市场预期值为49.69亿元,拼多多Q1营收超出了市场预期3成。

2.亮眼的GMV,年化12个月GMV突破了1万亿;

3.年度活跃买家大增,达到6.28亿,同比增长41.7%,环比净增4290万。

然而,这一份令拼多多在5月以来狂涨50%,周五暴涨14.5%的财报,真的如此叫人放心吗?

拆解这些数据,我们看到诸多拼多多难以解释、也让投资者无法理解的3组数据:

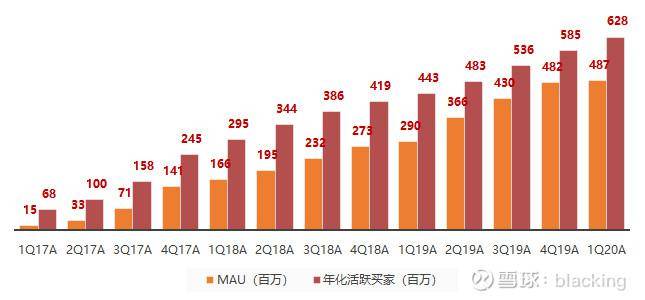

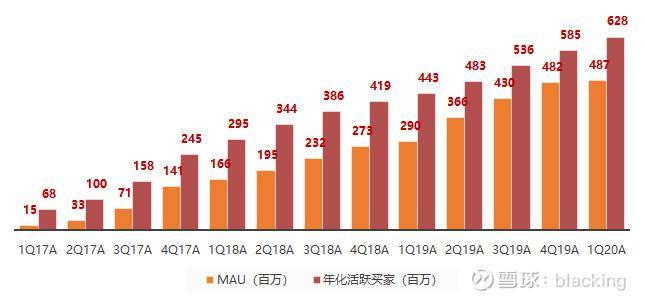

1.拼多多本季度的月度活跃用户(MAU)的增速突然下滑到590万左右,可谓历史最低。但活跃买家大增了4290万,这中间的巨大差异是如何造成的?

2.按照拼多多披露的一季度的包裹订单量为59亿,占据全国包裹数125亿的一半。阿里、京东、拼多多电商三巨头加起来占据全国快递包裹数的不到9成,但拼多多占比超过一半,这显然不符合常识,也违背拼多多之前公布的数据。

3.take rate显著下降,这不禁让人质疑11572亿的GMV质量到底如何,是否有刷单嫌疑?

拼多多难以解释的数据水分:

1.MAU和活跃买家之间的巨大落差:造假嫌疑

从活跃买家平均年度支出来看,一季度达到1842元,同比增长46.5%,也就是说客单价提供了一半,另外一半贡献来自于用户数。

但是,我们在“无限亏损”游戏中发现,尽管GMV、年度活跃买家等数据看上去十分亮眼,但是常识性的经营指标又让人忧心——拼多多的MAU为4.87亿,同比增长68.2%,环比增长1.2%,环比净增590万。

但仔细看大家会发现,拼多多出了大问题了——拼多多的月活用户出现了疯狂的掉速! 590万的增速只有上一季度约十分之一,可谓史上从来最低。

这也意味着,拼多多的年度活跃买家和移动月活跃用户(MAU)之间的倒挂在这季度已扩大到1.4亿。按理来说,拼多多近两年来做出了诸多为摆脱对微信流量依赖的努力,但是到了最近一个季度,买东西的人比来逛的人高出这么多,是一大难以理解的点。

数据显示,2019年四季度,MAU的环比单季度增长为5200万;2019年三季度,MAU的环比单季度增长为6400万;2019年二季度,MAU的环比单季度增长为7600万;2019年一季度,MAU的环比单季度增长为1700万。

无论从哪个角度来看,今年一季度,对于互联网企业获得新用户的增速都是一个较好的战略时点——京东在一季度拿到了2500万的新用户;阿里巴巴在该季度的MAU新用户数为3400万。

我们从阿里财报看到,MAU7.55亿的情况下,年化活跃买家为6.74亿,这符合我们的认知——上淘宝、看直播的用户未必就花钱下单;相反,拼多多4.82亿月活用户的情况下,却产生了6.28亿的年化活跃买家。

这无疑加重了市场认为它涉及“刷单”和将未支付完成订单计入GMV的质疑。

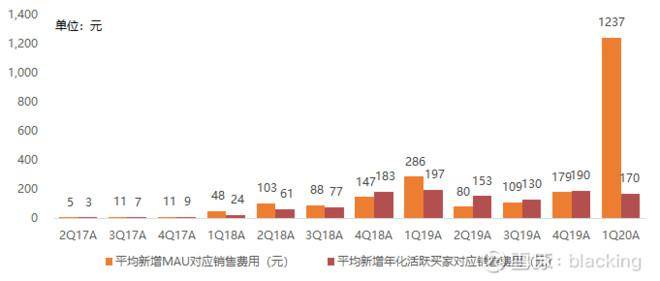

获客成本的飙升映证了“无限亏损游戏”的危险:新增MAU的费用投入环比飙升近10倍,令人冒出一身冷汗,这也反映了拼多多的增长天花板。

拼多多难以解释的数据水分:

2.包裹量和客单价的巨大矛盾:大量水份

在2-3月份疫情期间,最严重的几个礼拜,物流与商家销售几乎全部停摆。京东情况可能稍好,无论是阿里、拼多多还是其他平台在发布财报时都提到过这一点——疫情影响物流,物流影响购买意愿。

拼多多2019年的总GMV为人民币10066亿元,包裹数为197亿个,折算下来,拼多多2019年的笔单价(AOV)约为51元。这个数字非常关键。

拼多多的招股书曾经披露过2018年第一季度的GMV为662亿元,之后,拼多多每个季度会披露前12个月的累计GMV,由此可以推算出拼多多2019年一季度GMV是1520亿元,2020年一季度的GMV是3026亿元。

假设AOV不变,3026亿元除以51元,拼多多一季度的包裹数是59.3亿个。

奇怪的地方就在这里。根据国家邮政局公布的数据,今年一季度,受疫情影响,快递市场增速明显放缓,全国快递服务企业业务量完成125.3亿件;

这么算下来,拼多多的包裹数已经达到全国包裹数的一半?

这显然不符合常识。

拼多多难以解释的数据水分:

3.漂亮的GMV和take rate之间的矛盾:刷单嫌疑

还有一个直白的悖谬无法解释。

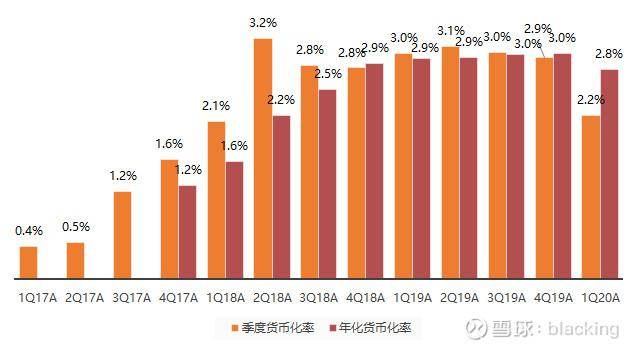

一季度,拼多多的take rate,或者说货币化率约为2.2%,和去年同一季度的2.99%和上一季度的2.91%相比,都有明显下降,降幅是其上市以来最大的一个顿挫。

但是平台电商赚钱的方式这么多年来是没有太大变化的,通常平均100元的GMV能带来4元的收入。

同时,本季度拼多多的GMV增长极漂亮,已高达11572亿。但take rate的突然大幅缩水,是否说明分母有不合理的膨胀?这11572亿的质量究竟如何,有多少刷单的积弊存在?市场需要拼多多给出有说服力的解释。

在拼多多难以解释的这3组数据水分背后,不得不让人怀疑,拼多多的无限亏损游戏是否将成为电商圈的瑞幸?

先说第一点,其实也是拼多多与瑞幸最相似的一点——始终无法找到合适的盈利模式。

1.遥不可及的盈利

在故事的泡沫不断膨胀地过程中,投资人会相信,直到某一天,公司迟早能盈利。

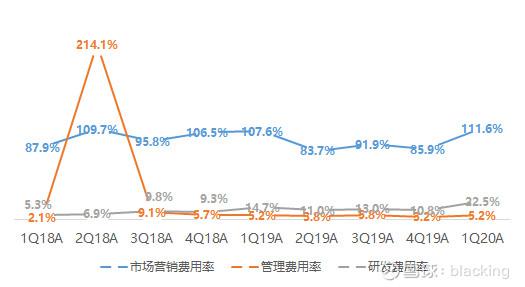

然而,拼多多这个季度的费用率继续创上市以来新高:139%!同比提升11.8%,环比提升38.3%,要记住,费用率的分母收入可是在不断增大的。这意味着,规模效应并没有在拼多多身上产生。

曾几何时,在2019年,某些投资人开始憧憬拼多多盈利——确实,在季度性的控制费用的过程中,拼多多看上去把亏损收窄了。

但后来证明,公司是为了融资做了季度美化,双十一和最新的一季度不断走阔,季度亏损创历史新高——达到了31.7亿元。

在失控的费用率当中,增长最迅猛的依然是销售费用,也即大家普遍认知的“百亿补贴”战略的持续投放。

我们曾经在上个季度的财报跟踪中提到过关键的一点,淘宝和京东都在不断发力下沉,尤其是“京喜”持续渗透,让京东连续两个季度获得突破性的用户增长,都给予了拼多多巨大的压力。

相比已经盈利的两大巨头,拼多多的核心战略被钳制的情况下,加大投入是退无可退的必选之项,这严重影响了公司的盈利和业务构建。

我们认为,如果2020年拼多多依然无法将无限亏损的游戏尽早结束,那么等待它们的也许是下一个瑞幸的质疑。

2.危险的财务与商业模型

作为高增长、高补贴和低价策略的先行者,小米、瑞幸和拼多多们无疑是撼动与改变市场竞争格局的那些活水。

然而细想下来,各自面对的情况又不尽相同。

小米是世界上最年轻的500强公司;瑞幸只花了1年都就完成IPO,2年多成为百亿美元公司,但在最巅峰时刻黯然自爆;拼多多成立5年,市值突破800亿美元,成为中国互联网的第四或者第五大巨头,众人惊呼“阿里杀手”。

曾经有北美教授发明的Beneish模型计算出瑞幸的“爆雷”率,现如今,拼多多的财报也暴露出多处隐忧,凸显出这种商业模型的危险。

公司的毛利率、take rate和现金流正在面临压力。

最新季度的毛利率为72%,同比大幅度下降8.8%,环比下降9.1%。当然,公司层面肯定会解释这是为了扶持中小卖家作出的牺牲,但这也从侧面反应一个点,业务的单一和脆弱性——如果因为GMV是阿里GMV的七分之一,就值得阿里巴巴七分之一的市值,那么阿里云、蚂蚁财富和本地生活的估值,是否被投资人完全忽视?究竟是阿里巴巴被严重低估,亦或是拼多多的泡沫还在不断膨胀?

最新季度的货币化率为2.2%,同比下降0.8%,环比下降0.7%。take rate能力的缺失,其实也证伪了一件事——拼多多用户规模做大后,能够在商家处获得更高的议价权。

然而事实是,为了维持低价的核心战略,拼多多与商家之间为了共赢,还需要减少费用来展开和阿里的竞争。这个问题将会是制约拼多多长期盈利的核心问题。

经营现金流的问题,我们已在早先探讨过。本季度现金流5.7亿,同比去年15.4亿下滑近三分之二。而账面上看上去695亿元的现金,刨除掉受限制现金之后,实际能够使用的弹药约为百亿。

这也是为什么公司在上市后短短2年不到的时间里4次融资以后,依然需要大规模弹药的本质原因。

在长期商业模型无法突破的情况下,我们预计,2个季度内,公司还是会进行大规模融资,来抗衡阿里巴巴和京东持续给予的压力。

拼多多是会成为小米还是瑞幸?这取决于一点,它的商业是否真正产生价值,它的模型能否经得住长期投资人的质疑并给出合理指引与解释

风险提示:本文所提到的观点仅代表个人的意见,所涉及标的不作推荐,据此买卖,风险自负。