腾讯财报预估:游戏业务仍在减速,广告业务暂时回暖

腾讯将于11月14日公布三季报。我们预计该季度营业收入将同比增长23-27%,扣非净利润将同比增长12-15%。同时,我们预计四季度腾讯的增长将继续放缓,扣非净利润可能只增长7-10%。

我们估计三季度手游业务收入同比增长10-13%;端游业务收入同比下滑5%。广告收入同比增长40-45%。其他业务收入同比增长70%以上。

由于利润率较高的游戏业务增速减缓,而且支付业务将受到备付金利息收入降低的影响,我们估计腾讯的营业利润率将在未来几个季度持续下降。

目前,制约腾讯业绩的最大因素是游戏行业的监管:《绝地求生之刺激战场》仍然无法变现,新游戏发行受到版号停发的影响,明年还可能实施版号总量控制。这个问题无法在短期内得到解决。

我们相信,腾讯仍然可以增加广告位的数量(尤其是微信朋友圈、公众号和二级入口)、提高广告转化率,从而保持较快的广告收入增速。但是,由于宏观经济减速,广告主的预算也受到了影响,尤其是游戏、汽车、互联网金融、电商等行业。因此,我们不能对广告业务过于乐观。

刚刚进行的组织架构调整,意在强化云计算与企业应用等B端业务,以及视频、影视、文学、电竞、动漫等“泛娱乐”业务;但是,这些业务要么还处于亏损或微利状态,要么收入规模还太小,都无法在几个季度内接过增长的火炬。海外扩张和投资也很难对业绩带来足够的提振。

腾讯的长期战略地位仍然稳固:微信小程序已经拥有4亿MAU,并在游戏、电商市场具备举足轻重的地位;在游戏、长视频等娱乐业务上,腾讯领先于大部分竞争对手;通过微信支付以及战略投资,成功切入了新零售领域。总之,腾讯仍然是投资者分享中国互联网行业增长的最佳选择。

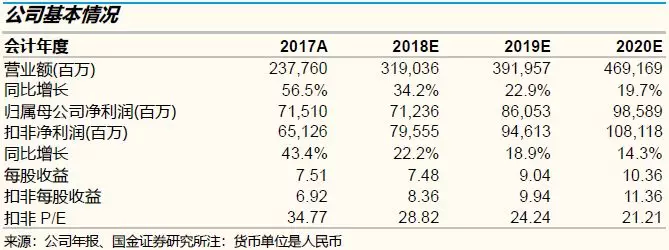

我们将2018-20年扣非EPS预期下调为8.36/9.94/11.36元(此前为8.40/10.68/13.16元)。基于DCF得出目标价340港元,维持“买入”。